[羅戈導讀]前三季度行業完成業務量931億件,同比增長16.4%,Q3業務量336億件,同比增長16.7%,7-9月分別同比增長11.7%、18.3%、20%。

[羅戈導讀]前三季度行業完成業務量931億件,同比增長16.4%,Q3業務量336億件,同比增長16.7%,7-9月分別同比增長11.7%、18.3%、20%。

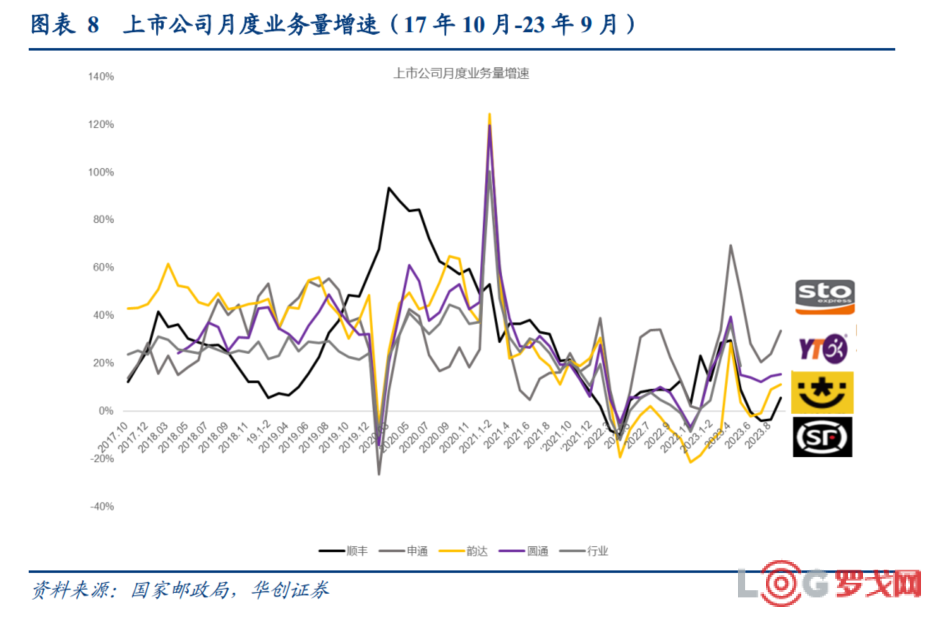

一、業務量:需求顯韌性,申通增速最快。

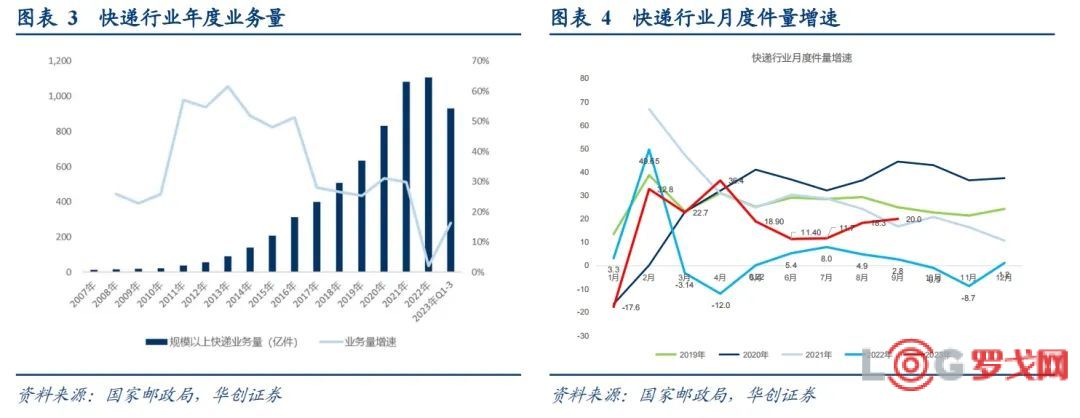

1)行業:前三季度行業完成業務量931億件,同比增長16.4%,Q3業務量336億件,同比增長16.7%,7-9月分別同比增長11.7%、18.3%、20%。

2)各公司業務量及同比增速:

前三季度,申通(123.2億,+32.1%)>圓通(150.1億,+18.4%)>行業(931.3,+16.4%)>順豐(86.4億,+9.1%)>韻達(132.7億,+1.2%);

Q3申通(46億,+26.1%)>行業(+16.7%)>圓通52.4億(+14.1%)>韻達48.7億(+6.4%)>順豐28.1億(-0.6%),順豐件量增速主要受豐網業務剝離影響。

3)市占率:Q3圓通15.6%(+1.9pct)>韻達14.5%(+0.9pct)>申通13.7%(+2.8pct)>極兔12.7%>順豐8.4%(同比-1.5pct)。

注:中通尚未披露三季度數據。

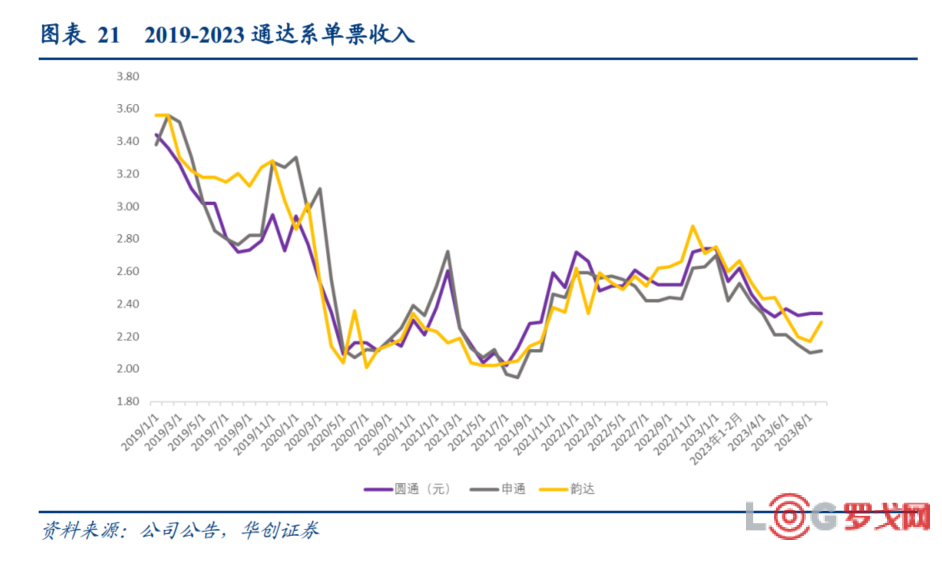

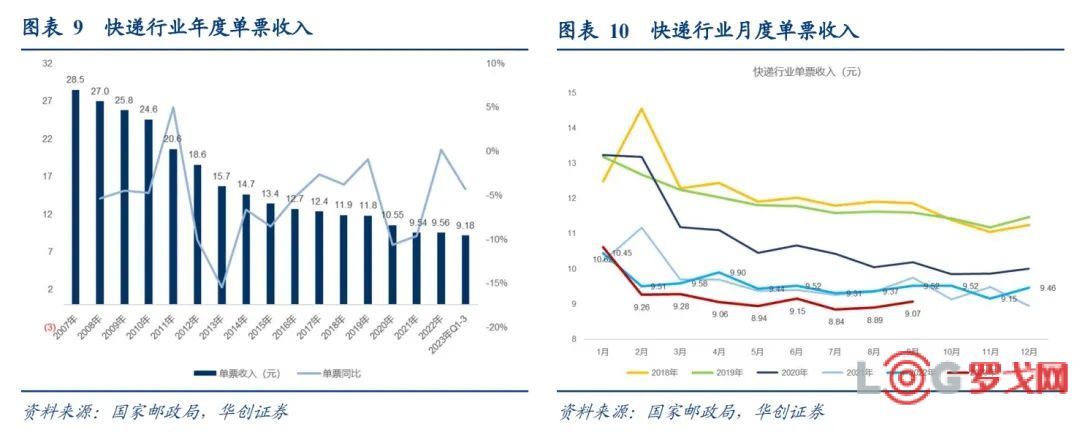

二、價格:淡季承壓。

1)行業:前三季度快遞行業票均收入9.18元,同比下降4.0%,其中23Q3快遞行業票均收入8.94元,同比下降5.0%。

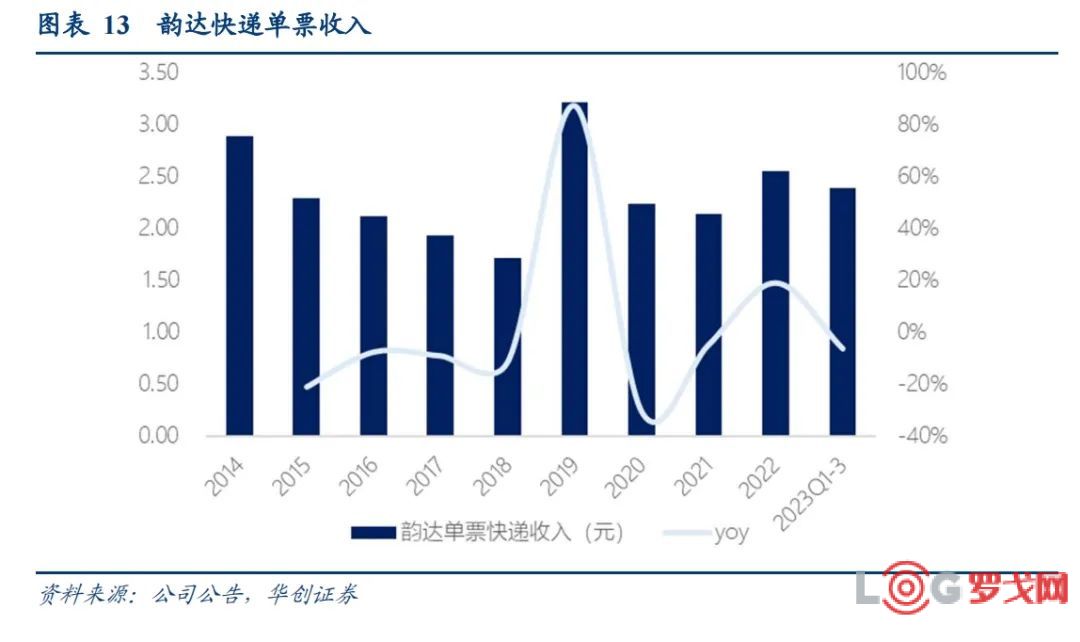

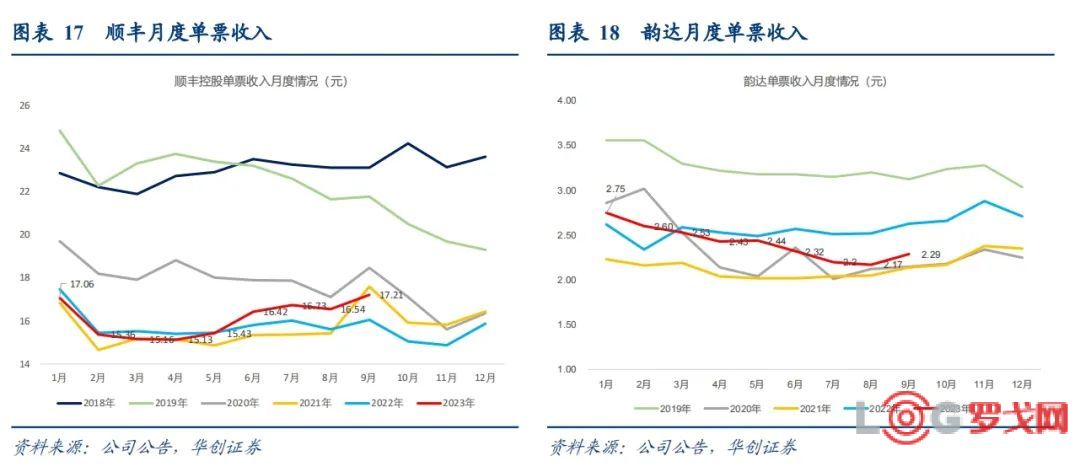

2)各公司:前三季度通達系各品牌單票收入同比均下滑,圓通2.41元(-6.1%,或-0.16元)>韻達2.39元(-6.1%,或-0.16元)>申通2.36元(-9.7%,或-0.24元),順豐單票收入16.1元,同比增長1.3%。

Q3單票收入:圓通2.33元(-7.9%,或-0.20元)>韻達2.22元(-14.2%,或-0.37元)>申通2.12元(-12.5%,或-0.3元)。順豐16.73元(+5.8%),主要系低價件豐網剝離。行業單價及通達系普遍下滑,一方面受貨品結構及均重影響,另一方面也是淡季市場價格競爭影響。

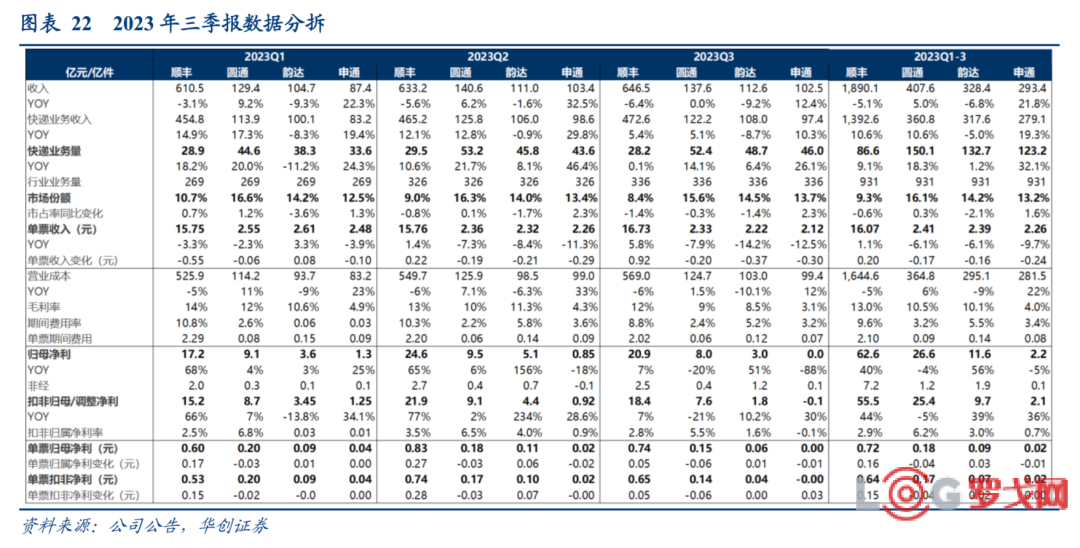

三、業績綜述:通達系三季度單票凈利受市場沖擊;順豐保持穩健經營基調。

1、通達系:

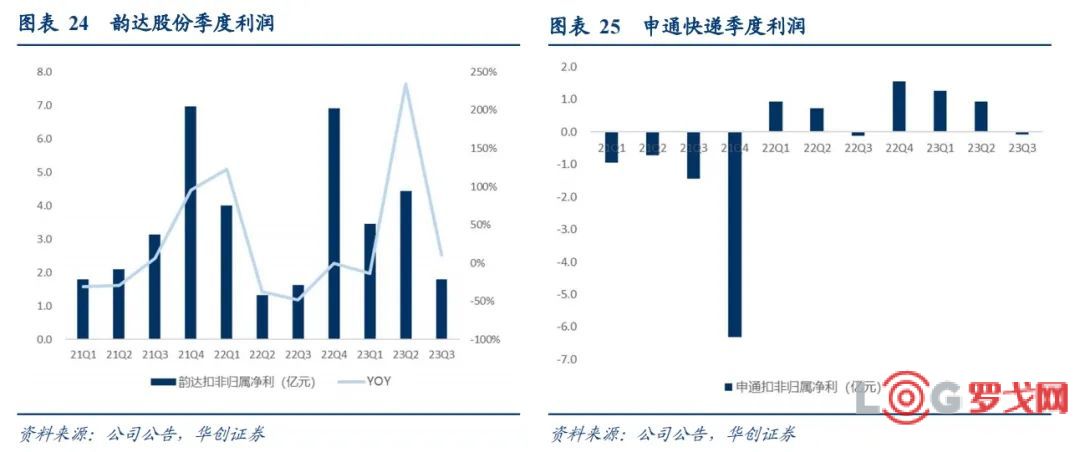

1)前三季度歸母凈利,圓通26.6億(-4%)>韻達11.6億(+56%)>申通2.2億(+5%);扣非凈利,圓通扣非凈利25.4億(-5%)>韻達9.7億(+39%)>申通2.1億(+36%)。

2)Q3歸母凈利:圓通8億(-20%)>韻達3億(+51.5%)>申通0.03億(-87.7%);扣非凈利,圓通7.6億(-21.3%)>韻達1.8億(+10.2%)>申通-0.08億(+30.1%)。申通出現扣非虧損。

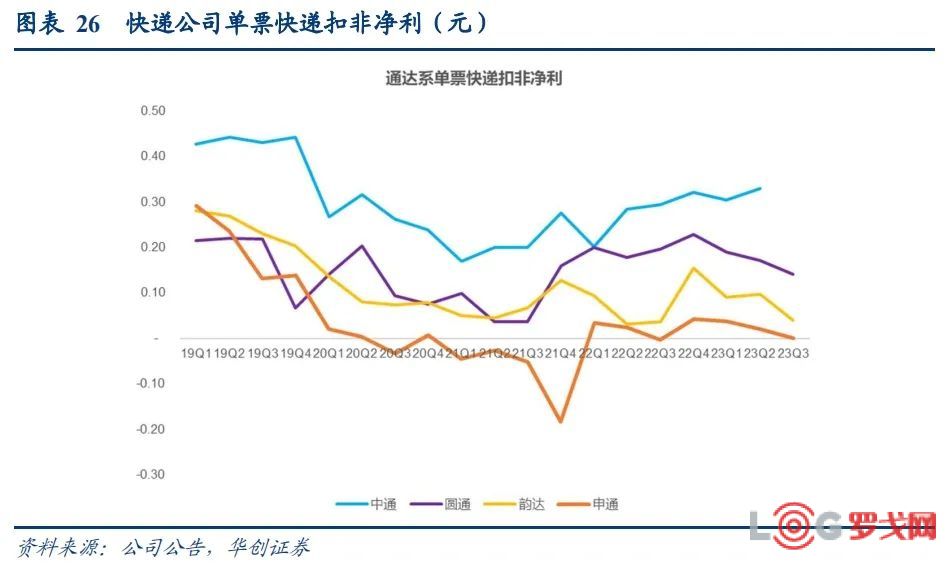

3)單票扣非凈利,前三季度圓通0.17元>韻達0.07元>申通0.02元;

23Q3,圓通0.14元>韻達0.04元>申通-0.002元。

2、順豐保持穩健經營。

前三季度公司歸母凈利62.6億(+40%),扣非凈利55.5億(+44%),Q3歸母凈利20.9億元,同比增長6.6%,扣非凈利18.4億,同比增長7.3%,Q3實現上市以來最佳三季度業績。

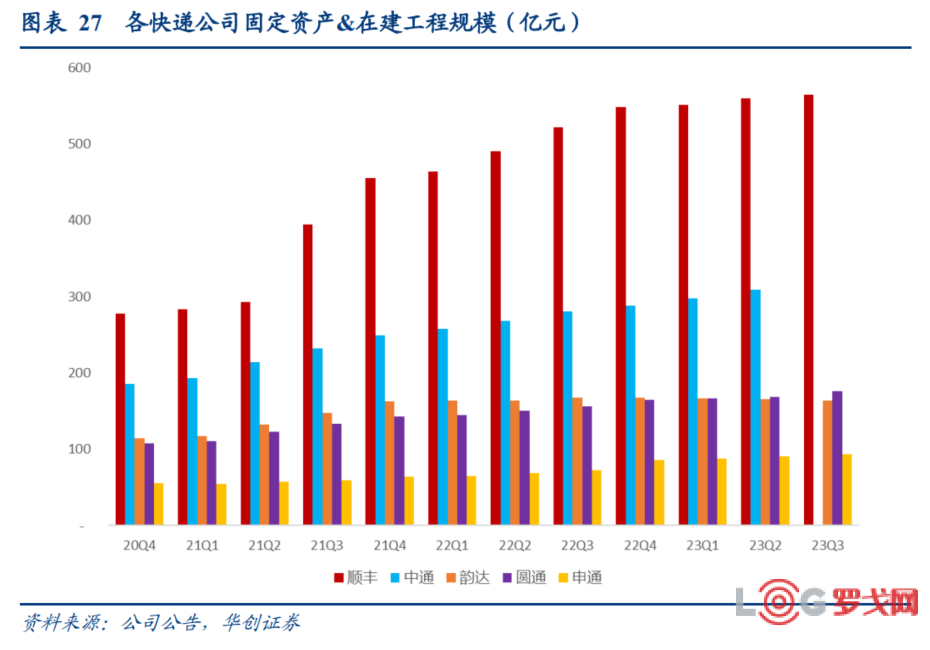

三、資產端:整體資本開支持續下行。

23Q3順豐、韻達、圓通、申通季度資本開支分別為30.1、4.1、13.8、10.6億元,同比分別下降26%、下降42%、增長6.5%、下降5.3%。

四、投資建議:持續看好行業中長期投資價值。

1、電商快遞:我們強調產業判斷,

件量方面,電商快遞行業需求端具備韌性,全年預計仍將保持15%+增速,件量的修復將有助于頭部快遞企業提升產能利用效率,優化單票成本,奠定業績穩健增長的基礎。

行業格局方面,預計行業監管托底疊加終端加盟商盈利訴求,行業價格不具備進一步明顯下行的空間,市場對于價格競爭存在過度擔憂。

核心標的:看好韻達走出困境,邊際變化或最大;持續推薦圓通仍處于低估;關注申通繼續優化力度。

2、順豐:我們認為公司當前看點,

其一位于估值底部:對應2024年不到20倍PE,公司上市以來的估值底部。

其二始終在積極行動:聚焦核心主業,持續內部挖潛,經營底盤愈發夯實。

其三我們強調下一步看鄂州:鄂州機場已開通10條國際貨運航線,我們持續看好圍繞鄂州進一步打造國內-國際雙循環,將助力公司生態體系再次飛躍。

注:自4月首開鄂州國際貨運航線,已開通10條國際航線,包括美國洛杉磯、安克雷奇-紐約、德國法蘭克福等洲際樞紐航線以及新加坡、大阪等亞洲航線。

風險提示:電商增速大幅放緩、價格戰超出預期。

一、行業:件量需求顯韌性,價格淡季承壓力

(一)業務量:需求顯韌性,申通增速最快

1、行業:

1)前三季度完成業務量931億件,同比增長16.4%。其中,同城快遞業務量累計完成96.1億件,同比增長1.2%;異地快遞業務量累計完成813.7億件,同比增長17.7%;國際/港澳臺快遞業務量累計完成21.4億件,同比增長55.3%。Q3月度來看,7-9月分別同比增長11.7%、18.3%、20%。

前三季度快遞行業完成收入8546億元,同比增長11.1%。

2)Q3行業完成業務量336億件,同比增長16.7%。其中,同城、異地、國際件增速分別為2.5%、17.9%、49.6%。主要受22年Q2基數影響。

Q3快遞行業收入3002.6億元,同比增長10.9%。

2、各快遞公司

1)前三季度

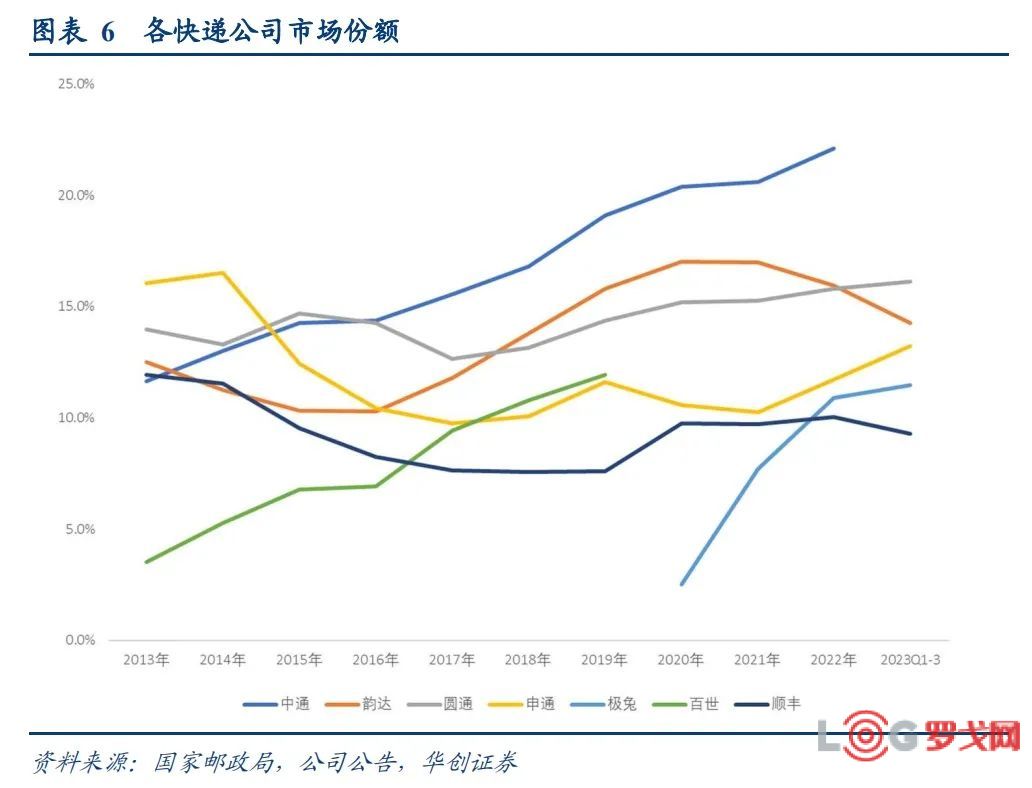

業務量增速:申通(123.2億,+32.1%)>中通(216.4億,+22.6%)>圓通(150.1億,+18.4%)>行業(931.3,+16.4%)>順豐(86.4億,+9.1%)>韻達(132.7億,+1.2%)

市占率方面:

圓通16.1%(+0.3pct)>韻達14.2%(-2.1pct)>申通13.2%(+1.6pct)>極兔11.5%。

申通增速保持行業領先,市占率顯著提升1.6pct,達到13.2%;主要系受益于公司自身產能建設優化,網絡吞吐能力提升;

韻達累計業務量同比增速轉正;

順豐件量增速略低于行業,主要系5月底剝離豐網影響。

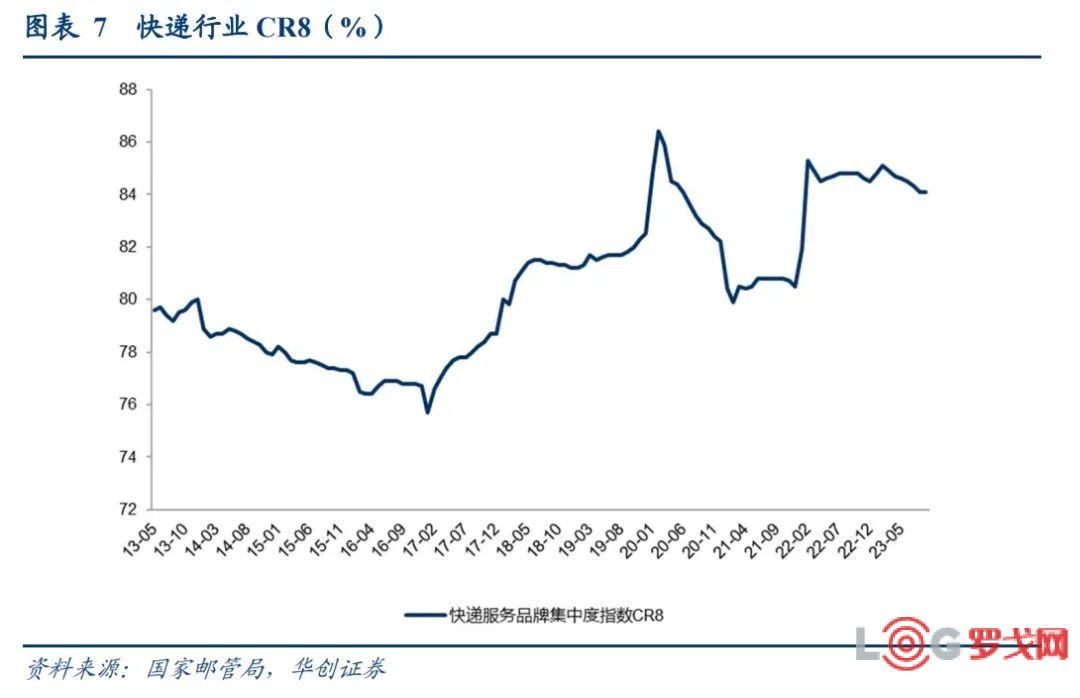

行業集中度:2023年9月行業CR8指數 84.1,同比下降0.7,環比持平。

2)23Q3

業務量增速:申通 46 億(+26.1%)>行業(+16.7%)>圓通 52.4 億(+14.1%)>順豐28.1 億(-0.6%)>韻達 48.7 億(+6.4%),順豐件量增速主要受豐網業務剝離影響。

市占率:圓通 15.6%(+1.9pct)>韻達 14.5%(+0.9pct)>申通 13.7%(+2.8pct)>極兔12.7%>順豐 8.4%(同比-1.5pct)。環比來看,申通份額進一步提升 0.3pct,圓通下降 1.8pct,韻達提升 1.6pct,順豐環比-0.7pct。

注:中通尚未披露三季度數據。

(二)價格:Q3淡季價格進一步承壓

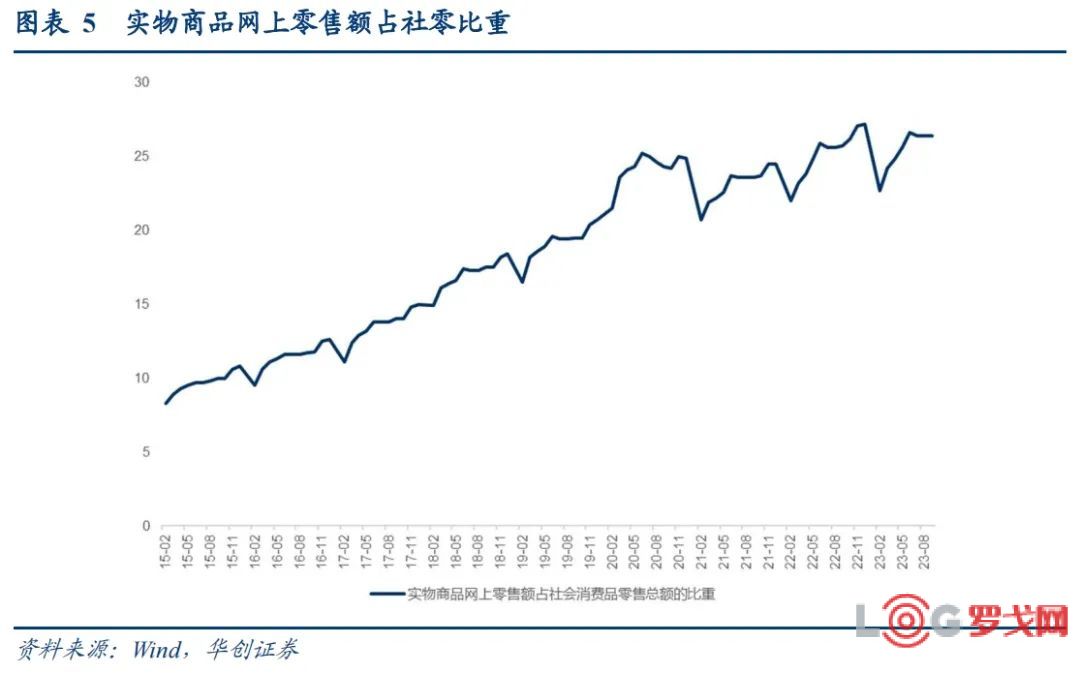

前三季度快遞行業票均收入9.18元,同比下降4.0%,其中同城、異地、國際件票均價格分別為5.34、5.29、45.16元,同比分別下降0.2%、下降3.5%、下降25.1%。

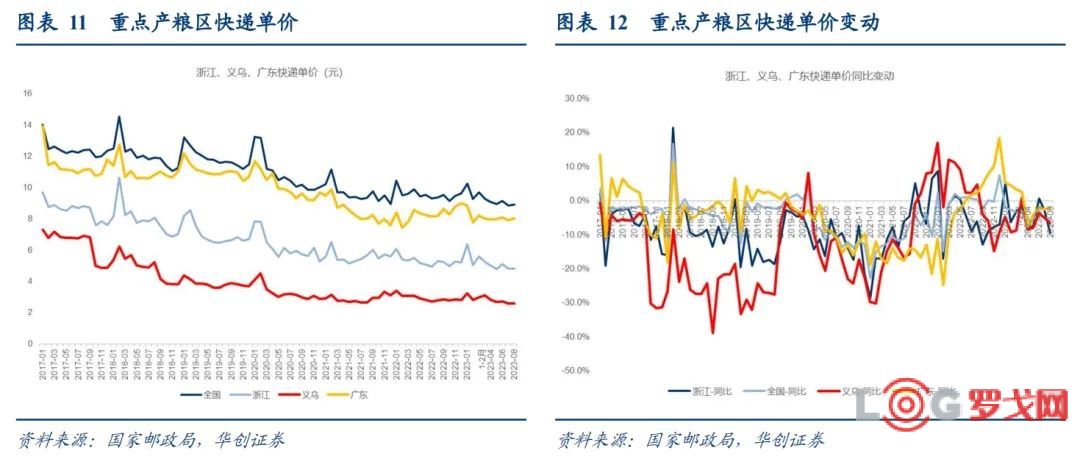

觀察重點產糧區前三季度價格變化:

浙江平均單票收入 5.05 元,下降 4.9%;其中義烏 23 年 Q1-3 平均單票收入 2.75 元,同比下降 0.7%,降幅小于行業平均水平;

廣東平均單票收入 8.06 元,同比下降 1.76%,表現優于行業;其中廣州 23 年 Q1-3 平均單票收入 7.74 元,同比下降 5.13%,降幅水平高于行業;深圳平均單票收入 10.36 元,同比增長 0.62%,表現優于行業。

前三季度通達系各品牌單票收入同比均下滑。

圓通2.41元(-6.1%,或-0.16元)>韻達2.39元(-6.1%,或-0.16元)>申通2.36元(-9.7%,或-0.24元)。

順豐單票收入16.1元,同比增長1.3%。

23Q3:淡季競爭加劇,通達系單價普遍下滑

23Q3快遞行業票均收入8.94元,同比下降5.0%;

分區域來看,浙江23年Q3單票收入4.81元,同比下降6.5%,降幅大于行業平均水平,其中義烏單票收入2.59元,同比下降6.3%,表現弱于行業;廣東23年Q3單票收入8.06元,同比下降2.9%,其中廣州單票收入7.53元,同比下降12.7%,表現弱于行業;深圳單票收入10.41元,同比增長4.0%。

各公司Q3單票收入變化來看:

圓通2.33元(-7.9%,或-0.20元)>韻達2.22元(-14.2%,或-0.37元)>申通2.12元(-12.5%,或-0.3元)行業單價普遍下滑,一方面受貨品結構及均重影響,另一方面也是淡季市場價格競爭影響。

順豐16.73元(+5.8%),主要系低價件豐網剝離。

二、業績綜述:通達系三季度單票凈利受市場沖擊;順豐保持穩健經營基調

(一)利潤:順豐保持穩健、通達系整體承壓

1)2023 年前三季度

歸母利潤:順豐 62.6 億(+40%),同比大幅改善;通達系中,圓通 26.6 億(-4%)>韻達 11.6 億(+56%)>申通 2.2 億(+5%),

扣非凈利來看,順豐 55.5 億(+44%),圓通扣非凈利 25.4 億(-5%)>韻達 9.7 億(+39%)>申通 2.1 億(+36%)。

2)2023年Q3利潤

歸母利潤:順豐20.9億元,同比增長6.6%,通達系中,圓通8億(-20%)>韻達3億(+51.5%)>申通0.03億(-87.7%);

扣非凈利:順豐18.4億,同比增長7.3%,通達系中,圓通7.6億(-21.3%)>韻達1.8億(+10.2%)>申通-0.08億(+30.1%)。

順豐實現上市以來最佳三季度業務,申通出現扣非虧損。

3)單票分析:圓通維持單票盈利領先,三季度普遍環比下降

單票毛利:前三季度圓通 0.28 元>韻達 0.25 元>申通 0.1 元;23Q3,圓通 0.25 元>韻達0.2 元>申通 0.07 元。

單票歸母利潤,前三季度圓通 0.18 元>韻達 0.09 元>申通 0.02 元;23Q3,圓通 0.15 元>韻達 0.06 元>申通 0.001 元。

單票扣非凈利,前三季度圓通 0.17 元>韻達 0.07 元>申通 0.02 元;23Q3,圓通 0.14 元>韻達 0.04 元>申通-0.002 元。

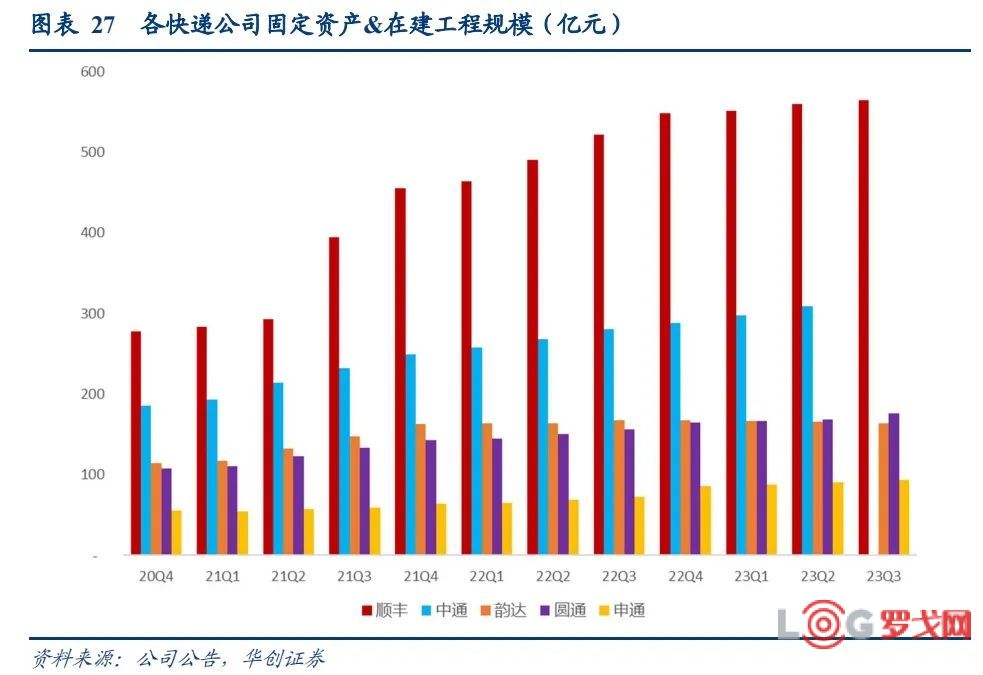

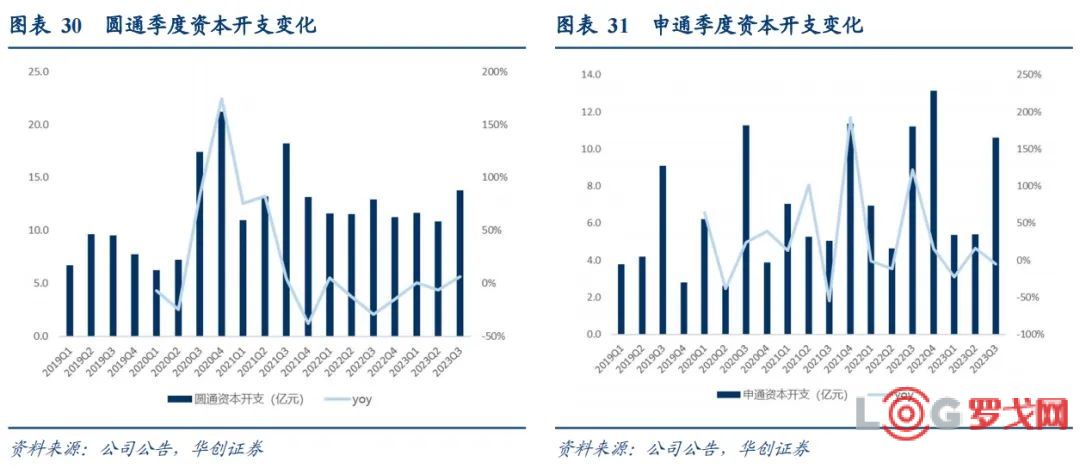

(二)資產端:整體資本開支持續下行

1、23Q3除韻達外資產規模同比增速上升

截止2023年Q3,順豐、韻達、圓通、申通固定資產與在建工程賬面凈值合計分別為565、164、176、93億元,同比分別增長8.1%、-2.1%、12.9%、27.4%。

2、資本開支:主要快遞企業資本開支持續放緩

23Q3順豐、韻達、圓通、申通季度資本開支分別為30.1、4.1、13.8、10.6億元,同比分別下降26%、下降42%、增長6.5%、下降5.3%,環比Q2分別增長19%、下降37%、增長27%、增長96%。

除申通為彌補產能建設短板,持續推進中轉及運輸基礎設施建設外,頭部快遞企業資本開支仍處于放緩階段。

三、投資建議及風險提示

1、電商快遞:

我們強調產業判斷,件量方面,電商快遞行業需求端具備韌性,全年預計仍將保持15%增速,行業件量的修復將有助于頭部快遞企業提升產能利用效率,優化單票成本,維持業績穩健增長。

行業格局方面,我們認為,電商快遞行業不再具備全網大范圍價格戰基礎,預計行業監管托底疊加終端加盟商盈利訴求,行業價格存在回升空間,市場對于價格競爭存在過度擔憂。

核心標的:看好韻達走出困境,邊際變化或最大;持續推薦圓通仍處于低估;關注申通繼續優化力度。

2、順豐:強調觀點,公司經營質量扎實向上,價值白馬蓄勢待發。

我們認為公司當前看點,

其一位于估值底部:對應2024年不到20倍PE,公司上市以來的估值底部。

其二始終在積極行動:聚焦核心主業,持續內部挖潛,經營底盤愈發夯實。

其三我們強調下一步看鄂州:鄂州機場已開通10條國際貨運航線,我們持續看好圍繞鄂州進一步打造國內-國際雙循環,將助力公司生態體系再次飛躍。

注:自4月首開鄂州國際貨運航線,已開通10條國際航線,包括美國洛杉磯、安克雷奇-紐約、德國法蘭克福等洲際樞紐航線以及新加坡、大阪等亞洲航線。

3、風險提示:電商增速大幅放緩、價格戰超出預期。

具體內容詳見華創證券研究所2023年11月6日發布的報告《快遞行業2023年三季報綜述:件量需求顯韌性,價格淡季承壓力,持續看好行業中長期價值》

DeepSeek火出圈,AI和大模型將如何改變物流行業?

3342 閱讀

800美元不再免稅,T86清關作廢,跨境小包何去何從?

2296 閱讀

凈利潤最高增長1210%、連虧7年、暴賺暴跌……物流企業最賺錢最虧錢的都有誰

2223 閱讀浙江科聰完成數千萬元A2輪融資

2137 閱讀AI紅利來襲!你準備好成為第一批AI物流企業了嗎?

2045 閱讀供應鏈可視化:從神話到現實的轉變之路

1469 閱讀運輸管理究竟管什么?

1336 閱讀Deepseek在倉庫規劃中的局限性:基于案例研究

1354 閱讀2024中國儲能電池TOP10出爐

1221 閱讀傳化智聯集成DeepSeek,深化AI大模型物流場景應用

1170 閱讀