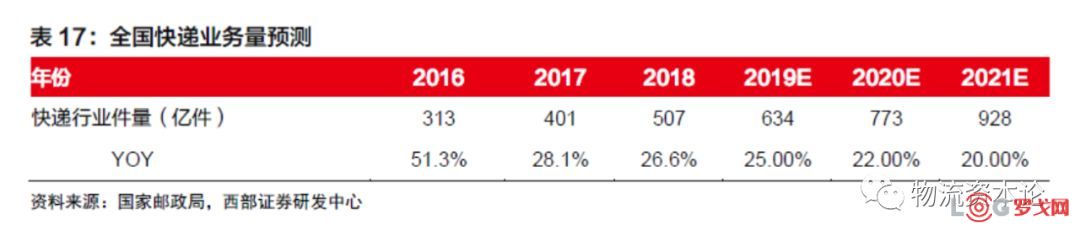

[羅戈導讀]預計2020/21年全行業業務量增速分別為22%/20%,件量將達到773/928億件。

[羅戈導讀]預計2020/21年全行業業務量增速分別為22%/20%,件量將達到773/928億件。

受居民高網購頻次及持續滲透驅動,預計2020/21年全行業業務量增速分別為22%/20%,件量將達到773/928億件。

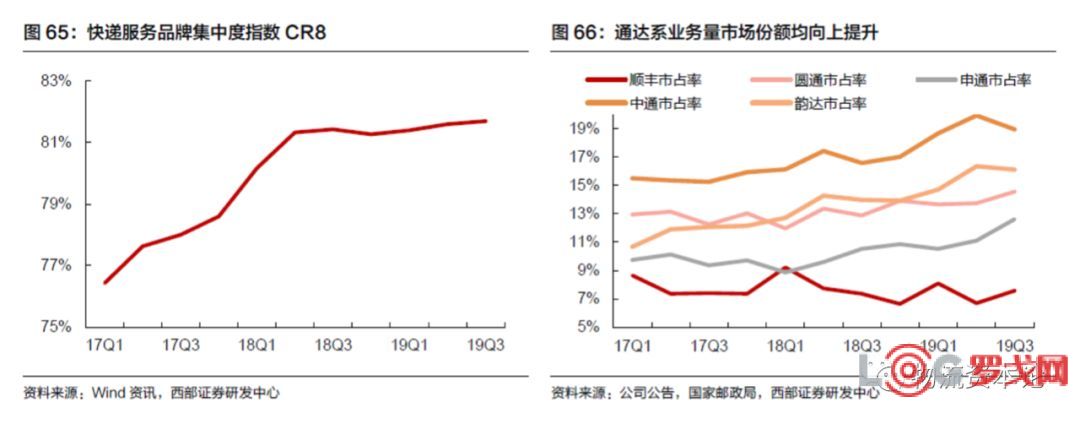

隨著19年中小快遞公司不斷退出,行業CR8已達82.3%新高,通達系明年依舊設定了超越行業件量增速10%-15%的目標,并且持續加大資本開支,疊加順豐特惠件下沉,我們預計行業競爭可能加劇,價格戰或持續。建議關注順豐控股、中通快運和圓通速遞。

2019年前十一月行業增速25%,全年大概率超22%的預期目標

2019 年1-11 月全國快遞業務量完成567.8 億件,同比增長25.4%;快遞業務收入6,725.9 億元,同比增長23.4%。

分季度來看,19Q1/Q2/Q3 業務量分別為121.4/156.1/161.5 億件,增速分別為22.4%/28.4%/27.6%,Q4 為傳統旺季,預計全年快遞業務量增速大概率超過國家郵政局年初預期的22%增速目標。

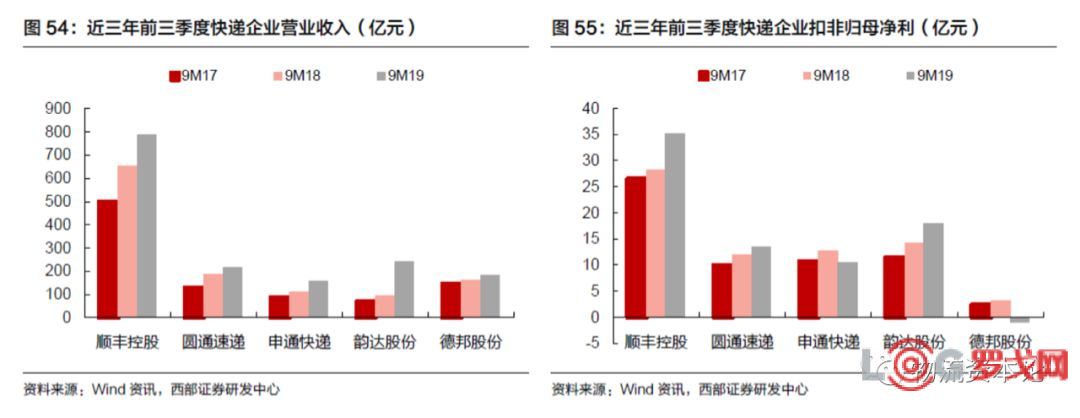

2019 年1-9 月,上市快遞公司(順豐、圓通、申通、韻達、德邦)營收增速均出現提升。

2019年前三季度順豐因策略性地推出針對電商大客戶的特惠專配產品,填補價格區間空白,業務量刺激下實現20.4%的收入增速,盈利方面受益于規模效應及線路優化,干支線裝載率明顯提升下公司扣非歸母凈利增長為24.5%;

圓通收入增速為16.1%系因網點中轉補貼政策調整所致,因行業價格戰及包裹輕量化影響,公司扣非歸母凈利增速不及收入增速,為11.3%;

申通收入高增長源于業務量激增,但因行業激烈競爭,價格戰影響較大,盈利能力收窄,扣非歸母凈利下滑16.9%;

韻達收入大增162.3%主要系19 年初派費計入收入口徑所致,扣非凈利保持高增長背后是公司穩扎穩打的精益管理;

德邦收入增速為15%主要系快遞件量增速放緩疊加價格下跌所致,扣非凈利下降129.3%主要受件量不及預期、人力、運力投入較大影響,成本端增速較高,盈利能力承壓。

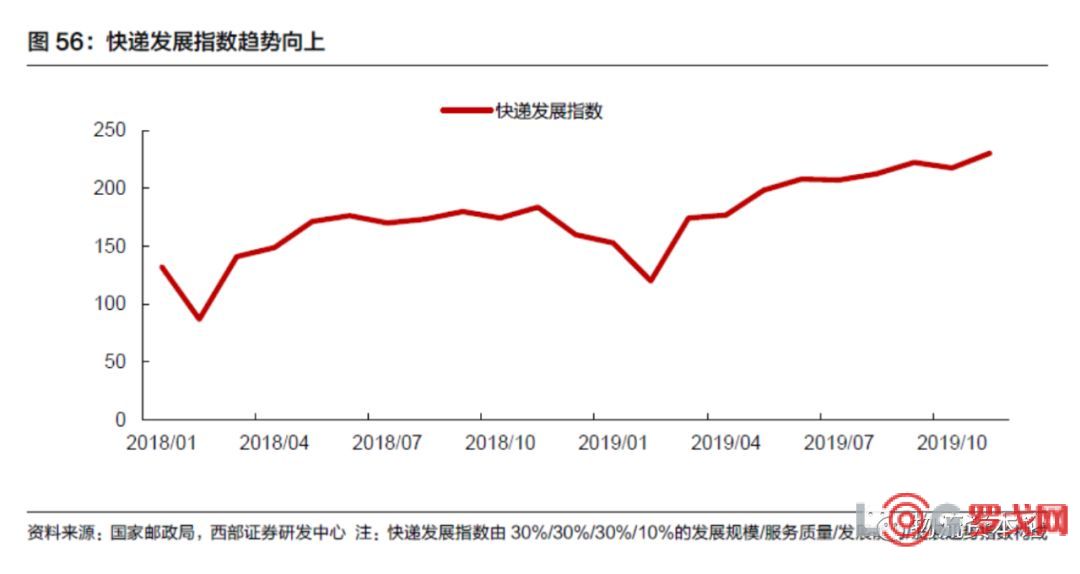

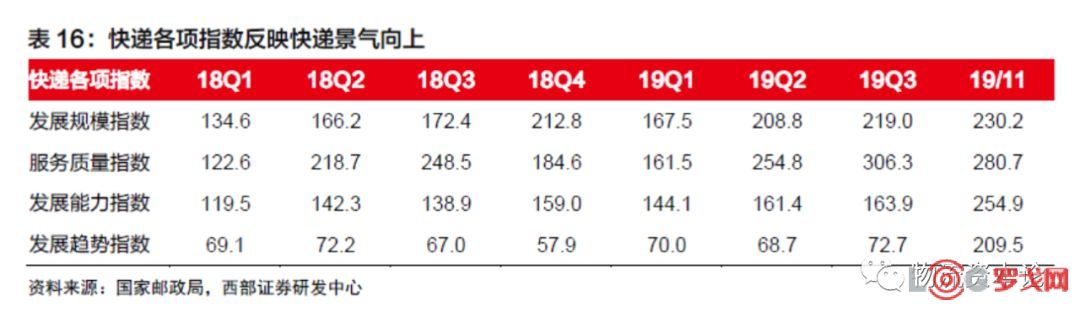

物流資本論(公號ID:wuliuzibenlun)分析師根據國家郵政局數據,2019 年11 月中國快遞發展指數為230.2,同比提高25.3%,呈現穩中有進的態勢。

發展規模指數、服務質量指數和發展能力指數分別為280.7/254.9/209.5,較去年同期提升20.2%/38.5%/19.4%,表明國內快遞市場在發展規模、服務質量和發展能力方面繼續整體提升。

發展趨勢指數為66.7,同比提升15.6%,增長預期高于上年同期。

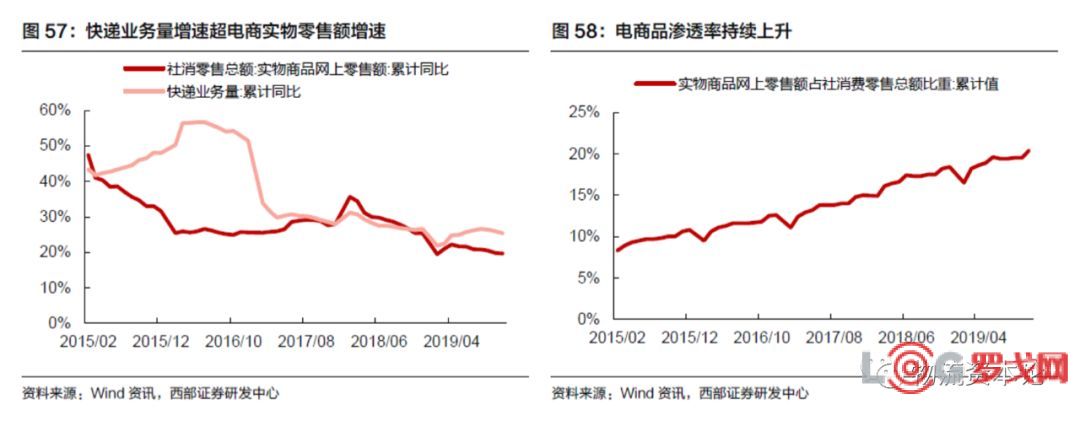

2019年以來,快遞業務量累計增速持續超過實物類網購額增速,高基數效應雖導致二者增速放緩,但由于電商總體滲透率持續攀升,線上交易渠道逐步擠壓線下市場份額,電商快遞有望繼續得到驅動。

未來兩年快遞業務量仍維持20%以上增速,行業或將從成長期邁入成熟期。

2019年前11 個月行業件量已達567.8 億件,同比增長25.4%,我們審慎預計全年業務量增速約25%;

因行業增速逐步放緩,但受居民高網購頻次及持續滲透驅動,韌性仍強,未來兩年有望繼續維持20%以上增速,預計2020-2021 年行業業務量增速分別為22%/20%,屆時件量或達773/928 億件。

拼多多崛起貢獻主要增量

物流資本論(公號ID:wuliuzibenlun)分析師通過企查查APP查詢信息獲知,拼多多創立于2014年1月9號,是一家致力于為廣大用戶提供物有所值的商品和有趣互動購物體驗的“新電子商物”平臺,2018年7月,拼多多在美國納斯達克證券交易所正式掛牌上市。

需求端,快遞產品可分為電商件及商務件,兩種商業模式存在差異。

電商件主要受益于國內電商市場的迅速發展,電商快遞運營商數量較多,對電商依賴性較大;而商務件具有價格敏感性較低及品牌識別度較高的特性。

物流資本論(公號ID:wuliuzibenlun)分析師根據CNNIC,電商件占快遞業務量約3/4,非電商件約1/4。

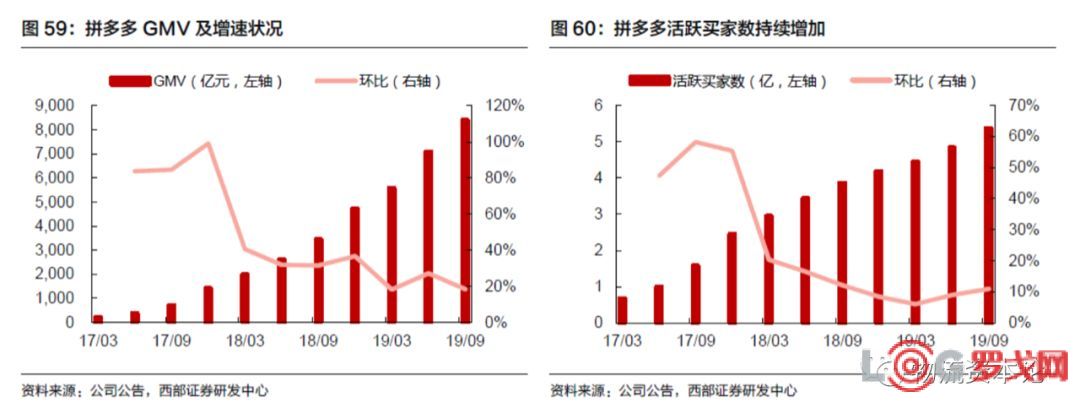

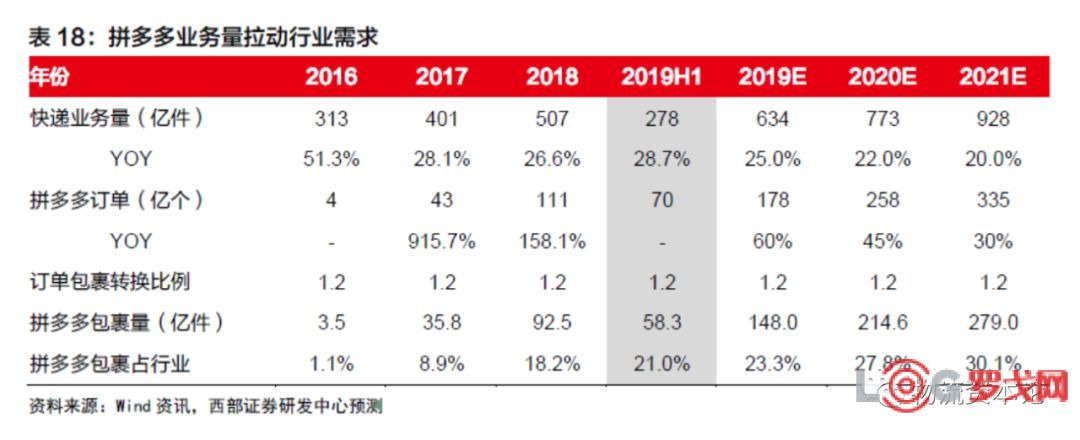

近年電商規模增速放緩背景下,快遞業務量僅小幅下滑,背后邏輯在于拼多多的迅速崛起為快遞行業貢獻主要增量。

截止19 年9 月底,拼多多過去一年GMV 為8402 億元,環比增長19%,同比增長144%;活躍買家數量為5.36 億人,環比增長11%,同比增長39%。

物流資本論(公號ID:wuliuzibenlun)分析師根據公告,拼多多17 全年/18 全年/19 年上半年訂單數分別為43/111/70 億,若按1.2 個訂單折合一個包裹計算,我們測算拼多多17/18/19H1 產生快遞業務量約36/93/58 億件,占全國份額約9%/18%/21%。

假設拼多多2019-2021 年訂單量增速分別為60%/45%/30%,對應包裹量或達到148/215/279 億件,占行業份額約23%/28%/30%,持續拉動快遞行業需求。

不必過度擔憂增速放緩,行業格局更為關鍵

國內快遞作為近年資本市場新興行業,高基數背景下,近年業務量增速雖有放緩,但并不意味行業紅利終結,行業格局或更為關鍵。

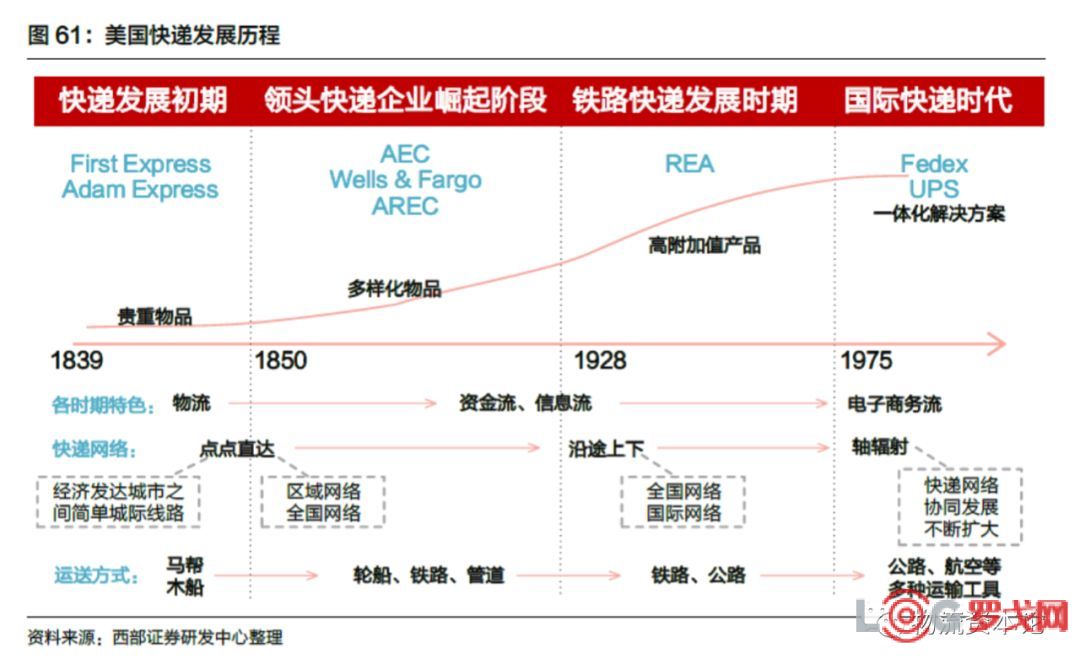

以美國為例,美國的物流發展分為5 個時代,即50 年代(生產制造為主物流冬眠期)、60 年代(經濟快速增長物流停滯期)、70 年代(物價上漲物流發展期)、80 年代(政策完善物流革新期)和90 年代(系統化、整合化物流新形勢),其中70 年代FedEx 的創立標志著現代物流時代的開啟。

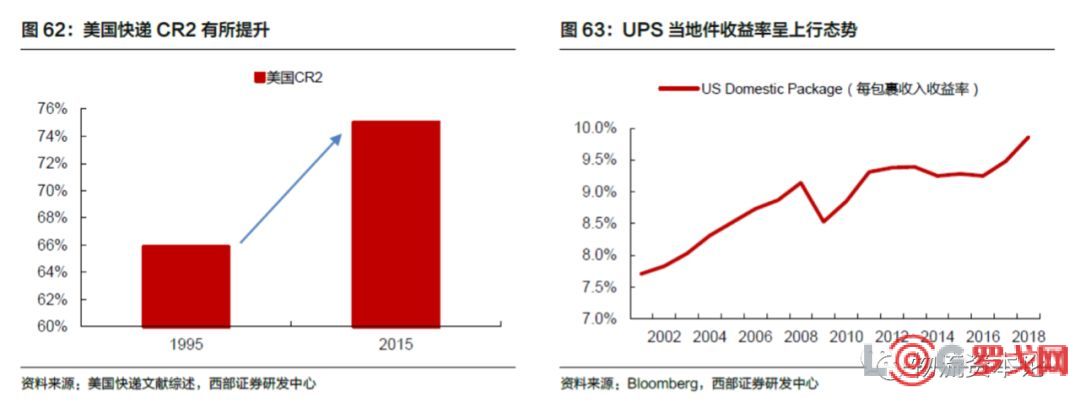

物流資本論(公號ID:wuliuzibenlun)分析師根據美國快遞文獻綜述,90 年代中期美國CR2 約為66%,期間同質性產品導致價格戰,進而加快行業出清及促進龍頭集中度提升。

20年后美國快遞市場已形成了兩家快遞巨頭占行業75%以上份額的市場格局。以UPS 為例,其當地件收益率20 年來保持穩中有升態勢。

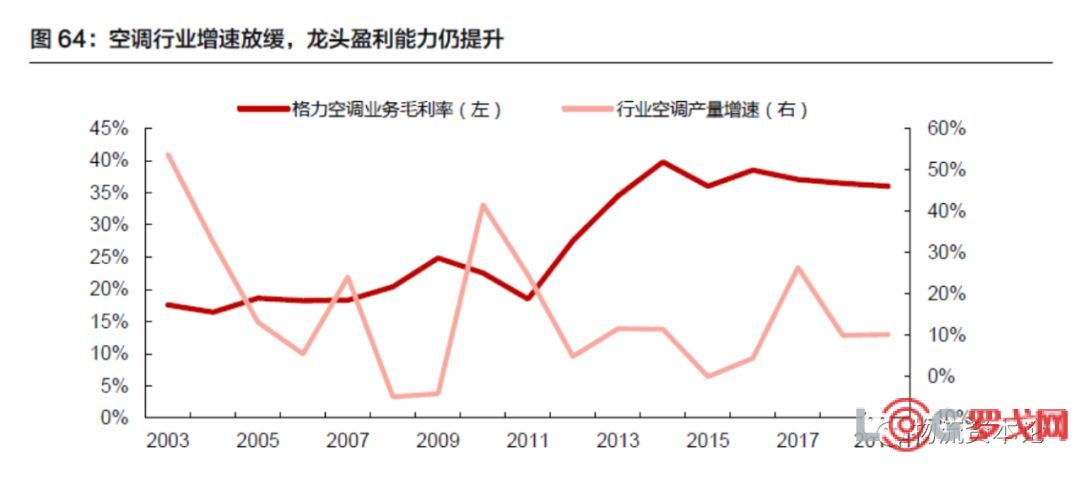

有門檻的低增長好過沒門檻的高增長。除海外快遞以外,未來國內快遞行業格局或可借鑒空調行業,快遞行業增速放緩有望帶來格局改善。

國內空調行業在1991-2004 年期間每年產量增速均超過25%,2005 年后增速逐步放緩,但行業龍頭盈利卻得以改善,背后邏輯在于:行業增速放緩后,龍頭企業優勢日益凸顯,出清落后企業,格局逐步穩定,盈利能力得以提升。

與之對應,快遞板塊當前行業業務量增速雖放緩,但無需悲觀,行業馬太效應愈加顯著,多家二三線快遞企業遭出清,后續市場格局有望改善,一線龍頭快遞企業能夠繼續獲得市場份額。

當前快遞CR8 已接近82%,為歷史新高,A 股加盟快遞企業圓通、申通與韻達市占率呈現上揚趨勢,未來行業集中度提升或為大趨勢。

2019年以來,快遞業務量增速持續超過實物類網購額增速,高基數效應雖導致二者增速放緩,但由于電商總體滲透率不斷攀升,線上交易渠道逐步擠壓線下市場份額,帶動電商快遞需求向上。

預計2019 年全年業務量增速約26%,件量約639 億件。受居民高網購頻次及持續滲透驅動,未來兩年行業需求韌性仍強,我們預計2020-2021 年全行業業務量增速分別為22%/20%,件量將達到773/928 億件。

隨著2019 年中小快遞公司不斷退出,行業CR8 已達82.3%新高,通達系明年依舊設定了超越行業件量增速10%-15%的目標,并且持續加大資本開支,疊加順豐特惠件下沉,我們預計行業競爭可能加劇,價格戰或持續。

中郵無人機(北京)有限公司揭牌

2685 閱讀

智能倉儲企業“智世機器人”完成數千萬元A輪融資

2607 閱讀

這家老牌物流巨頭被整合重組,四千多名員工將何去何從?

2040 閱讀2024最值錢的物流上市企業是誰?哪些物流企業被看好,哪些被看跌?

1513 閱讀地緣政治重塑下的全球供應鏈:轉型、挑戰與新秩序

1263 閱讀物流供應鏈領域“吸金”不力,但能給投融資事件頒幾個獎

1259 閱讀16連冠背后,日日順助力智家工廠物流降本增效

1029 閱讀1745億件,快遞業務量增速超預期

994 閱讀中遠海運回應被美國國防部列入“中國軍事企業”清單

980 閱讀連續5年的“春節主力軍”,德邦為何如此穩?

967 閱讀