積分

[羅戈導(dǎo)讀]物流地產(chǎn)行業(yè)正在發(fā)生變化。

[羅戈導(dǎo)讀]物流地產(chǎn)行業(yè)正在發(fā)生變化。

自2020年以來(lái),隨著電子商務(wù)的持續(xù)發(fā)展,制造業(yè)的穩(wěn)步增長(zhǎng),疫情對(duì)于醫(yī)藥醫(yī)療、生鮮冷鏈等行業(yè)的推動(dòng),以及政策層面大力支持,作為物流基礎(chǔ)設(shè)施的中國(guó)物流地產(chǎn)受到了越來(lái)越多投資人的青睞,也有很多新入局者將更多的目光從商業(yè)、寫(xiě)字樓轉(zhuǎn)移到物流地產(chǎn)。

此前,疫情在一定程度上打亂了原有的租賃節(jié)奏,不同城市間的租金出現(xiàn)分化,比如據(jù)戴德梁行統(tǒng)計(jì),2022年第三季度,得益于有限的新增供應(yīng)和活躍的租賃需求,核心物流節(jié)點(diǎn)城市的租金保持穩(wěn)定增長(zhǎng),東莞、北京、太倉(cāng)、上海租金環(huán)比分別上漲1.3%、1.1%、0.7%和0.7%,但漲幅均出現(xiàn)進(jìn)一步收縮。而在空置率較高的城市,比如西安、成都、重慶、天津的租金環(huán)比分別下降了2.3%、1.9%、1.9%和1.1%。

物流用地長(zhǎng)期以來(lái)在不同城市都是顯著分化的,不同市場(chǎng)的供求問(wèn)題“因地而異”,在一線城市中,由于需求旺盛且由于土地供應(yīng)緊張而使得供給受限,最終導(dǎo)致出現(xiàn)供不應(yīng)求的問(wèn)題;在一些供應(yīng)充足的二線城市中,面臨著空置率上升的風(fēng)險(xiǎn)。普通物流倉(cāng)儲(chǔ)則由于經(jīng)營(yíng)粗放、集約化程度低等痛點(diǎn),租金及承租率壓力明顯大于高標(biāo)倉(cāng)。

但通過(guò)疫情期間的數(shù)據(jù)也可以看出,相比于酒店、零售地產(chǎn)、辦公樓等其他物業(yè)類(lèi)型,物流地產(chǎn)顯示出了較強(qiáng)的韌性和抗風(fēng)險(xiǎn)的能力。

(2023年1月倉(cāng)儲(chǔ)市場(chǎng)保持穩(wěn)定,圖源:物聯(lián)云倉(cāng))

近年來(lái)物流地產(chǎn)發(fā)展的一大特點(diǎn)是,其快速發(fā)展得益于多方面的助力:國(guó)民經(jīng)濟(jì)水平不斷提高,居民消費(fèi)的不斷升級(jí)、新消費(fèi)和新零售模式的興起推動(dòng)了線上線下渠道的融合,以及電商的成長(zhǎng)和滲透過(guò)程,而這些都對(duì)物流地產(chǎn)的要求逐步提高。伴隨著物流業(yè)務(wù)外包的需求上升,第三方物流規(guī)模也在穩(wěn)步擴(kuò)張。高新技術(shù)產(chǎn)業(yè)和裝備制造業(yè)的高速發(fā)展,也為物流地產(chǎn)的成長(zhǎng)提供新動(dòng)力。

國(guó)家大力推進(jìn)制造業(yè)和物流業(yè)“兩業(yè)融合”、創(chuàng)新發(fā)展,以提高我國(guó)制造業(yè)在全球的競(jìng)爭(zhēng)力。制造業(yè)積極與物流供應(yīng)商協(xié)作,運(yùn)用數(shù)字智能,優(yōu)化物流線路與倉(cāng)儲(chǔ)節(jié)點(diǎn),提升物流整體效率以及物流韌性,物流企業(yè)與制造企業(yè)間風(fēng)險(xiǎn)共擔(dān)、利益共享的聯(lián)動(dòng)融合發(fā)展格局正在形成。物流地產(chǎn)是制造業(yè)企業(yè)的剛性需求,而高端制造業(yè)的蓬勃發(fā)展也將會(huì)帶動(dòng)高端物流地產(chǎn)的需求增長(zhǎng)。

相比于傳統(tǒng)制造業(yè),汽車(chē)、機(jī)械、電子通訊、計(jì)算機(jī)等高端制造業(yè)的產(chǎn)品結(jié)構(gòu)較為復(fù)雜、供應(yīng)商眾多、產(chǎn)品更新迭代快,因此供應(yīng)鏈效率尤為重要,這使得高端制造業(yè)也成為了高標(biāo)倉(cāng)的重要租戶(hù)群體。

伴隨B2C的線上購(gòu)物需求持續(xù)攀升,垂直電商愈加重視供應(yīng)鏈的效率及穩(wěn)定,這類(lèi)租戶(hù)將對(duì)現(xiàn)代化、標(biāo)準(zhǔn)化的物流地產(chǎn)保持較大租賃需求,并對(duì)物流地產(chǎn)配備的設(shè)施提出更高要求。

現(xiàn)代物流地產(chǎn)往往處于現(xiàn)代物流的干線運(yùn)輸核心節(jié)點(diǎn),出租率高、穩(wěn)定性強(qiáng)、韌性強(qiáng);由于供需存在結(jié)構(gòu)性矛盾,屬于天然的稀缺資產(chǎn)。目前國(guó)內(nèi)物流地產(chǎn)的基金化運(yùn)作模式已經(jīng)相當(dāng)成熟,也得到了大量機(jī)構(gòu)投資者的檢驗(yàn),金融化程度極高,且租金回報(bào)率顯著高于商業(yè)、寫(xiě)字樓等資產(chǎn)。

世邦魏理仕發(fā)布的《2022年中國(guó)投資者意向調(diào)查報(bào)告》顯示,2021年以來(lái),產(chǎn)業(yè)地產(chǎn)已經(jīng)超越寫(xiě)字樓成為投資者關(guān)注度最高的資產(chǎn)類(lèi)別,其中近八成投資者將聚焦倉(cāng)儲(chǔ)物流。仲量聯(lián)行預(yù)計(jì),2023年亞洲新興市場(chǎng)將有2590萬(wàn)平方米的新倉(cāng)儲(chǔ)投入使用,其中,中國(guó)物流地產(chǎn)最受追捧,將吸引更多來(lái)自機(jī)構(gòu)投資者的資本。

僅過(guò)去的兩個(gè)月間,便有不少物流地產(chǎn)行業(yè)的動(dòng)向:消息稱(chēng)京東考慮將物流地產(chǎn)等2家子公司上市,各自籌集約10億美元;嘉實(shí)京東倉(cāng)儲(chǔ)基礎(chǔ)設(shè)施REIT吸金近720億元;亞洲最大物流地產(chǎn)平臺(tái)ESR宣布將中國(guó)境內(nèi)三大物流項(xiàng)目打包成REIT在上交所上市;黑石旗下中國(guó)房地產(chǎn)平臺(tái)龍地宣布,即將完成對(duì)粵港澳大灣區(qū)內(nèi)面積約28萬(wàn)平方米的優(yōu)質(zhì)現(xiàn)代倉(cāng)庫(kù)的收購(gòu)……

物流地產(chǎn)包含物流園區(qū)(核心載體)、物流倉(cāng)庫(kù)、配送中心、分撥中心等,具備一定的土地規(guī)模,對(duì)交通條件要求較高,大量集中于交通樞紐節(jié)點(diǎn),并與制造企業(yè)、物流企業(yè)、零售企業(yè)等供應(yīng)鏈環(huán)節(jié)上的客戶(hù)建立合作關(guān)系,是物流供應(yīng)鏈的重要環(huán)節(jié)。

隨著倉(cāng)儲(chǔ)需求日漸凸顯,物流地產(chǎn)受到多方關(guān)注,房地產(chǎn)、電商、金融機(jī)構(gòu)、零售等企業(yè)紛紛涌入,物流地產(chǎn)進(jìn)入多樣化競(jìng)爭(zhēng)的階段,其中不容忽視的是電商陣容,以阿里系、京東系為首的電商企業(yè)正發(fā)力自建倉(cāng)儲(chǔ)領(lǐng)域,他們有著齊全的上下游鏈條渠道與源源不斷的倉(cāng)儲(chǔ)需求;順豐、三通一達(dá)等物流企業(yè)也在物流地產(chǎn)領(lǐng)域動(dòng)作頻頻,他們的優(yōu)勢(shì)是能滿(mǎn)足專(zhuān)業(yè)化、個(gè)性化的物流服務(wù)需求。幾方陣容有各自的競(jìng)爭(zhēng)優(yōu)勢(shì)。

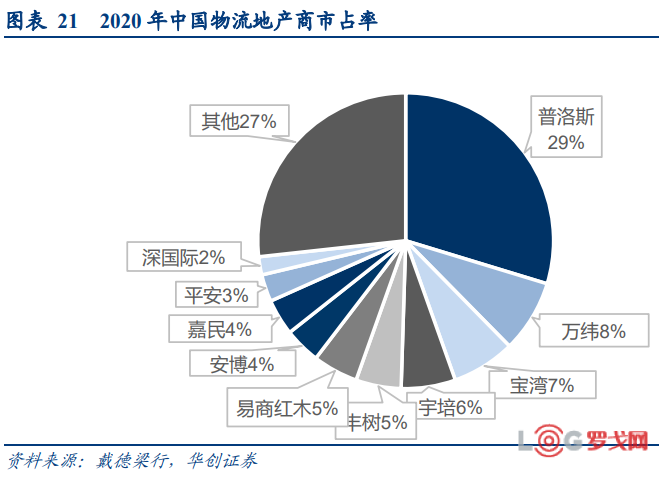

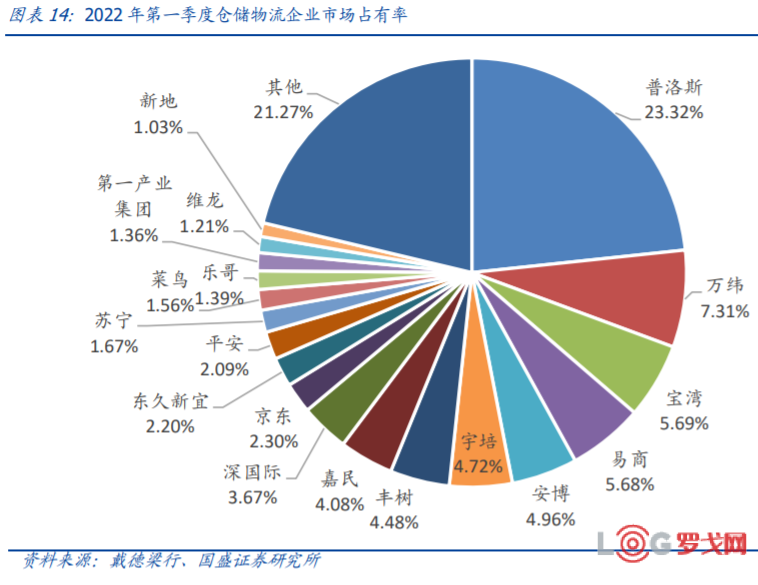

中國(guó)物流地產(chǎn)行業(yè)呈現(xiàn)“一超多強(qiáng)”的競(jìng)爭(zhēng)局面,普洛斯作為國(guó)內(nèi)最大的物流地產(chǎn)商具有絕對(duì)的領(lǐng)先地位,同時(shí)國(guó)內(nèi)物流地產(chǎn)商和諸多新入局者穩(wěn)健發(fā)展,規(guī)模和競(jìng)爭(zhēng)力也在逐步提升。

下面兩張圖分別顯示了2020年、2022年第一季度中國(guó)物流地產(chǎn)商市占率情況,可以看出市占率排名出現(xiàn)了變化,市占率最高的仍為普洛斯,但份額出現(xiàn)縮小,不足整個(gè)市場(chǎng)的四分之一,2022年第一季度其他九強(qiáng)依次為萬(wàn)緯、寶灣、易商、安博、宇培、豐樹(shù)、嘉民、深國(guó)際、京東,TOP10市占率合計(jì)為66.21%(2020年TOP10市占率合計(jì)為73%),行業(yè)集中度較高,但已出現(xiàn)下降。

京東由2020年的前十開(kāi)外,增長(zhǎng)為2022年第一季度第十位;平安由2020年的第九位,跌至2022年第一季度的第十二位,除此之外前十強(qiáng)的企業(yè)組成非常穩(wěn)定。

由于中國(guó)物流地產(chǎn)總份額2022年第一季度相比2020年有較大提升、強(qiáng)有力的入局者增多,所以市占率下滑不代表某公司擁有的物流地產(chǎn)總面積減少,市占率上升一定代表某公司擁有的物流地產(chǎn)總面積明顯提升。與2020年相比,2022年第一季度以下企業(yè)實(shí)現(xiàn)了排名上升和市占率增高:易商(上升兩個(gè)位次,增高0.68個(gè)百分點(diǎn))、安博(上升兩個(gè)位次,增高0.96個(gè)百分點(diǎn))、嘉民(排名不變,增高0.08個(gè)百分點(diǎn))、深國(guó)際(上升一個(gè)位次,增高1.67個(gè)百分點(diǎn))、京東(闖入前十強(qiáng)),其中市占率提升最高的是深國(guó)際。

(圖源:華創(chuàng)證券)

(圖源:國(guó)盛證券)

全行業(yè)呈現(xiàn)蓬勃發(fā)展態(tài)勢(shì)。以深國(guó)際為例,作為深圳市屬直管企業(yè)中唯一一家以收費(fèi)公路、現(xiàn)代物流、港口及環(huán)保為主業(yè)的國(guó)有產(chǎn)業(yè)集團(tuán),其“十四五”戰(zhàn)略規(guī)劃表示,以物流園區(qū)為核心,運(yùn)營(yíng)規(guī)模躋身深圳第一和灣區(qū)前三并力爭(zhēng)進(jìn)入全國(guó)前五。2022年,深國(guó)際綜合物流港立足深圳、布局全國(guó),在佛山、海口、南昌、武漢等地競(jìng)得多個(gè)項(xiàng)目,成功收購(gòu)乾龍資產(chǎn)包,開(kāi)辟大灣區(qū)“第二主場(chǎng)”,累計(jì)獲地突破萬(wàn)畝,高標(biāo)倉(cāng)市場(chǎng)占有率排名較2021年上升一位至行業(yè)第八。

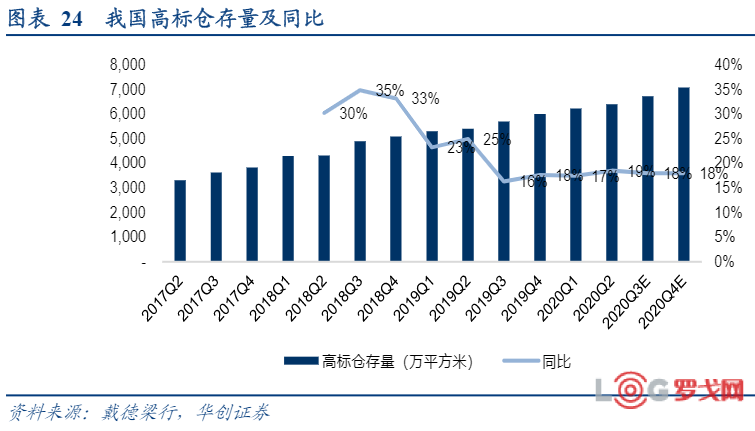

我國(guó)物流地產(chǎn)行業(yè)存在“總量多、人均少”的矛盾,在電商、第三方物流、制造業(yè)快速發(fā)展的背景下,需求缺口較大,高標(biāo)倉(cāng)具備極大的發(fā)展?jié)摿Α?/p>

高標(biāo)倉(cāng),即“高標(biāo)準(zhǔn)倉(cāng)儲(chǔ)物流設(shè)施”,它不是傳統(tǒng)意義上的“倉(cāng)庫(kù)”或者“倉(cāng)庫(kù)管理”,而是起到了資源提供者的角色,身兼儲(chǔ)存保管、裝卸搬運(yùn)、貨物配送等多種功能,處于物流的中心樞紐。

目前,我國(guó)高標(biāo)倉(cāng)客戶(hù)主要是消費(fèi)企業(yè)、高端制造業(yè)和第三方物流。由于電商份額正在快速擴(kuò)張、傳統(tǒng)零售行業(yè)集中度持續(xù)提升、第三方物流業(yè)務(wù)繁榮發(fā)展以及制造業(yè)向高端化升級(jí),高標(biāo)倉(cāng)的需求非常旺盛;此前新冠疫情加速培育了消費(fèi)者線上購(gòu)買(mǎi)的習(xí)慣,并為零售商供應(yīng)鏈管理帶來(lái)了結(jié)構(gòu)性轉(zhuǎn)變,許多零售商、供貨商以及電商企業(yè)都對(duì)高標(biāo)倉(cāng)有了更多需求。

近幾年B2C已成為我國(guó)網(wǎng)購(gòu)的主要模式,B2C物流呈現(xiàn)多批量、小批次的特點(diǎn),對(duì)高標(biāo)倉(cāng)的需求相比于C2C更高。當(dāng)日達(dá)、次日達(dá)和同城配送等時(shí)效產(chǎn)品的興起,也迫切需要高標(biāo)倉(cāng)作為其后臺(tái)運(yùn)營(yíng)的基礎(chǔ)設(shè)施支撐。

由于電商、高端制造業(yè)和第三方物流等領(lǐng)域?qū)τ诟邩?biāo)倉(cāng)的需求高漲,高標(biāo)倉(cāng)發(fā)展分化,旺盛的需求多集中于核心城市,而且核心城市常處于供不應(yīng)求的狀態(tài)。我國(guó)高標(biāo)倉(cāng)及客戶(hù)的旺盛需求主要集中在這幾大區(qū)域:

長(zhǎng)三角地區(qū):以上海為中心、輻射周邊昆山、蘇州、無(wú)錫、太倉(cāng)、南京、杭州等地;

珠三角地區(qū):以廣州、深圳為中心,包括周邊東莞、惠州、佛山等地;

環(huán)渤海地區(qū):以北京、天津?yàn)橹行模ㄖ苓吚确弧⒈6ā⑶鄭u、濟(jì)南、大連等地;

西南地區(qū):重慶、成都;

中部地區(qū):武漢、鄭州等。

粵港澳大灣區(qū):香港、澳門(mén)等地。

以粵港澳大灣區(qū)為例,其物流設(shè)施投資市場(chǎng)近年來(lái)快速升溫。疫情影響下,電商消費(fèi)習(xí)慣的養(yǎng)成,加上進(jìn)出口需求的復(fù)蘇,和不斷釋放的政策利好,疊加出口導(dǎo)向型經(jīng)濟(jì)發(fā)展突出帶來(lái)的旺盛進(jìn)出口需求,粵港澳大灣區(qū)高標(biāo)倉(cāng)市場(chǎng)保持著良好的發(fā)展勢(shì)頭,將迎來(lái)更多投資機(jī)會(huì)。

近年來(lái)高標(biāo)倉(cāng)增長(zhǎng)快速,2018年第二季度至2020年第二季度,高標(biāo)倉(cāng)面積季度增速平均為24%。

(圖源:華創(chuàng)證券)

上文介紹了中國(guó)物流地產(chǎn)市場(chǎng)格局日趨成熟,而隨著越來(lái)越多投資者入場(chǎng),利潤(rùn)空間開(kāi)始變小、投資回收期變得更長(zhǎng),這使得低碳運(yùn)營(yíng)、實(shí)現(xiàn)降本增效,成為物流地產(chǎn)新的增長(zhǎng)點(diǎn)。其中,為了降低能源費(fèi)用,各類(lèi)市場(chǎng)參與者主要從倉(cāng)庫(kù)的建設(shè)入手,主流措施包括安裝屋頂光伏、儲(chǔ)能系統(tǒng)、智能電表、水循環(huán)利用設(shè)施等。

如今,投資端、融資端、開(kāi)發(fā)商、持有方、運(yùn)營(yíng)方、租賃方等將聯(lián)動(dòng)起來(lái),將ESG(即環(huán)境、社會(huì)和治理)的理念貫穿于物流地產(chǎn)的開(kāi)發(fā)設(shè)計(jì)、建造、運(yùn)營(yíng)、退出等各個(gè)環(huán)節(jié)。比如,萬(wàn)緯提出了踐行ESG的“3+4+N”路徑規(guī)劃,從低碳倉(cāng)儲(chǔ)及冷鏈服務(wù)、科技賦能安全管理、提升企業(yè)管制透明性3個(gè)著力點(diǎn)入手,以管理理念轉(zhuǎn)換、智慧冷鏈管理、綠色建筑、零碳圈作為4個(gè)重要抓手,實(shí)際開(kāi)展N個(gè)減碳行動(dòng)。

2022年3月,京東“亞洲一號(hào)”西安智能產(chǎn)業(yè)園獲得由北京綠色交易所和華測(cè)認(rèn)證(CTI)頒發(fā)的碳中和認(rèn)證雙證書(shū),成為國(guó)內(nèi)首個(gè)“零碳”物流園區(qū)。

2022年9月,耐克正式宣布在中國(guó)物流中心啟動(dòng)分布式風(fēng)力發(fā)電項(xiàng)目建設(shè),2023年年初建成并投入使用后,耐克中國(guó)物流中心將實(shí)現(xiàn)100%可再生能源電力覆蓋,屆時(shí)耐克中國(guó)物流中心也將成為中國(guó)首個(gè)“風(fēng)光一體化”零碳智慧物流園。

2022年12月,聯(lián)合利華中國(guó)合肥物流園獲得美國(guó)綠色建筑委員會(huì)頒發(fā)的LEED凈零認(rèn)證中,零能耗和零碳兩項(xiàng)指標(biāo)的認(rèn)證,這也是亞洲首個(gè)獲得雙認(rèn)證的物流項(xiàng)目。同樣在12月,普洛斯東莞新沙物流園通過(guò)了“凈零碳建筑認(rèn)證評(píng)價(jià)體系”評(píng)審,并獲得“卓越級(jí)”凈零碳建筑認(rèn)證證書(shū),成為國(guó)內(nèi)率先達(dá)到“凈零碳建筑認(rèn)證評(píng)價(jià)體系”最高級(jí)別的物流園區(qū)項(xiàng)目。

REITs簡(jiǎn)而言之是指優(yōu)質(zhì)不動(dòng)產(chǎn)資產(chǎn)的上市,我國(guó)公募REITs涵蓋的基礎(chǔ)設(shè)施領(lǐng)域已包括高速公路、污水處理、垃圾發(fā)電、倉(cāng)儲(chǔ)物流、保障房、產(chǎn)業(yè)園區(qū)等多種類(lèi)型,所有類(lèi)別中倉(cāng)儲(chǔ)物流REITs的資產(chǎn)收益率較高。

物流園(物流地產(chǎn))是物流與地產(chǎn)的混合業(yè)態(tài),其中運(yùn)營(yíng)簡(jiǎn)單的倉(cāng)儲(chǔ)類(lèi)設(shè)施最適宜構(gòu)建公募REITs。從海外市場(chǎng)經(jīng)驗(yàn)看,倉(cāng)儲(chǔ)類(lèi)REITs起步較早,目前已成為非常成熟的REITs產(chǎn)品,體量較大,派息較高,抗風(fēng)險(xiǎn)能力較強(qiáng)且投資收益較高。國(guó)內(nèi)倉(cāng)儲(chǔ)設(shè)施存量規(guī)模大,而高標(biāo)倉(cāng)因高標(biāo)準(zhǔn)、稀缺性等推動(dòng)租金顯著高于普通倉(cāng)庫(kù),盈利能力強(qiáng)且持續(xù)提升。相較龐大的存量高標(biāo)倉(cāng)資源,倉(cāng)儲(chǔ)類(lèi)REITs發(fā)展空間很大。

2023年1月9日,上交所官網(wǎng)發(fā)布公告,今年1月5日起發(fā)行的嘉實(shí)京東倉(cāng)儲(chǔ)物流REIT認(rèn)購(gòu)申請(qǐng)確認(rèn)比例結(jié)果出爐,戰(zhàn)略投資者、網(wǎng)下投資者和公眾投資者總認(rèn)購(gòu)份額204.37億份,總認(rèn)購(gòu)金額達(dá)到718.16億元,足以看出機(jī)構(gòu)和普通投資者的認(rèn)購(gòu)踴躍。而此前已發(fā)行的兩只倉(cāng)儲(chǔ)物流REITs——中金普洛斯REIT與紅土創(chuàng)新鹽田港REIT自上市以來(lái)均漲勢(shì)喜人。

同樣在2023年1月,南山控股(旗下?lián)碛兄锪鲌@區(qū)開(kāi)發(fā)商和運(yùn)營(yíng)商寶灣物流)在接受調(diào)研時(shí)表示,寶灣物流公募REITs預(yù)計(jì)將于2023年內(nèi)完成整體發(fā)行工作。

美國(guó)對(duì)中國(guó)商品加征10%關(guān)稅,對(duì)跨境電商的巨大沖擊

1368 閱讀

智航飛購(gòu)?fù)瓿商焓馆喨谫Y

1428 閱讀

SCOR模型:數(shù)字化時(shí)代供應(yīng)鏈管理的航海圖

1032 閱讀白犀牛副總裁王瀚基:無(wú)人配送帶來(lái)了哪些機(jī)遇與挑戰(zhàn)?

925 閱讀800美元不再免稅,T86清關(guān)作廢,跨境小包何去何從?

931 閱讀快遞人2025愿望清單:漲派費(fèi)、少罰款、交社保......

935 閱讀突發(fā)!美國(guó)郵政停收中國(guó)內(nèi)地和中國(guó)香港包裹,800美元免稅取消,影響幾何?

844 閱讀“朝令夕改”!美國(guó)郵政恢復(fù)接收中國(guó)包裹

793 閱讀京東物流北京區(qū)25年331大件DC承運(yùn)商招標(biāo)

803 閱讀物流職場(chǎng)人性真相:鷹鴿博弈下的生存法則

785 閱讀