[羅戈導(dǎo)讀]財報顯示,美團營業(yè)收入同比下滑13%,相比2019Q4同比增長42%,跌入谷底。受疫情影響,美團到店酒旅業(yè)務(wù)增速下滑尤為明顯,從上季度同比增長38%,跌落到同比下滑31%。

[羅戈導(dǎo)讀]財報顯示,美團營業(yè)收入同比下滑13%,相比2019Q4同比增長42%,跌入谷底。受疫情影響,美團到店酒旅業(yè)務(wù)增速下滑尤為明顯,從上季度同比增長38%,跌落到同比下滑31%。

從2020Q1財報來看,美團是妥妥的“疫情受災(zāi)股”。

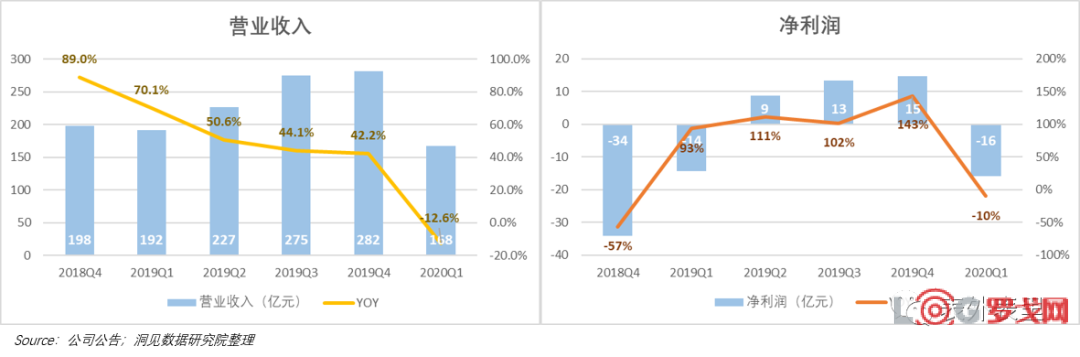

財報顯示,美團營業(yè)收入同比下滑13%,相比2019Q4同比增長42%,跌入谷底。受疫情影響,美團到店酒旅業(yè)務(wù)增速下滑尤為明顯,從上季度同比增長38%,跌落到同比下滑31%。

另外,連續(xù)四個季度同比100%左右增長的凈利潤,居然下滑到-10%。好不容易熬到盈利的春天,也被疫情狠狠拍了一巴掌。

而美團股價表現(xiàn),卻是另一番風(fēng)景。

Q1財報發(fā)布前,公司股價連連攀升,市值再創(chuàng)新高,每股股價達131.4港幣。財報發(fā)布當(dāng)天(盤后發(fā)布),股價大漲6.16%,儼然一副“疫情受益股”的樣子。

而實際上,疫情對美團的影響是肉眼可見的。

商戶關(guān)門,小區(qū)封閉,甚至餐飲外賣收入在2月出現(xiàn)同比下滑70%情形,到店酒旅則基本停擺。

明明業(yè)務(wù)受疫情負(fù)面影響,股價反彈力度卻這么大,一眾投資人驚呼 “妖里妖氣,看不懂!”

典型公司業(yè)績&股價走勢,背離而行。

就這個問題,我們進行了分析,試圖通過競爭格局、上游供應(yīng)、下游用戶等層面,找出這背后的答案。

疫情的爆發(fā)突如其來,給所有多多少少依賴線下的企業(yè)按下了暫停鍵。

不論之前的競爭多么激烈,或者頭部企業(yè)多么強大,“暫停鍵”的威力是無比巨大的。這也許會給競爭中較弱的那一方喘息的機會,調(diào)整思路,實現(xiàn)彎道超車。

至少餓了么就是這樣想的。

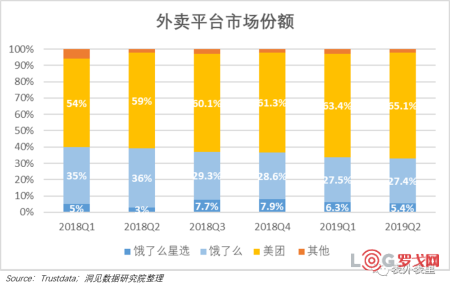

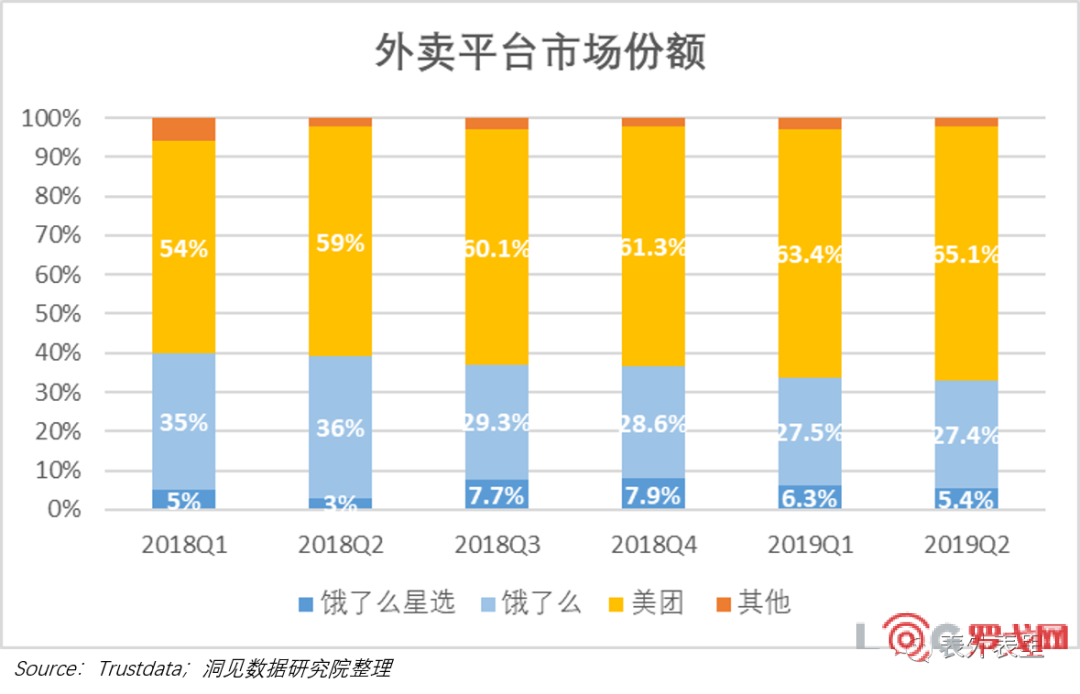

過去兩年,阿里在電商大戰(zhàn)中疲于應(yīng)付拼多多,反而給了美團加速滲透的空子。根據(jù)Trustdata數(shù)據(jù),餓了么的市場份額(餓了么+餓了么星選)從2018Q1開始,從40%逐漸下降到了33%。美團份額隨之提升,到2019Q2已經(jīng)達到55.1%。

4月初疫情有所緩和,各個外賣平臺也在逐漸恢復(fù)。根據(jù)美團2020Q1電話會議,截止3月底,外賣業(yè)務(wù)恢復(fù)了75%。一切看起來方興未艾,也正是重新拉開競爭格局的時候。

于是,支付寶置頂餓了么,以強有力的方式給餓了么引流。

然而,對于“規(guī)模即天理”的外賣行業(yè)來說,短期“暫停鍵”似乎很難幫助“第二名”餓了么彎道超車。

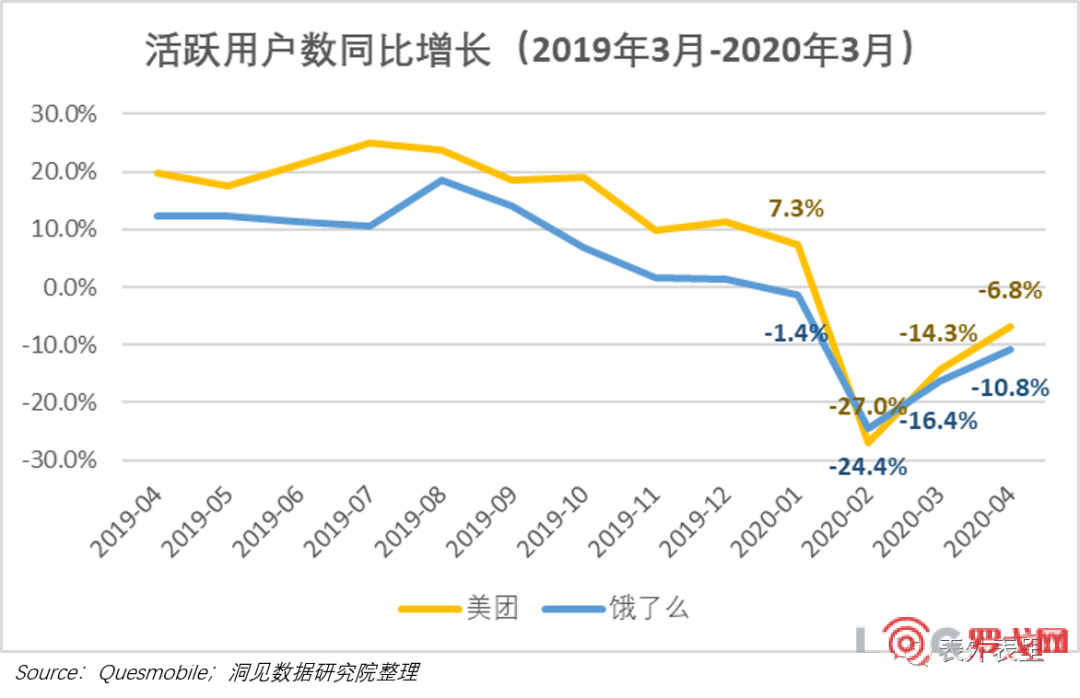

從Questmobile給出的月活數(shù)據(jù)看,2月份疫情對美團的影響更大,美團MAU同比下跌27%,餓了么下跌24.4%。我們認(rèn)為,這與平臺的規(guī)模大小有關(guān),2月美團MAU的絕對值為1.8億人次,是餓了么3421萬人的5.45倍。疫情突發(fā)就像天花板塌下來先砸在高個子頭上一樣,由于美團用戶體量更大,所以下降的幅度也會更大。

這種幅度在疫情到來時,表現(xiàn)在用戶數(shù)的下跌中;而當(dāng)疫情過去后,則意味著反彈力度更大。從數(shù)據(jù)來看,4月美團活躍用戶數(shù)同比下跌6.8%,相比餓了么下跌10.8%,反彈力度要強一些。

業(yè)務(wù)層面的情況,也反映到財務(wù)數(shù)據(jù)當(dāng)中。

美團外賣業(yè)務(wù)Q1同比-11%;而阿里的創(chuàng)新業(yè)務(wù)(含餓了么、盒馬、釘釘、天貓精靈、阿里文學(xué)、阿里音樂)同比也類似,達到了-8%。當(dāng)然,阿里下滑幅度更小原因在于包含盒馬(YoY88%)、釘釘?shù)纫咔槭芤鏄I(yè)務(wù)影響,如果剔除受益業(yè)務(wù),可能餓了么下滑更大。

實際上,出現(xiàn)這一狀況——餓了么沒濺起更大水花的原因在于,即便支付寶如此大力度引流,外賣生意的市場份額是一分一厘從上下游摳出來的,這背后必須由足夠大的GTV作為依托。

換句話說,只有GTV足夠大,平臺才有足夠的議價權(quán)向上壓縮成本;也正因為GTV足夠大,平臺生態(tài)會吸引越來越多的商家入駐,“想吃什么都有”的豐富SKU也能留住用戶,從而平臺在下游提價的空間也會稍大一些。

這種規(guī)模效應(yīng)會隨著平臺體量的增大,越來越明顯,從而越來越多地與“第二名”甩開差距。阿里也許在營銷、折扣方面不差錢,但規(guī)模的差距,意味著后期生態(tài)對商戶的吸引力不夠大,那么用戶也更多只能靠“紅包”來買。

另一方面,疫情過后,阿里與拼多多在電商市場中的競爭仍會持續(xù)。我們在《京東一季報遠超預(yù)期,為何市場卻不買賬?》一文中分析過,疫情過后的電商復(fù)蘇中,由于品類和消費降級的原因,阿里的復(fù)蘇會來的更晚一些。所以,對阿里來說,電商大本營有許多不確定因素,還不是將重心轉(zhuǎn)移到餓了么的時候。

所以,美團的競爭格局或許在未來一段時間內(nèi)不會加劇。至少目前,我們還沒看到阿里重碼餓了么,或者餓了么彎道超車美團的信號,但還需持續(xù)追蹤。

除了老牌對手餓了么,新玩家順豐似乎也來勢洶洶。

兩周前,順豐同城正式上線小程序“豐食”,入局外賣。與餓了么相比,順豐可以依托其在快遞行業(yè)的優(yōu)勢,鋪開外賣網(wǎng)絡(luò)的“天賦”會高一些。

然而,“豐食”主打企業(yè)員工的團餐外賣,與美團餓了么的“散戶”外賣實際上不是一個賽道。企業(yè)團餐的市場教育程度還不夠,是一片仍需開發(fā)的“藍海市場”。團餐消費頻率也低于“散戶”,這就意味著其在鋪開過程中規(guī)模化的難度更大。

并且根據(jù)我們的觀察,許多便利店,如紅旗連鎖等也都在提供團餐,“豐食”還需與這些“小商戶”競爭未完全打開的市場。

因此“豐食”看似直沖美團餓了么而來,但實際威力或許遠比我們一開始認(rèn)為的要小。

從新老對手的競爭看來,美團2019年的外賣格局似乎在疫情之后沒有發(fā)生太大變化。并且隨著用戶、商家數(shù)的越來越多,美團的成本規(guī)模及長期邏輯明顯。

或許,這是市場沒有因為疫情影響而看跌美團的原因之一。

財報披露前,很多人對美團的預(yù)期是,由于外賣,尤其是到店餐飲的需求下降,一大批商家可能關(guān)門或者倒閉。這樣一來,美團平臺上的商戶數(shù)會減少,“多快好省”中的“多”就大大受挫,用戶粘性繼而或許會有所下降。

然而,預(yù)期畢竟是預(yù)期。

現(xiàn)實中,美團活躍商家數(shù)實際下降不多。2020Q1,活躍商家數(shù)為610萬,甚至同比凈增長了30萬家。

我們認(rèn)為,這背后的原因或許有三:

①疫情及輿論影響不如預(yù)期嚴(yán)重

②線下商戶轉(zhuǎn)戰(zhàn)線上

③平臺體量越大,其生態(tài)越吸引商家

疫情及輿論影響不如預(yù)期嚴(yán)重

反思預(yù)期,我們似乎將疫情對外賣業(yè)務(wù)的影響放大了許多。

細(xì)細(xì)想來,疫情在1月20日確定“人傳人”,武漢1月23日封城。新冠病毒對外賣業(yè)務(wù)的影響更多是從1月底,或者2月初開始的;并且根據(jù)美團官方披露,到三月底時,外賣業(yè)務(wù)已經(jīng)恢復(fù)到了75-80%。

春節(jié)期間,很多家庭團聚,點外賣時,每單的客單價會相比平常更高一些。

此外,客單價的提升也源于疫情期間商家結(jié)構(gòu)的變化。品牌商家數(shù)量提升,中小商家增速不及品牌商家,美團的13.7億筆外賣交易中,高客單價的交易占比其實是提升的。

根據(jù)2020Q1電話會議:許多頂級品牌和連鎖餐廳開始與我們合作,而大批小型餐廳則在此期間延長了停業(yè)時間。尤其是,那些專注于價格敏感的學(xué)生的餐廳關(guān)閉了。此外,消費者也更喜歡從品牌餐廳訂餐,因為在此期間,這些餐廳被認(rèn)為具有更好的食品安全和衛(wèi)生標(biāo)準(zhǔn)。因此,第一季度來自品牌餐廳的高價值訂單的貢獻顯著增加。

疫情的教育下,外賣向其他品類的滲透也會使得客單價提升。根據(jù)Q1電話會議:在此期間,越來越多的消費者開始在我們的平臺上訂購非食品類別的商品。他們使用我們的平臺購買幾乎所有東西,包括藥品、鮮花等。

這些影響都很明顯地表現(xiàn)在財報數(shù)據(jù)中,2019Q4之前,餐飲外賣的客單價一直在42-45元/單之間徘徊,2020Q1客單價明顯迅速增長到了52元。

美團或許會在此期間提高外賣小哥、后勤人員、平臺維護人員的福利待遇,但只要工資上漲幅度小于客單價上漲幅度,每單的運營效率或者履約效率在這個特殊階段就是提升的。

當(dāng)然,這樣特殊期間的效率提升,對應(yīng)的是降低的總單量,并且后者為主要矛盾。所以從整體角度看,外賣業(yè)務(wù)的收入同比是下滑的,但這個因素會讓業(yè)務(wù)的下滑程度好于預(yù)期。

這個道理對商家來說也一樣,雖然點外賣的人少了,但每一單的價格提高了,商家的抗壓能力會比我們一開始預(yù)期的稍微好一點。

另一方面,四月初廣東部分商家控訴美團逼迫其“二選一”,給本就在此期間經(jīng)營艱難的商家潑上一盆冷水。

事件爆出后,市場上出現(xiàn)了一部分商家抵制美團的資訊,有投資人擔(dān)心這會導(dǎo)致商家數(shù)量的下降,進而影響平臺體系。然而,通過數(shù)據(jù)我們發(fā)現(xiàn)這個負(fù)面輿論事件似乎對美團的影響不如想象中那么嚴(yán)重。

這或許是因為美團方面進行了妥善的處理;又或許是因為,美團的體量下,平臺生態(tài)對商家有著極大的吸引力,大部分商家即便心里不高興,卻也退無可退。

疫情期間,許多因為隔離政策而遲遲無法開門營業(yè)的商家,多多少少為生存開始轉(zhuǎn)戰(zhàn)線上,做起外賣生意。比如西貝、旺順閣、全聚德等更注重聚會氛圍的餐飲,都將重心放在了外賣上。

根據(jù)2020Q1電話會議:在供應(yīng)端,越來越多的品牌和連鎖餐廳加快向在線渠道遷移。

現(xiàn)金流水相對較大、抗壓能力更強的大品牌餐飲都轉(zhuǎn)戰(zhàn)線上,就更不用提遍布城市每個角落的中小餐館了。

電話會議中提到:中小型餐廳也在努力改善其在線運營,提高其服務(wù)質(zhì)量。他們正在積極與我們緊密合作,因為在此期間外賣將成為他們的主要收入來源。這加快了供給端的質(zhì)量改進。

另一方面,這或許也會是餐飲外賣化滲透率提升的一個契機。長期來看,這些商戶在此期間嘗到了甜頭,或許會長期留下來。正如我們前面一直強調(diào)的,商戶數(shù)的增加實質(zhì)上有利于平臺生態(tài)的優(yōu)化,也能吸引更多用戶,形成良性循環(huán)。

并且更重要的是,新冠病毒對商家結(jié)構(gòu)的調(diào)節(jié),或許能夠持續(xù)下去,而這其實正中美團下懷。

同樣根據(jù)電話會議:截至4月下旬,我們已經(jīng)看到,包括新商家在內(nèi),活躍外賣商家的數(shù)量已完全恢復(fù),尤其是品牌和高品質(zhì)餐廳的數(shù)量繼續(xù)增加,使我們能夠進一步擴大高端選擇,為過去幾個月的恢復(fù)提供支撐。

結(jié)構(gòu)變化,顯然是利于美團供應(yīng)端的豐富,提高平臺長期價值。

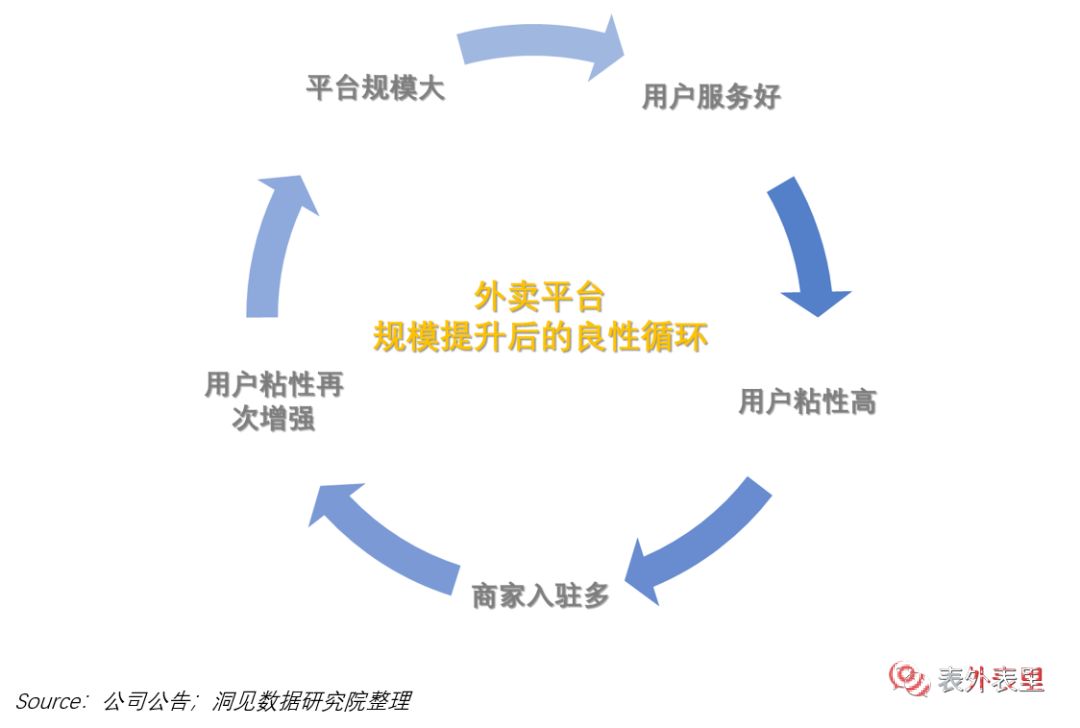

其實美團、餓了么的生意和京東、唯品會很像。

平臺規(guī)模越大,意味著企業(yè)鋪開的銷售網(wǎng)絡(luò)越大,能覆蓋到的用戶越多,從而提供給用戶的服務(wù)也會越好。

由于服務(wù)好,用戶粘度就會提高。哪里有買家,哪里就會聚集賣家,由此平臺對商家的吸引力也越強。

反過來說,正因為商戶數(shù)量的提升,用戶在點外賣時“逛”的時間越來越長,整個平臺的生態(tài)越來越活躍,也能進一步促進體量的上升。

而在疫情期間,商家數(shù)量的減少幅度好于預(yù)期,也是因為用戶有點被“外賣”粘住了,需求下滑的幅度會減緩一些。

疫情期間,你有沒有發(fā)現(xiàn),“外賣”越來越成為日常生活的一部分。居家隔離的后半段,奶茶、炸雞、串串頻繁登上熱搜,大家似乎有點不耐煩“沒有外賣的日子”了。

一方面是整個市場對用戶的教育,另一方面是頭部企業(yè)能提供更全品類、更好的服務(wù)。所以,從數(shù)據(jù)看來,美團的用戶粘性在不斷提升。

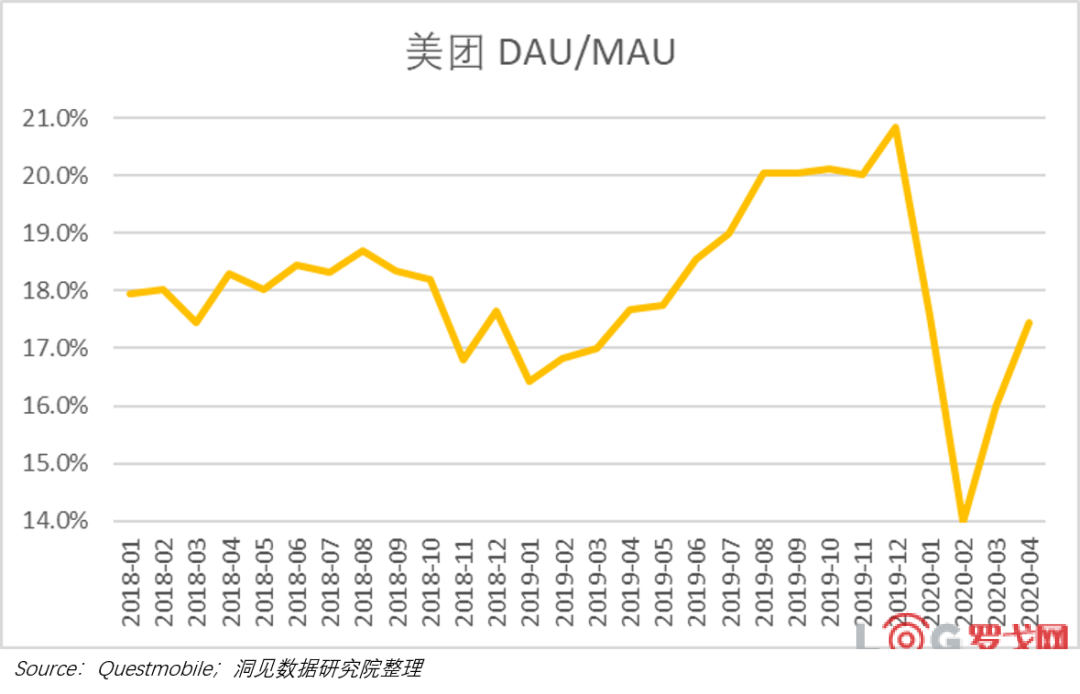

根據(jù)Questmobile給出的數(shù)據(jù),我們通過DAU/MAU來測算美團的用戶粘度(因為這代表月活躍用戶中有多少也是日活躍用戶)。可以發(fā)現(xiàn),2019年以來,美團的用戶粘度明顯提升,2019年12月時,用戶粘度增長至最高點,為20.9%。

疫情期間,其粘度明顯下降,3月開始反彈,4月已基本反彈到高于去年同期的水平。事實上,迅速反彈的背后,是用戶并未長期養(yǎng)成“在家做飯”的習(xí)慣;也因為之前的“懶惰慣性”,當(dāng)疫情好轉(zhuǎn)、小區(qū)放行之后,用戶粘度才會迅速反彈。并且當(dāng)整個經(jīng)濟環(huán)境復(fù)蘇情況更好之后,隨著可支配收入的提升。這種反彈會更為明顯。

正因為用戶粘度的提升,美團的用戶活躍數(shù)據(jù)才能在此后產(chǎn)生強于餓了么的反彈力度。(正如我們在第一部分的分析)

新冠病毒為其主增長動力打了一針催化劑,這或許也是股價上漲背后的原因之一。

從餐飲外賣業(yè)務(wù)的數(shù)據(jù)看,不管是用戶數(shù)、商家數(shù)還是收入,凈利潤,都受到新冠病毒影響短期承壓。

更重要的是,到店酒旅(尤其是酒旅)作為其毛利的核心支柱(最近幾個季度到店酒旅的毛利貢獻值均大于57%),受新冠病毒的影響實際上更嚴(yán)重。從財報看,這項業(yè)務(wù)的收入同比增速下滑是最快的。

甚至在Q1電話會議中:截至3月下旬,平臺上的酒店消費間夜量才達到此前水平的50%以上。5月11日那周,才恢復(fù)到此前水平的70%以上。

所以,從短期財報看,美團這一波股價強勁反彈有點“妖氣過重”,而且可能會持續(xù)幾個季度。

然而長期來看,這次疫情在競爭格局、上游商家供給、下游用戶三個層面,實質(zhì)強化了美團的長期競爭優(yōu)勢。

競爭格局層面,由于馬太效應(yīng)的增強,以及增強后的成本規(guī)模優(yōu)化;

上游商家層面,疫情加速了線上化,也催化了結(jié)構(gòu)性變化,使得供應(yīng)端更加豐富;

下游用戶層面,用戶粘度不會持續(xù)受新冠病毒影響,用戶的進一步教育也或許會使其在此后大幅反彈。

所以,這波妖氣上漲從長期來看,似乎也有其上漲的底層邏輯所在。