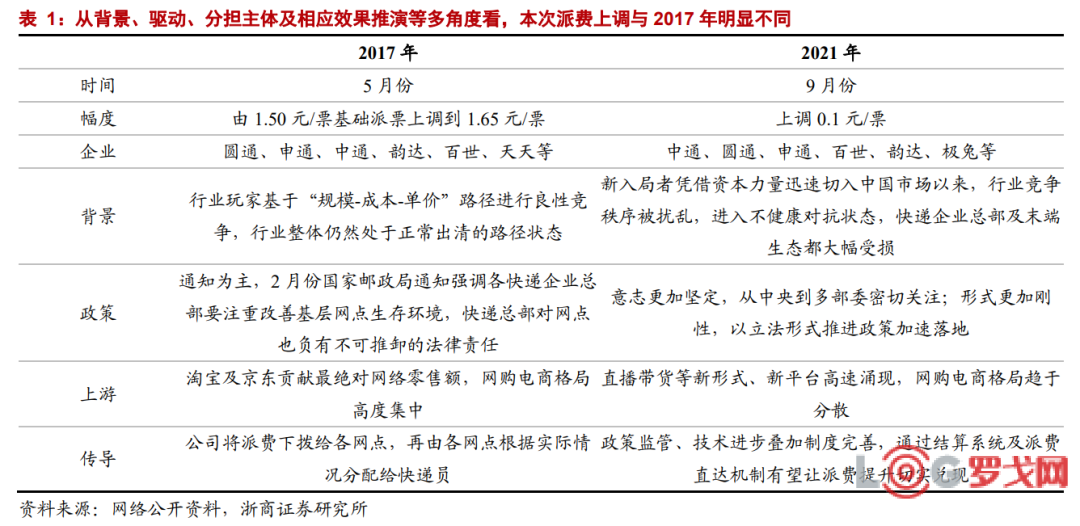

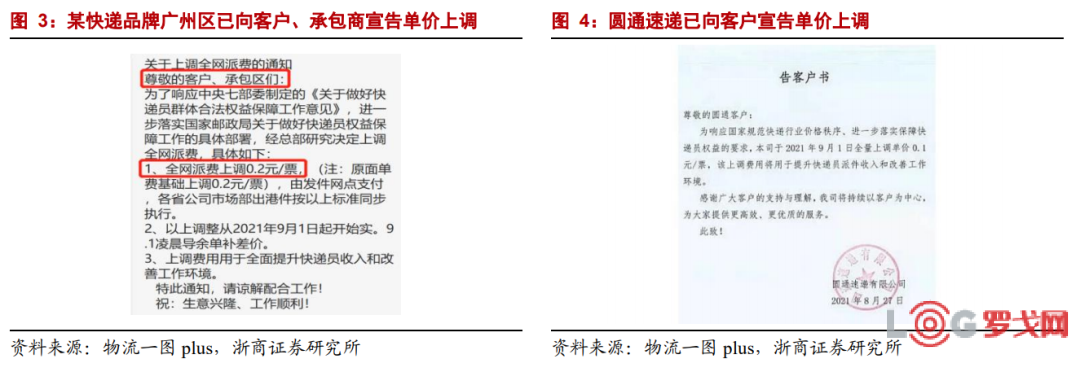

電商快遞主要玩家宣布9月份起上調(diào)派費,釋放行業(yè)改善重要信號。根據(jù)快遞雜志公眾號,中通、圓通、申通、百世、韻達(dá)、極兔等6家電商快遞宣布,自2021年9月1日起全網(wǎng)上調(diào)0.1元/票派費。

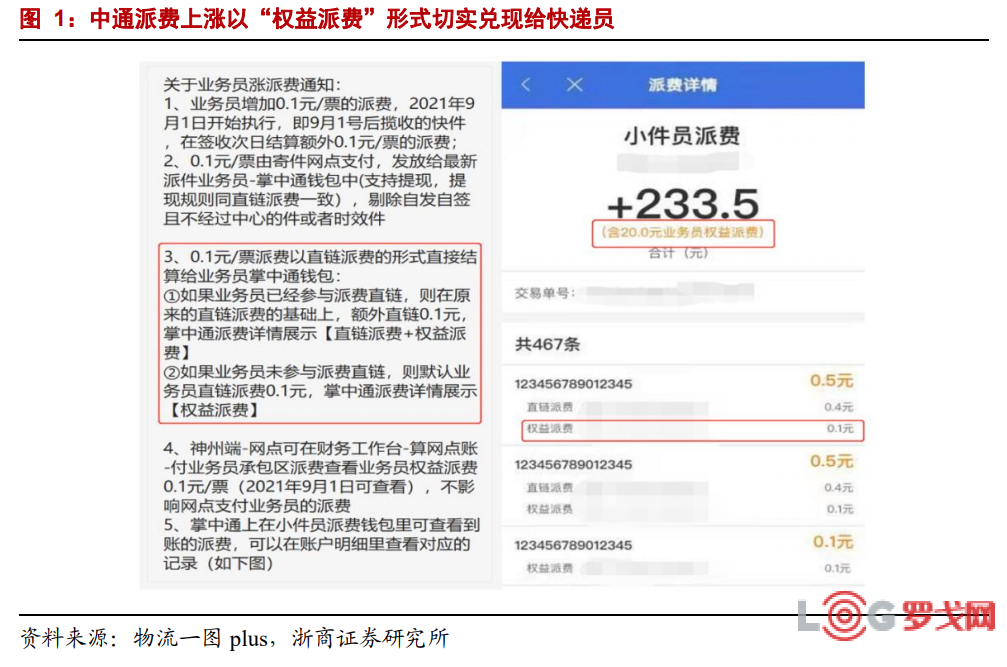

為保障派費上漲落實,快遞企業(yè)出臺相應(yīng)措施,例如,中通直鏈末端也在本次快遞員漲薪方面發(fā)揮了決定性作用,該上漲的0.1元派費將與原派費區(qū)隔開,以“權(quán)益派費”的形式打給快遞員;韻達(dá)通過派費直達(dá)機(jī)制保障快遞員的勞動報酬等。

總的來講,我們認(rèn)為監(jiān)管驅(qū)動下本次漲派費釋放行業(yè)價格戰(zhàn)改善重大信號,一方面穩(wěn)定末端生態(tài)且刺破政策風(fēng)險,另一方面由于各家企業(yè)價格調(diào)整傳導(dǎo)通暢度存在一定程度的差異性,原本具備成本優(yōu)勢的龍頭或?qū)⒂瓉沓~利好,從而助力行業(yè)內(nèi)生出清獲取“加速度”。

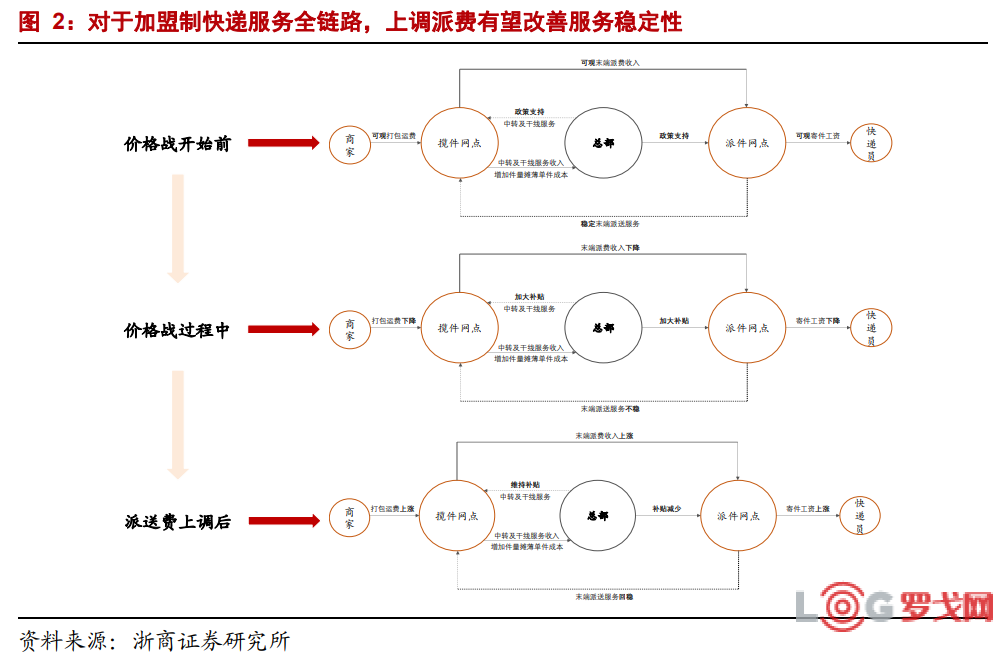

一方面,上調(diào)派費切實保障快遞員合法權(quán)益,將提升末端運營穩(wěn)定性。自上而下角度看,根據(jù)浙商宏觀團(tuán)隊觀點,實現(xiàn)共同富裕的關(guān)鍵在于擴(kuò)大中等收入群體,我國收入結(jié)構(gòu)現(xiàn)狀決定了我國構(gòu)建橄欖型社會的關(guān)鍵在于提高低收入人群的收入,吸納更多人進(jìn)入中等收入群體。

對于快遞員來說,行業(yè)持續(xù)價格戰(zhàn)之下合法權(quán)益保障亟待改善,根據(jù)《2020年全國快遞員基層從業(yè)現(xiàn)狀及從業(yè)滿意度調(diào)查報告》,超五成快遞員月收入不超過5000元,月收入超過1萬元的僅占1.3%。

以韻達(dá)為例,2020年底全網(wǎng)快遞員19.6萬人,則測算人均每月派送量6014單,本次派費上調(diào)0.1元/票將增加快遞員月收入約600元,較為可觀,為快遞員切實增收有望助力民生保障落到實處,同時提升快遞末端生態(tài)穩(wěn)定性。

另一方面,因各家價格傳導(dǎo)通暢度存在差異性,行業(yè)格局出清或?qū)@取“加速度”。上調(diào)派費對于總部的影響可分3種情形進(jìn)行討論:

1、總部承擔(dān)全額上漲派費:屬于極度悲觀情況,判斷基本不可能發(fā)生。

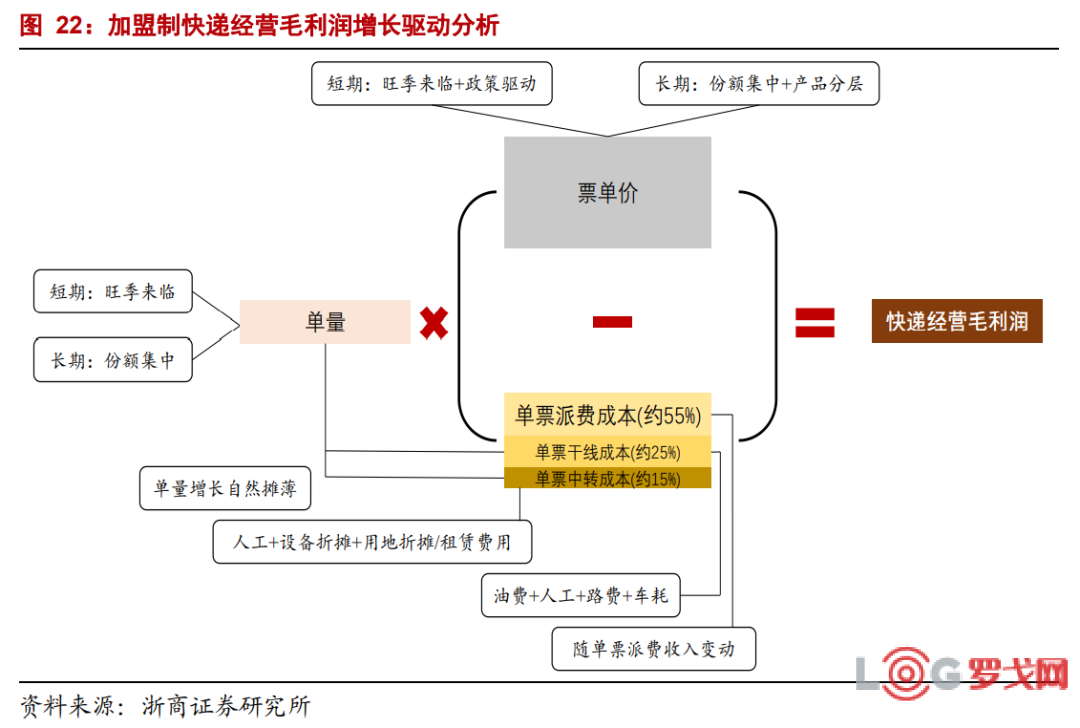

2、總部承擔(dān)部分上漲派費:增量派費由總部與攬件端加盟商共同承擔(dān),一方面攬件端承擔(dān)的部分向客戶端傳導(dǎo),帶來行業(yè)表觀票單價上抬;另一方面總部承擔(dān)的部分略微增加成本,對于規(guī)模及成本領(lǐng)先的龍頭來說影響十分邊際,同樣加速內(nèi)生出清。

3、總部并不承擔(dān)上漲派費:增量派費全由攬件加盟商承擔(dān),再全部或部分傳導(dǎo)至客戶端。本情形對總部盈利影響中性,但考慮到我國快遞收件型網(wǎng)點數(shù)量與派件型網(wǎng)點數(shù)量存在較大不對稱性,預(yù)計發(fā)生概率不大。

綜合來看,我們認(rèn)為總部、收件加盟商及客戶共同分?jǐn)偵蠞q派費是較合理結(jié)果,因此行業(yè)表觀票單價確會上抬,同時規(guī)模及成本領(lǐng)先的龍頭將加強(qiáng)超額優(yōu)勢。

綜上,自上而下政策強(qiáng)監(jiān)管驅(qū)動下,我們對三四季度以及旺季之后派費走勢保持樂觀。派費上漲帶來行業(yè)表觀數(shù)據(jù)改善信號顯現(xiàn)之余,我們更加強(qiáng)調(diào)的是,由于各家企業(yè)價格調(diào)整傳導(dǎo)通暢度存在一定程度的差異性,原本具備成本優(yōu)勢的龍頭或?qū)⒂瓉沓~利好,從而助力行業(yè)內(nèi)生出清獲取“加速度”。

中長期看,1)供給端快遞產(chǎn)業(yè)鏈地位提升、老大哥帶動跟進(jìn)、主要新進(jìn)玩家戰(zhàn)略重心偏移定下總體風(fēng)向,2)需求端電商網(wǎng)購消費者更加注重消費質(zhì)量,且平臺商家受投訴成本明顯偏高,考慮供需兩端變化我們認(rèn)為快遞惡性價格戰(zhàn)有望持續(xù)改善。

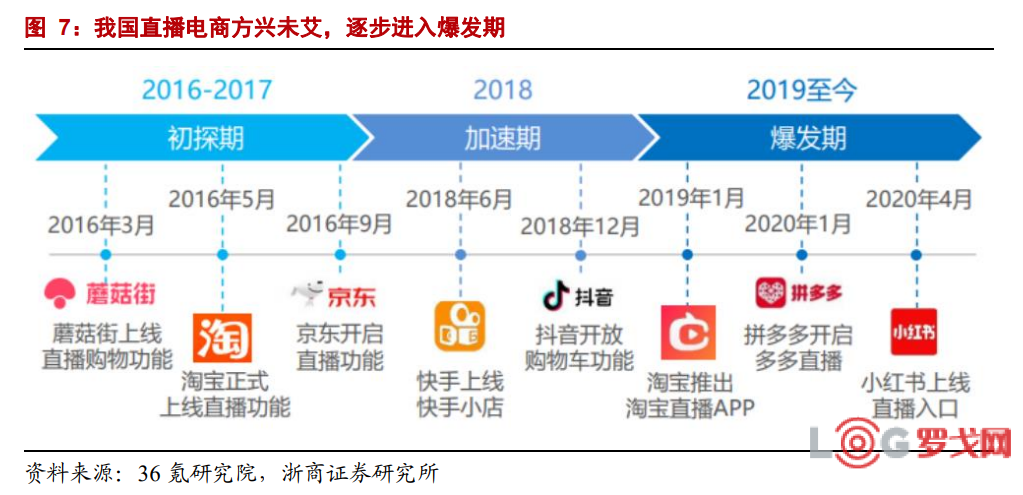

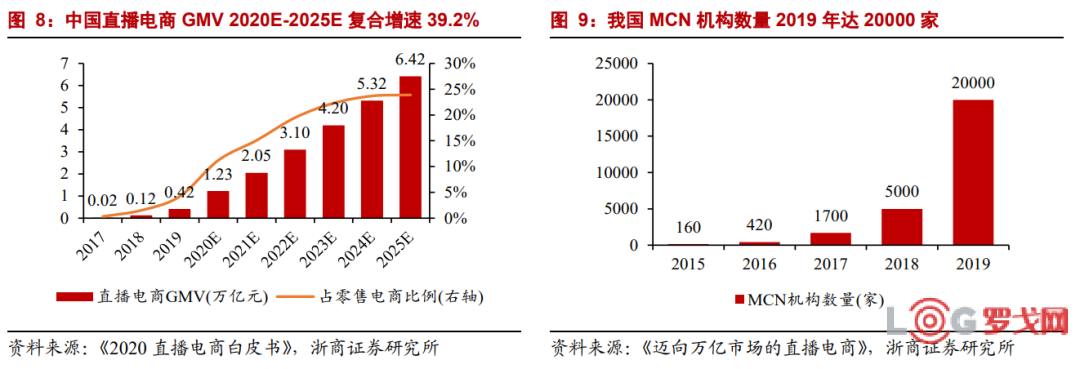

直播帶貨新模式維持高增長,格局仍處分散狀態(tài)。一方面,市場大且增速高,根據(jù)小葫蘆及艾媒咨詢聯(lián)合發(fā)布《2020直播電商白皮書》,隨著短視頻平臺布局滲透率及用戶認(rèn)可度提升,預(yù)計2020年我國直播電商交易總額1.23萬億元,到2025年進(jìn)一步增長至6.42萬億元,2020-2025復(fù)合增速39.2%,高增長態(tài)勢進(jìn)一步延續(xù)。

另一方面,機(jī)構(gòu)眾多、格局分散,根據(jù)畢馬威與阿里研究院聯(lián)合發(fā)布《邁向萬億市場的直播電商》,MCN機(jī)構(gòu)進(jìn)入爆發(fā)式增長期,機(jī)構(gòu)數(shù)量至2019年上漲至20000家,是2018年機(jī)構(gòu)數(shù)量的4倍。

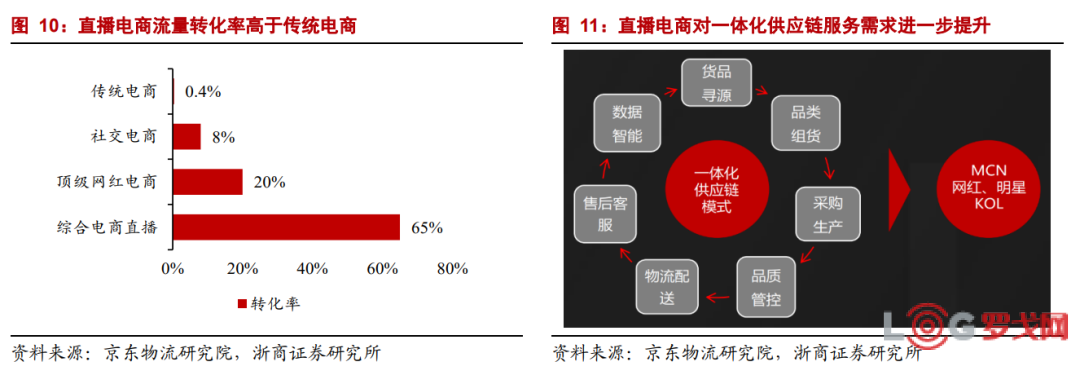

直播電商有效提升電商銷售轉(zhuǎn)化率,對一體化供應(yīng)鏈服務(wù)的需求進(jìn)一步升級。直播電商帶來了商品推介方式的根源變革(文字→圖文結(jié)合→音頻→視頻→直播互動),推動賣家與買家之間信息交換效率質(zhì)變,這也就使得直播電商轉(zhuǎn)化率相較傳統(tǒng)電商有大幅提升。

流量轉(zhuǎn)化率提升帶來快遞物流包裹增量,此外直播電商在引流及變現(xiàn)方面會儲備更多的能力建設(shè),但在供應(yīng)鏈層面的能力相對薄弱,因而對一體化供應(yīng)鏈服務(wù)提供商的需求也將進(jìn)一步升級,將從量和質(zhì)兩個維度利好頭部快遞物流企業(yè)。

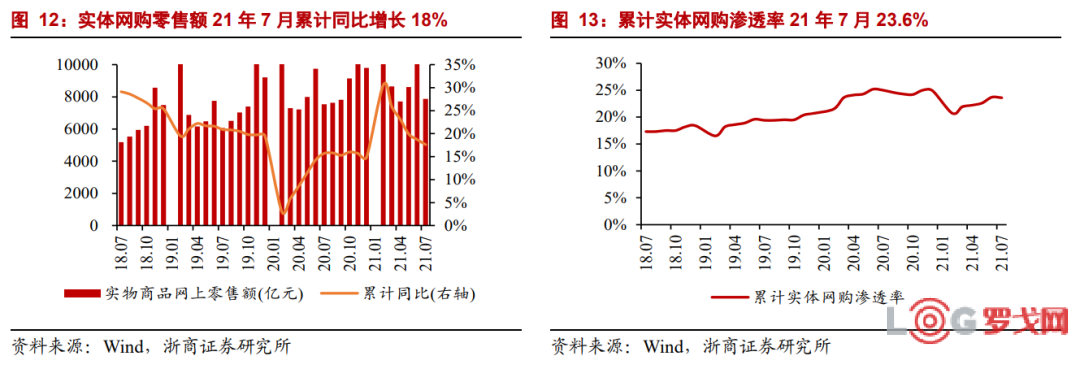

國家統(tǒng)計局實體網(wǎng)購統(tǒng)計口徑或低估帶貨形式的增量。根據(jù)國家統(tǒng)計局,網(wǎng)上零售額統(tǒng)計主要分為規(guī)模較大、規(guī)模較小及無營業(yè)執(zhí)照三個部分,對于規(guī)模較大的限額以上企業(yè)單位及個體經(jīng)營戶(收入2000萬元及以上批發(fā)企業(yè)、500萬元及以上零售業(yè)企業(yè)、200萬元及以上住宿和餐飲業(yè)企業(yè)),實行全額調(diào)查;對于規(guī)模較小、但有營業(yè)執(zhí)照的限額以上企業(yè)單位及個體經(jīng)營戶,通過抽樣調(diào)查進(jìn)行統(tǒng)計;對于無營業(yè)執(zhí)照、無法包含在統(tǒng)計名錄內(nèi)的企業(yè),通過大數(shù)據(jù)挖掘及與有關(guān)電商平臺合作搜集網(wǎng)購信息。直播帶貨屬于新興網(wǎng)購營銷模式,規(guī)模較小的企業(yè)及個體戶可能因統(tǒng)計偏差及誤差等原因未被計入口徑。

我們認(rèn)為價格戰(zhàn)看兩個層次:

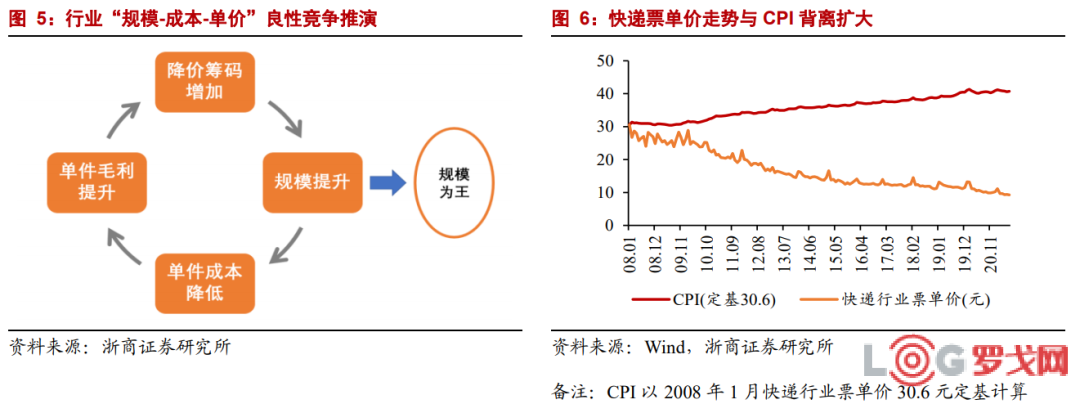

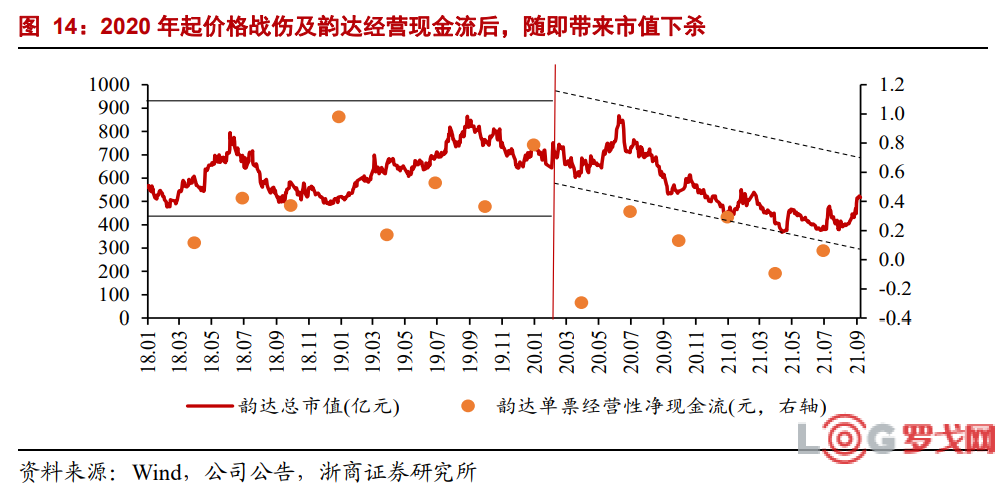

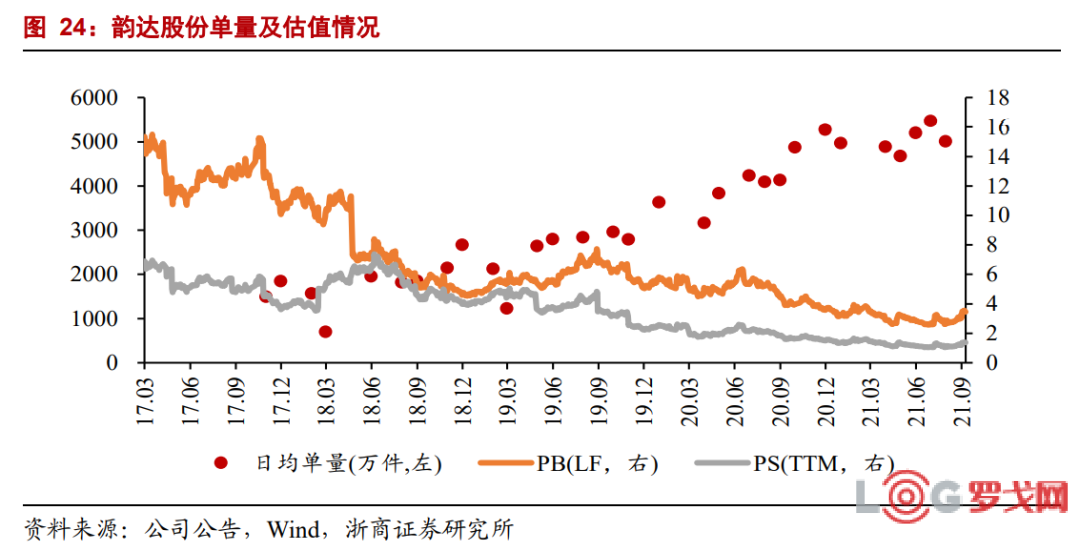

1)第一個層次:良性博弈。龍頭基于低成本優(yōu)勢壓低價格出清尾部企業(yè)的價格博弈屬于良性競爭,帶來龍頭份額集中的同時并不影響現(xiàn)金流增長。2018-2019年期間快遞行業(yè)正是處于良性博弈階段,韻達(dá)單票經(jīng)營凈現(xiàn)金流依然持續(xù)為正,市值相對穩(wěn)定。

2)第二個層次:惡性競爭。資本介入之下,行業(yè)中部分企業(yè)甚至將票單價降至大幅低于成本線水平,導(dǎo)致龍頭經(jīng)營現(xiàn)金流受損、“造血能力”下降,需通過大量外部融資實現(xiàn)“輸血”。2020年至2021年上半年快遞行業(yè)正是處于惡性競爭階段,此階段傷及企業(yè)現(xiàn)金流、市場情緒承壓,韻達(dá)股份開始出現(xiàn)單票經(jīng)營凈現(xiàn)金流轉(zhuǎn)負(fù)的情況,相應(yīng)地市值急劇下跌。

當(dāng)前政策定調(diào)催化下,派費上調(diào)釋放積極信號,行業(yè)惡性價格競爭初見拐點曙光,有望加速回歸良性。因此,壓制市場情緒的風(fēng)險因素消退,公司市值也有望反彈修復(fù)。

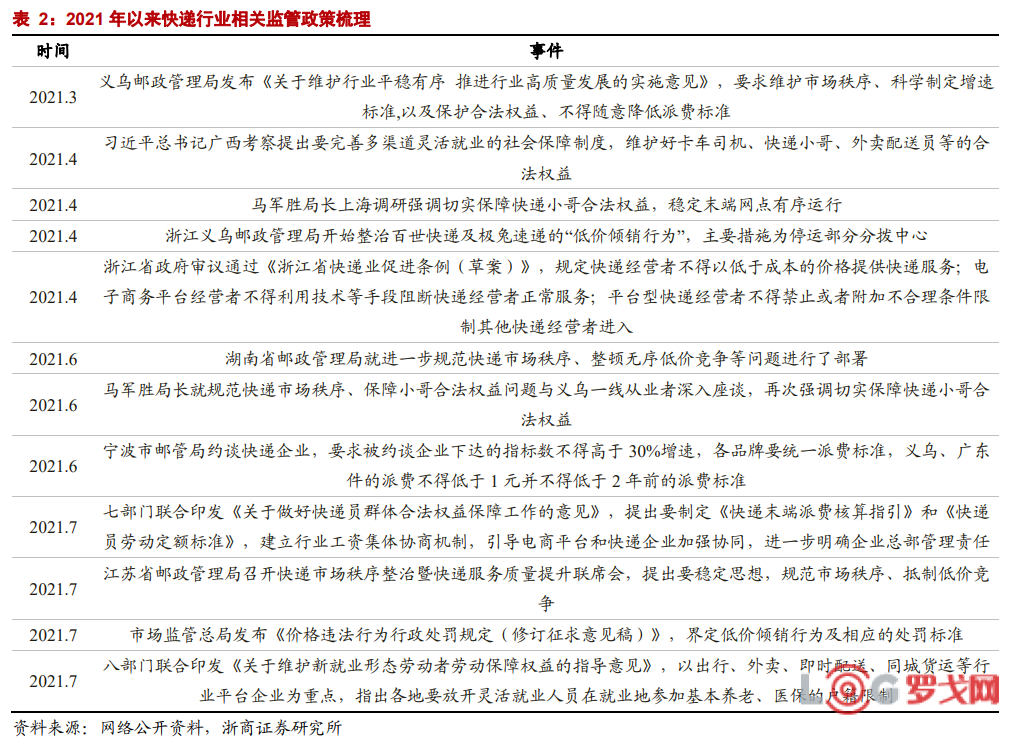

政策端,監(jiān)管推進(jìn),龍頭或得到保障。我們認(rèn)為政策定調(diào)總體上有兩大方向:

1、一方面,要求遏制低價惡性競爭。2021年4月,浙江省政府第70次常務(wù)會議審議通過了《浙江省快遞業(yè)促進(jìn)條例(草案)》,規(guī)定快遞經(jīng)營者不得以低于成本的價格提供快遞服務(wù);電子商務(wù)平臺經(jīng)營者不得利用技術(shù)等手段阻斷快遞經(jīng)營者正常服務(wù);平臺型快遞經(jīng)營者不得禁止或者附加不合理條件限制其他快遞經(jīng)營者進(jìn)入。待審批流程完成政策落地后,定會形成強(qiáng)監(jiān)管。特別地,根據(jù)九州物流網(wǎng),寧波市郵管局要求被約談的快遞企業(yè)下達(dá)的指標(biāo)數(shù)不得高于30%增速,各品牌要統(tǒng)一派費標(biāo)準(zhǔn),義烏、廣東件的派費不得低于1元并不得低于2年前的派費標(biāo)準(zhǔn)。

2、另一方面,要求保護(hù)末端快遞員權(quán)益。2021年6月,國家郵政局局長馬軍勝就規(guī)范快遞市場秩序、保障小哥合法權(quán)益問題與義烏一線從業(yè)者深入座談,再次強(qiáng)調(diào)要切實保障末端快遞小哥合法權(quán)益,行業(yè)非理性競爭進(jìn)一步改善可期。2021年7月,七部委聯(lián)合印發(fā)《關(guān)于做好快遞員群體合法權(quán)益保障工作的意見》,提出要制定《快遞末端派費核算指引》和《快遞員勞動定額標(biāo)準(zhǔn)》,建立行業(yè)工資集體協(xié)商機(jī)制,引導(dǎo)電商平臺和快遞企業(yè)加強(qiáng)協(xié)同,進(jìn)一步明確企業(yè)總部管理責(zé)任。

兩方面政策綜合下,派費上調(diào)信號已現(xiàn),我們預(yù)計未來網(wǎng)絡(luò)建設(shè)不完善、規(guī)模效應(yīng)弱、經(jīng)營管理能力差的尾部企業(yè)將因無法低價搶量而進(jìn)一步強(qiáng)化對成本端壓力的惡性循環(huán),最終帶來市場出清,低成本、高規(guī)模龍頭格局穩(wěn)固。

從行業(yè)角度看:

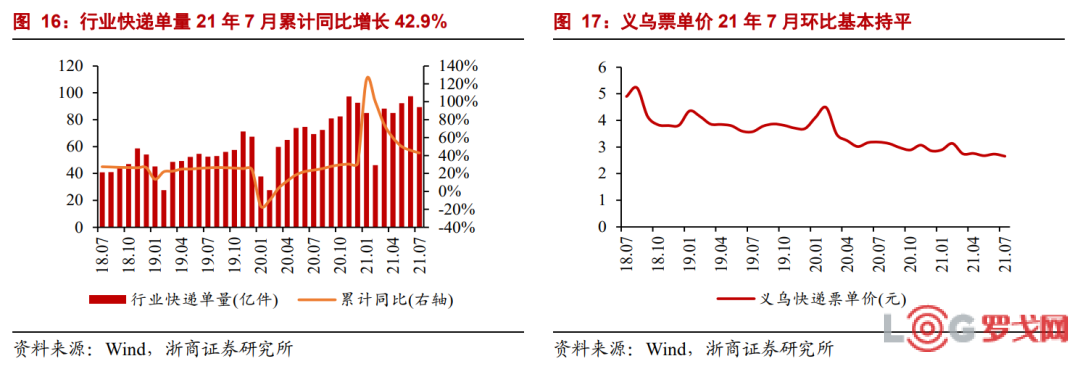

1、價格方面,義烏地區(qū)7月票單價2.65元,環(huán)比基本維穩(wěn)。2021年7月單月行業(yè)票單價9.26元,受個別企業(yè)異動影響環(huán)比降低0.15元,環(huán)比降幅自1月份以來收窄11.6pts。我們認(rèn)為對于行業(yè)應(yīng)當(dāng)著重關(guān)注重點產(chǎn)糧區(qū)的價格風(fēng)向標(biāo),義烏(金華)2021年7月規(guī)上快遞業(yè)務(wù)票單價2.65元,環(huán)比-0.08元,基本持平,后續(xù)派費上調(diào)疊加重點地區(qū)政策在全國形成示范作用后,行業(yè)票單價仍將改善。

2、件量方面,7月單量89.34億件,2年復(fù)合增速30.5%。2021年7月,行業(yè)快遞單量89.34億件,同比增長28.8%,2年復(fù)合增速30.5%。剔除疫情影響看,2021年1-7月行業(yè)快遞單量較2019年同期增長76.7%,2年復(fù)合增速仍高達(dá)32.9%。根據(jù)國家郵政局2021年7月中國快遞發(fā)展指數(shù)報告,預(yù)計8月快遞業(yè)務(wù)量增速約28%。電商網(wǎng)購驅(qū)動仍在,疊加快遞下沉、快遞出海穩(wěn)步推進(jìn),我們認(rèn)為2021全年行業(yè)快遞業(yè)務(wù)量大概率突破千億,未來2年有望維持20%以上同比增長。

從韻達(dá)角度看:

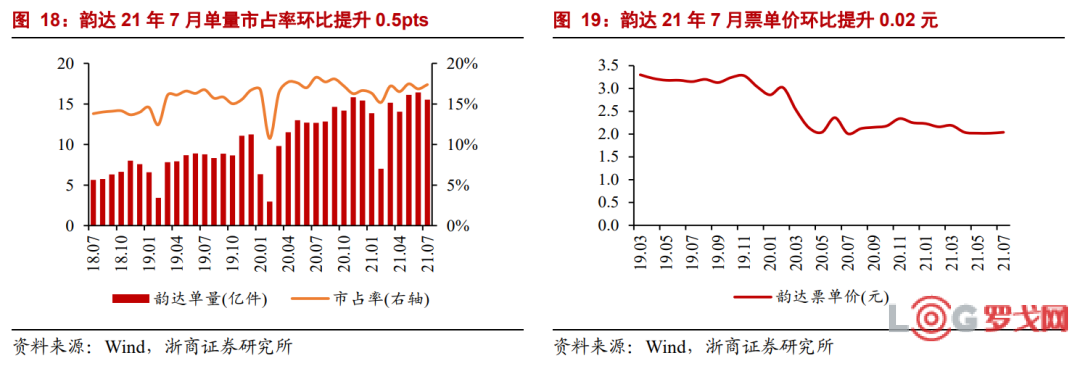

1、價格方面,7月票單價環(huán)比進(jìn)一步持平微升,價格戰(zhàn)風(fēng)險收窄再驗證。7月作為相對淡季,韻達(dá)票單價2.04元,環(huán)比增加0.02元(行業(yè)環(huán)比-0.15元,順豐環(huán)比+0.05元,圓通環(huán)比-0.08元,申通環(huán)比-0.15元),另外上月票單價已環(huán)比維穩(wěn)于2.02元,6-7月韻達(dá)票單價向上拐點持續(xù),表明價格戰(zhàn)風(fēng)險收窄。特別地,對于價格端,行業(yè)強(qiáng)化政策監(jiān)管及價格策略變化之下,我們建議重視往后淡季到旺季票單價環(huán)比的數(shù)據(jù)驗證。

2、件量方面,淡季日均單量仍能維持5000萬件以上,市占率環(huán)比提升。韻達(dá)7月快遞單量15.53億件,淡季日均件量維持5000萬件以上,相應(yīng)單量市占率17.4%,環(huán)比提升0.5pts。

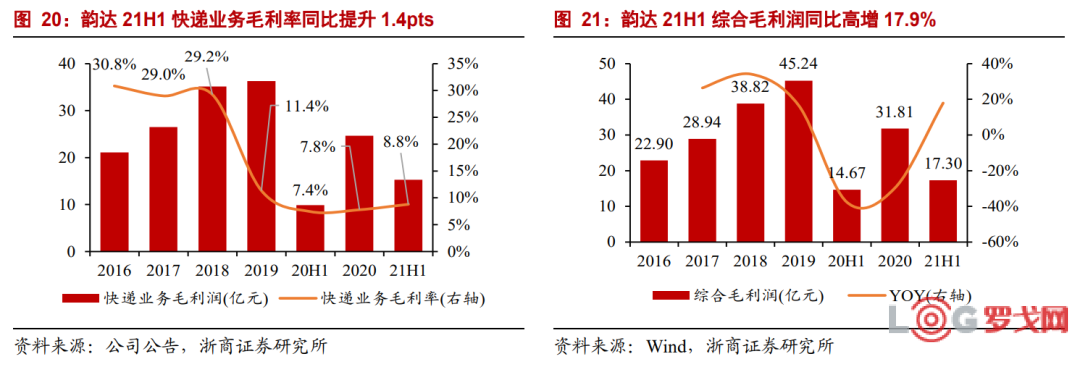

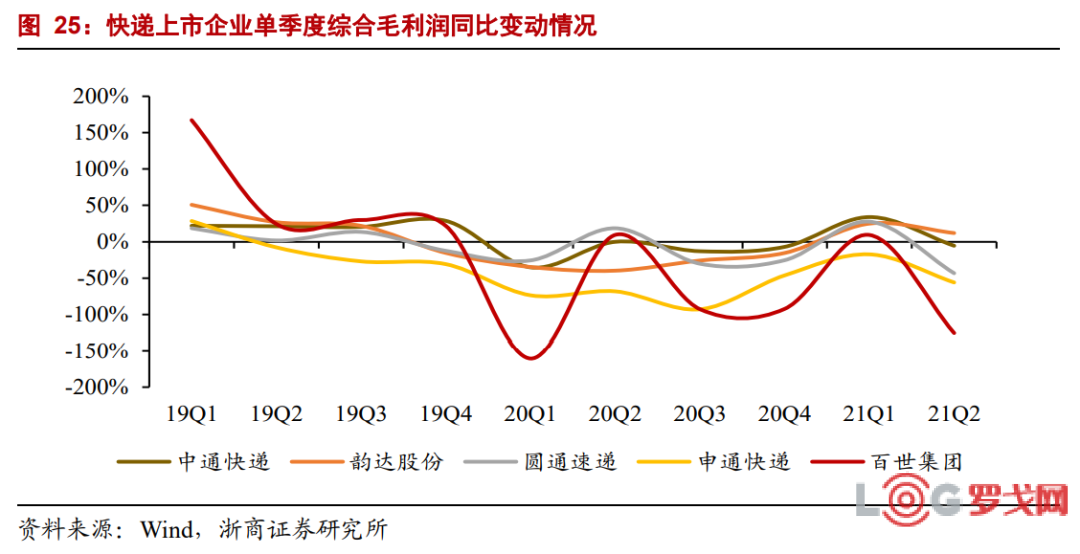

韻達(dá)21Q2歸母凈利潤2.18億元,同比下降37.2%;但經(jīng)營毛利潤8.82億元,同比高增11.8%。我們認(rèn)為,從價格風(fēng)險收窄向業(yè)績端傳導(dǎo)的邏輯看,經(jīng)營毛利潤才能反映盈利本質(zhì),21Q2韻達(dá)毛利潤同比雙位數(shù)高增,已反映盈利拐點的初現(xiàn)。

1、毛利端,實現(xiàn)同比增長盈利拐點初現(xiàn)。韻達(dá)21H1日均單量較20H1高增47.6%,市占率16.7%,規(guī)模效應(yīng)、成品油價上漲、上年同期免費通行及派費增值稅優(yōu)惠政策等因素綜合影響下,公司21H1單票快遞業(yè)務(wù)毛利0.18元,再次實現(xiàn)同比增長0.01元;21Q2單票綜合毛利0.19元,同比僅微降0.02元,單二季度實現(xiàn)經(jīng)營毛利潤8.82億元,同比高增11.8%,實現(xiàn)行業(yè)競爭改善向業(yè)績端的傳導(dǎo)。

2、凈利端,由于基數(shù)較薄,歸母凈利潤對費用端因素敏感性較高,短期不作為核心的觀測指標(biāo)。由于公司職工薪酬、折舊攤銷費用、信息化費用、辦公費等增加導(dǎo)致21H1管理費用同比上升2.11億元至6.92億元,公司21H1歸母凈利潤同比下降34.5%至4.46億元。其中,21Q2歸母凈利潤受費用端增加影響同比下降37.2%至2.18億元。

展望Q3及Q4,我們看好價格戰(zhàn)超預(yù)期改善驅(qū)動韻達(dá)經(jīng)營毛利潤拐點持續(xù)向上。收入端,淡季不淡已初步驗證,我們認(rèn)為進(jìn)入旺季疊加政策強(qiáng)監(jiān)管推進(jìn)將強(qiáng)化韻達(dá)量價雙升趨勢;成本端,單量增長將自然攤薄單票中轉(zhuǎn)及干線運輸成本,此外高速公路免收通行費同比效應(yīng)已經(jīng)消失,因此單票快遞成本同比有望超預(yù)期下降。綜上,監(jiān)管帶來價格戰(zhàn)超預(yù)期改善驅(qū)動下,我們認(rèn)為韻達(dá)21Q3及21Q4快遞經(jīng)營毛利潤有望超預(yù)期增長,二季度初現(xiàn)的拐點將逐季持續(xù)向上。

展望中長期,我們看好頭部企業(yè)受益份額集中及產(chǎn)品分層而在收入端享受持續(xù)量價雙升,成本端則同樣通過規(guī)模效應(yīng)、外包成本管控、運力結(jié)構(gòu)優(yōu)化及物業(yè)自持等帶動單票快遞成本節(jié)約,業(yè)績有望較價格戰(zhàn)時期實現(xiàn)明顯改善。

市場對快遞行業(yè)的估值仍停留在利潤錨階段,但我們認(rèn)為行業(yè)同質(zhì)化競爭期間,利潤并不是加盟制短期首要目標(biāo),利潤錨階段性失效。相應(yīng)地我們認(rèn)為,當(dāng)前估值高度應(yīng)更多取決于未來壁壘深度,因此估值錨不妨脫離單純的利潤估值體系,增加在規(guī)模角度的考量,可從格局位置、流量大小及變現(xiàn)能力三個層次出發(fā)進(jìn)行判斷。

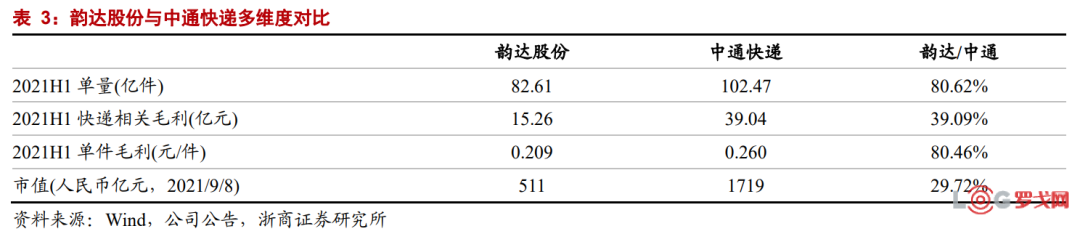

對標(biāo)龍頭基本面,2021年上半年中通快遞單量102.47億件,韻達(dá)股份82.61億件,韻達(dá)單量為中通80.6%;中通快遞剔除貨代以外業(yè)務(wù)單件毛利0.260元左右,韻達(dá)股份單件毛利0.209元左右,韻達(dá)單件毛利為中通80.5%。但從市值角度看,2021/09/08收盤價韻達(dá)股份市值僅為中通快遞市值29.7%左右。

我們從PB、PS角度看,韻達(dá)快遞日均單量由2017年4季度(旺季)的1645萬件,增長到2021年7月份(淡季)的5010萬件,增長204.6%。

但隨著運輸網(wǎng)絡(luò)布局的完善,當(dāng)前PB為3.46倍,較3年均值低27.8%;當(dāng)前PS為1.37倍左右,較3年均值低48.6%。

結(jié)合我們提出的估值邏輯中對快遞單量規(guī)模給予的關(guān)注,我們認(rèn)為韻達(dá)當(dāng)前還正是處在相對底部。

其一,關(guān)注往后逐月由淡季到旺季快遞票單價走勢。7月作為相對淡季,韻達(dá)票單價2.04元,環(huán)比增加0.02元(行業(yè)環(huán)比-0.15元,順豐環(huán)比+0.05元,圓通環(huán)比-0.08元,申通環(huán)比-0.15元),另外上月票單價已環(huán)比維穩(wěn)于2.02元,6-7月韻達(dá)票單價向上拐點持續(xù),表明價格戰(zhàn)風(fēng)險收窄。特別地,對于價格端,行業(yè)強(qiáng)化政策監(jiān)管的重大變化之下,我們建議重視往后票單價由淡季到旺季逐月環(huán)比的數(shù)據(jù)驗證。

其二,關(guān)注行業(yè)監(jiān)管政策推進(jìn)程度。如前文所述,政策定調(diào)總體上有遏制惡性價格競爭及維護(hù)末端快遞小哥權(quán)益兩大方向,我們認(rèn)為政策推進(jìn)落地后將加速尾部網(wǎng)絡(luò)建設(shè)不完善、規(guī)模效應(yīng)弱、經(jīng)營管理能力差的企業(yè)出清。派費上調(diào)已是重要的開啟信號,后續(xù)建議關(guān)注行業(yè)監(jiān)管政策落地情況。

其三,關(guān)注Q3及往后經(jīng)營毛利潤增長情況。從價格風(fēng)險收窄向業(yè)績端傳導(dǎo)的邏輯看,經(jīng)營毛利潤反應(yīng)盈利本質(zhì),韻達(dá)21Q2毛利潤同比高增11.8%(中通-5.4%,圓通-43.4%,申通-55.9%,百世-125.4%),已反映盈利拐點的初現(xiàn),后續(xù)隨著政策強(qiáng)監(jiān)管下價格戰(zhàn)繼續(xù)改善及行業(yè)旺季到來,繼續(xù)看好韻達(dá)三四季度業(yè)績超預(yù)期向上。

2024LOG供應(yīng)鏈物流 突破創(chuàng)新獎候選案例——上海歐力德物流科技有限公司

4882 閱讀

2024LOG供應(yīng)鏈物流?突破創(chuàng)新獎候選案例——科捷供應(yīng)鏈有限公司

3182 閱讀

2024LOG供應(yīng)鏈物流?突破創(chuàng)新獎候選案例——中外運物流有限公司

2751 閱讀2024LOG供應(yīng)鏈物流 突破創(chuàng)新獎候選案例——安得智聯(lián)供應(yīng)鏈科技股份有限公司

2463 閱讀順豐、德邦發(fā)布春節(jié)服務(wù)公告:將加收資源調(diào)節(jié)費

2152 閱讀中郵無人機(jī)(北京)有限公司揭牌

2139 閱讀剛上市就大跌,航空物流巨無霸市值已縮水211億

1829 閱讀2024LOG供應(yīng)鏈物流 突破創(chuàng)新獎候選案例——京東物流

1776 閱讀2024LOG供應(yīng)鏈物流?突破創(chuàng)新獎候選案例——中國移動通信集團(tuán)終端有限公司云南分公司

1584 閱讀智能倉儲企業(yè)“智世機(jī)器人”完成數(shù)千萬元A輪融資

1536 閱讀