[羅戈導讀]“降派費”消息一出,很多網點老板感受都持擔心、悲觀情緒。

[羅戈導讀]“降派費”消息一出,很多網點老板感受都持擔心、悲觀情緒。

農歷新年一過,快遞網點又迎來新的困境——派費持續(xù)下調。

據1月初的業(yè)內傳聞,某加盟體系已開始執(zhí)行降低派費的新政策,其中金華、深圳、廣州、揭陽等地每票將減少0.068元的派費收入,其他城市則下降0.05元/票。消息人士還透露,其他加盟制快遞企業(yè)大概率也會陸續(xù)跟進,或全網范圍內調整,或在特定區(qū)域內實施。

“降派費”消息一出,很多網點老板感受都持擔心、悲觀情緒。畢竟在2023年行業(yè)剛經歷了價格戰(zhàn)、降派費以及獎罰規(guī)則的調整,網點的虧損、停擺、“甩賣”已經是屢見不鮮,無數網點已經是苦不堪言。

1、派費低。各大快遞公司都在降派費,價格戰(zhàn)打得快遞派費只剩下幾毛錢一票了,快遞員到手的錢自然也在不斷變少。

2、罰款多。去年快遞公司開始大力推進服務升級,當上門、提時效、降破損這幾座服務考核指標壓到網點后,很多原來能拿高分KPI的網點一下子就變成不合格了。調整的不僅僅是網點,還有包括分撥中心和省級區(qū)域在內的眾多二線、三線工作人員也同樣承受著嚴格的考核壓力。總結來說,當前的趨勢表現為,罰款規(guī)則是越來越多,錢越來越少了。

3、任務指標變高。現在不管是產糧區(qū)還是非產糧區(qū),市場環(huán)境如何,網點基本都背上了一定收件任務指標。更重要的是,指標是直接與包倉費,甚至通過直接和派費掛鉤,完不成就要承擔更高的收件成本。

更為憂慮的是,當前行業(yè)整體環(huán)境的變化,行業(yè)內日趨激烈的“內卷”競爭現象,以及運營模式的快速變化,這些因素都給網點帶來了空前巨大的壓力和挑戰(zhàn)。

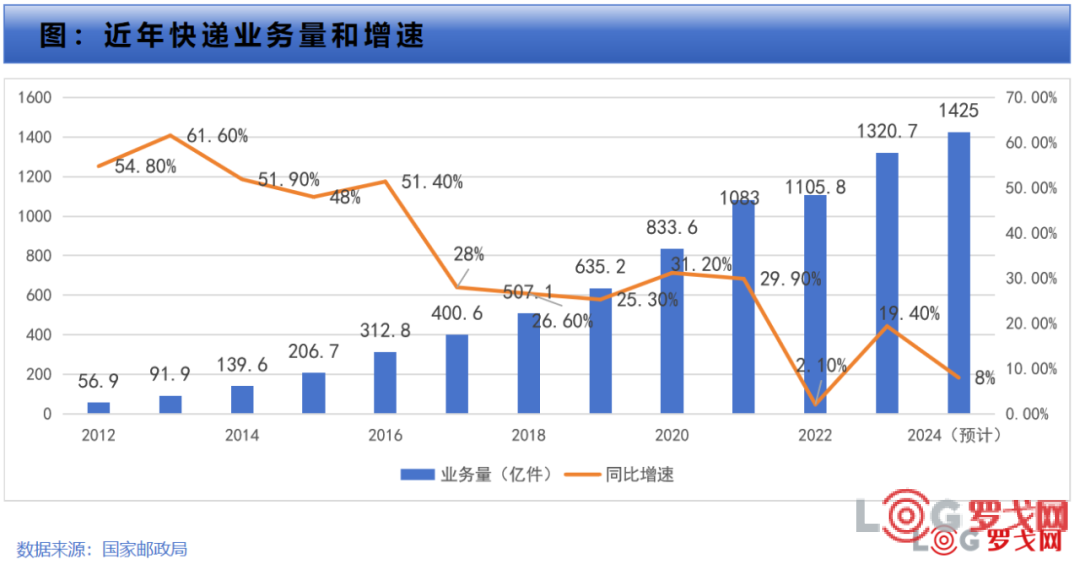

2023年快遞行業(yè)取得了不錯的成績,業(yè)務量完成1320.7億件,同比增長19.4%;快遞業(yè)務收入累計完成12074億元,同比增長14.3%。

但據國家郵政局預計,2024年快遞業(yè)務量、業(yè)務收入分別完成1425億件和1.3萬億元,增速8%左右。

增速從19.4%回落至8%左右,雖然還在保持穩(wěn)步上升態(tài)勢,但隨著國內電商增速放緩,快遞存量市場增長乏力也是不爭的事實。如果沒有待開拓的廣闊新市場,在越演越烈的電商快遞存量市場中,快遞公司只能用提升服務或者降價降成本去擠占市場。而當這些指標下壓到網點的時候,依然繞不開難以管控的派送成本、居高不下的考核罰款、無法追趕的任務指標這三座大山。

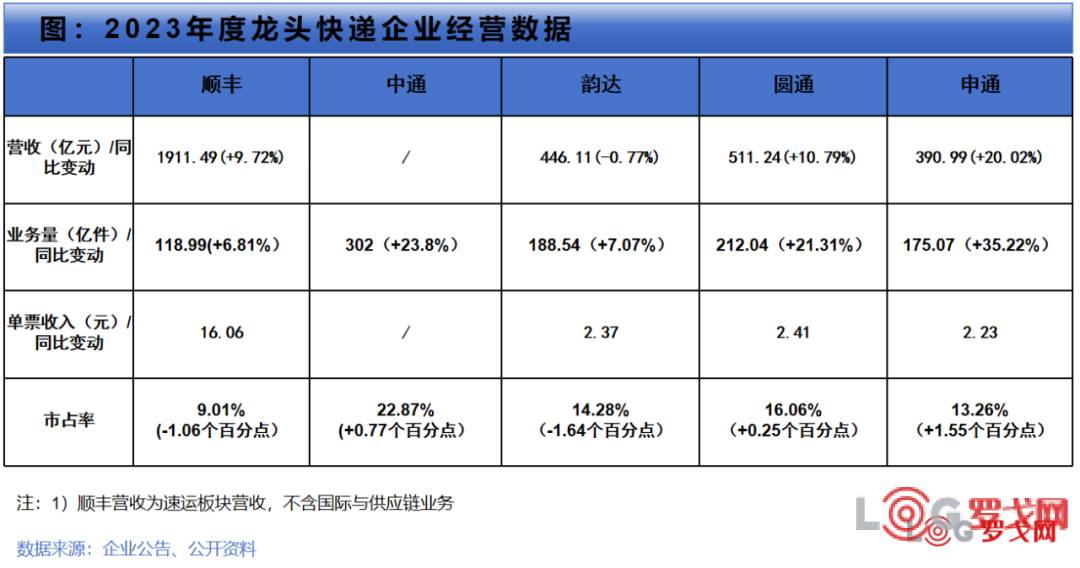

2023年,CR7(順豐、中通、韻達、圓通、中國郵政、極兔、申通)年業(yè)務量均破100億件,這七家快遞企業(yè)將形成快遞第一集團。

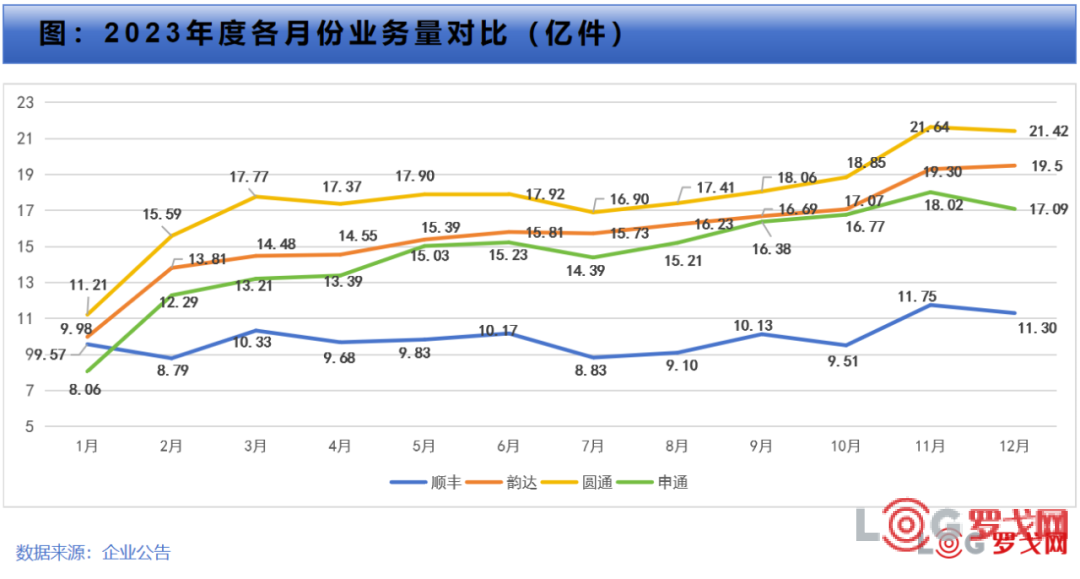

其中,中通繼續(xù)領跑,完成業(yè)務量302億件,市場份額22.9%;中通有規(guī)模,有成本優(yōu)勢,也有一張穩(wěn)定的網絡,2024年業(yè)務量預計將超350億件,市場份額將繼續(xù)保持領先。

圓通去年業(yè)務量達到212億件,同比增長21.31%,第二地位比較穩(wěn)固。今年總基調是“夯實國內增市場,發(fā)展國際拓市場”,目前基于自有航空網絡和先達物流的資源,在國際航空貨運市場已打造一定的優(yōu)勢,未來成長空間廣闊。

韻達業(yè)務量在去年被圓通全年反超后,現在還在守著“老三”的位置,2023年完成業(yè)務量188.5億件,市場份額下滑了1.64個百分點。對于韻達而言,還要繼續(xù)作出新變化,穩(wěn)定末端、優(yōu)化成本,穩(wěn)住第三的“地位”。

申通經過三年多的改革,業(yè)務量加速反彈。去年營收391億元(+20.02%),業(yè)務量175億件(+35.22%),兩方面的增速均領先于其他快遞企業(yè)。2024年申通提出要在保持增量的基礎上,聚焦服務體驗,提升質量,戰(zhàn)到價格戰(zhàn)結束的那一天。

極兔2023年Q1-Q3市占率為11.5%,提升明顯。全年業(yè)務量預計是12%左右。

順豐出售豐網后,雖然市占率下降至9%,但憑借品牌以及“快”資源能力等優(yōu)勢,在時效件賽道繼續(xù)保持著領先。與此同時,順豐還不斷進行產品迭代和強化新場景應用,優(yōu)化“特快”產品的服務能力,擴大“同城半日達”及“跨城急件最快4小時達”的產品服務范圍。

現在快遞“淘汰賽”雖還遠沒到結束的時候,接下來這幾大物流巨頭之間還會繼續(xù)拼時效、拼服務、拼產品性價比,明爭暗斗打個不停。

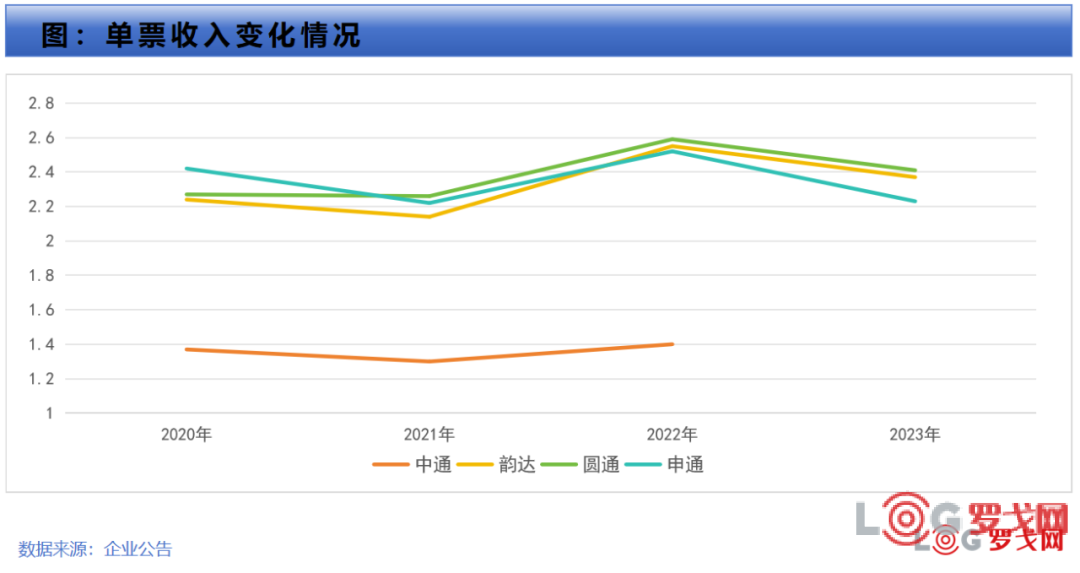

要做大規(guī)模、搶占市場份額有兩個法則:提升服務質量,提升品牌口碑是一個辦法;把成本降下來,用價格去換規(guī)模也是一個辦法。

在服務升級上,直營體系的順豐、郵政、京東物流、菜鳥,在原有上門、限時攬收、低破損等服務基礎上,會進一步提升時效,用“快”來切割市場。而中通、圓通等加盟體系企業(yè)則會選擇服務分層,通過限時攬收、優(yōu)先中轉、派前電聯(lián)、派送上門來提升服務。

但在實施的過程中,把“擔子”壓到網點和業(yè)務員身上時,需要思考的是如何制定政策,如何不那么依賴“罰”。畢竟快遞公司的發(fā)展與網點的生存息息相關,網點不穩(wěn)定,業(yè)務就更難開拓,服務就更難提升了。

在成本管控環(huán)節(jié)上,去年的突破點基本集中在末端,有降派費的,也有嘗試新“玩法”的。比如,實施派費分層,即根據不同的派送場景去制定不同的派費標準;采取“扁平化”的管理方式,從中轉場直鏈末端(自有/合作驛站)、減少成本。

還有一種“玩法”是末端快遞共配,先由總部/區(qū)域承包商通過共配模式配送到更細顆粒度的站點,然后在小區(qū)或者按街道區(qū)域實行末端注冊制,一個點配一個站長,由其自行根據需求安排入柜、自取或上門。目前也有獨立的配送公司,與全部快遞公司合作,自聘配送員,自設快遞柜來進行快遞共配。

模式變革固然是好,能產生更大的降本空間,但對末端網點來說,這無疑就是一場“大變革”。

盡管各家企業(yè)在探索新增量市場的側重點因可匹配資源、資金實力及戰(zhàn)略考量而略有差異,但都一致對“出海”這一賽道給予了高度重視。

順豐是一名“多面手”,供應鏈、全球化、數字化都有涉足,不過投入最多的還是國際業(yè)務,順豐也將其定位為“第二增長曲線”。對順豐而言,國內高端快遞市場是基本盤,而海外市場則代表著未來。圓通基于先達物流的資源,重點聚焦的是國際貨代;中通拓展的是快運、供應鏈,也開始逐漸涉足國際業(yè)務;極兔在國內起網之前,已在東南亞物流市場占據領先優(yōu)勢,全球化依然是其未來的核心布局。菜鳥也在圍繞國際化逐步加大投入,近年變身全球“基建狂魔”,建eHub、造航空貨運中心、布局海外倉、搭末端配送網絡等,國際化能力正在逐步展現。

具體到不同企業(yè)的國際化布局策略,各家“打法”又各有不同。比如,極兔先在印尼起家,并在馬來西亞、泰國、菲律賓等地順勢復制;順豐通過成立國際公司以及收購的方式完成市場布局;菜鳥則更多通過重點物流節(jié)點強控自營,以全球自建的方式構建起快遞網絡。

但前有狼,后有虎,開拓新市場要面對的事情比想象中要困難得多。成功的自然能沖出來,但失敗了就可能會影響到國內的業(yè)務。

2024LOG供應鏈物流 突破創(chuàng)新獎候選案例——上海歐力德物流科技有限公司

4861 閱讀

2024LOG供應鏈物流?突破創(chuàng)新獎候選案例——科捷供應鏈有限公司

3161 閱讀

2024LOG供應鏈物流?突破創(chuàng)新獎候選案例——中外運物流有限公司

2737 閱讀2024LOG供應鏈物流 突破創(chuàng)新獎候選案例——安得智聯(lián)供應鏈科技股份有限公司

2435 閱讀順豐、德邦發(fā)布春節(jié)服務公告:將加收資源調節(jié)費

2110 閱讀中郵無人機(北京)有限公司揭牌

2034 閱讀2024LOG供應鏈物流 突破創(chuàng)新獎候選案例——京東物流

1755 閱讀剛上市就大跌,航空物流巨無霸市值已縮水211億

1766 閱讀2024LOG供應鏈物流?突破創(chuàng)新獎候選案例——中國移動通信集團終端有限公司云南分公司

1584 閱讀聊聊2025年物流企業(yè)如何做營銷規(guī)劃

1513 閱讀