_4leoHEpZLyP1.jpg?x-oss-process=image/quality,Q_80/resize,w_450/watermark,t_80,g_se,x_10,y_10,image_aURxY29TdHhRb0RzLnBuZz94LW9zcy1wcm9jZXNzPWltYWdlL3Jlc2l6ZSxQXzIw)

[羅戈導(dǎo)讀]疫苗和特效藥等醫(yī)療資源的準(zhǔn)備為境外國(guó)家/地區(qū)的放開提供前提條件。歐美等國(guó)從21Q3開始釋放“放開”的信號(hào),至今1年有余;亞太地區(qū)的國(guó)家大多在今年3月后進(jìn)入“與病毒共存”的新階段,至今約半年;本篇報(bào)告梳理了境外多國(guó)家/地區(qū)的醫(yī)療準(zhǔn)備和出行鏈復(fù)蘇節(jié)奏,觀察其中的啟示意義。

[羅戈導(dǎo)讀]疫苗和特效藥等醫(yī)療資源的準(zhǔn)備為境外國(guó)家/地區(qū)的放開提供前提條件。歐美等國(guó)從21Q3開始釋放“放開”的信號(hào),至今1年有余;亞太地區(qū)的國(guó)家大多在今年3月后進(jìn)入“與病毒共存”的新階段,至今約半年;本篇報(bào)告梳理了境外多國(guó)家/地區(qū)的醫(yī)療準(zhǔn)備和出行鏈復(fù)蘇節(jié)奏,觀察其中的啟示意義。

本篇為《華創(chuàng)行業(yè)聯(lián)合|掘金后疫情時(shí)代》系列報(bào)告之三,由華創(chuàng)商社、交運(yùn)、醫(yī)藥團(tuán)隊(duì)聯(lián)合完成。疫苗和特效藥等醫(yī)療資源的準(zhǔn)備為境外國(guó)家/地區(qū)的放開提供前提條件。歐美等國(guó)從21Q3開始釋放“放開”的信號(hào),至今1年有余;亞太地區(qū)的國(guó)家大多在今年3月后進(jìn)入“與病毒共存”的新階段,至今約半年;本篇報(bào)告梳理了境外多國(guó)家/地區(qū)的醫(yī)療準(zhǔn)備和出行鏈復(fù)蘇節(jié)奏,觀察其中的啟示意義。本篇報(bào)告分區(qū)域做了復(fù)盤,總結(jié)如下:

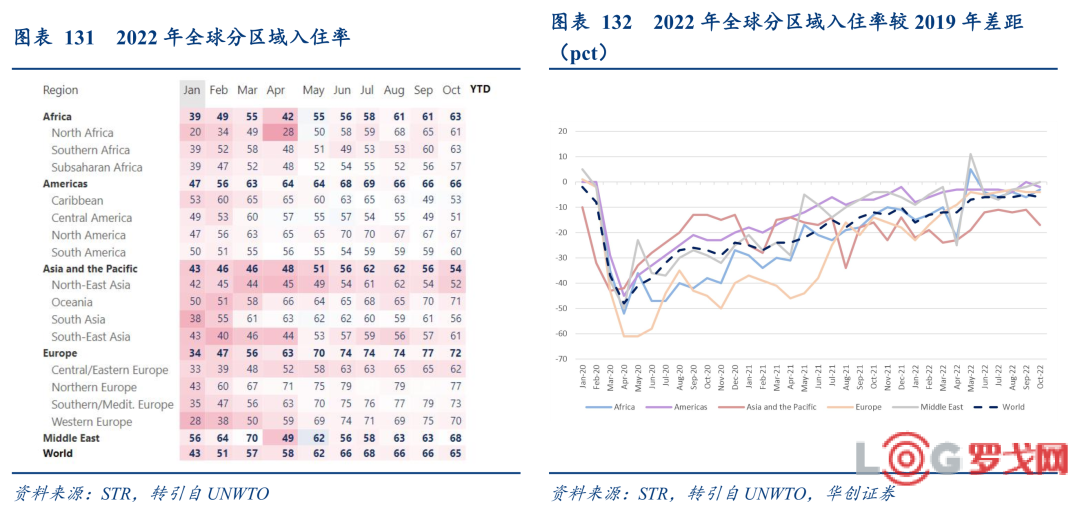

1)出行限制消除后,航空和酒店客流呈現(xiàn)典型的V型反轉(zhuǎn),當(dāng)前美國(guó)國(guó)內(nèi)航空運(yùn)輸旅客量以及酒店入住率基本與19年持平。

2)價(jià)格驅(qū)動(dòng)行業(yè)銷售額增長(zhǎng):a)酒旅:CPI通脹下,境外客流、客單同步恢復(fù),在量接近疫前水平時(shí),客單價(jià)上行驅(qū)動(dòng)銷售額增長(zhǎng)。b)航空:票價(jià)較19年提升近2成,帶動(dòng)航司收入超疫情前水平。

3)限制取消后,航空出行需求未明顯超出疫情前水平的原因:a)人員缺口/運(yùn)力缺口→保障能力不足→拖累了部分需求;b)航空國(guó)際線仍受亞太區(qū)拖累。

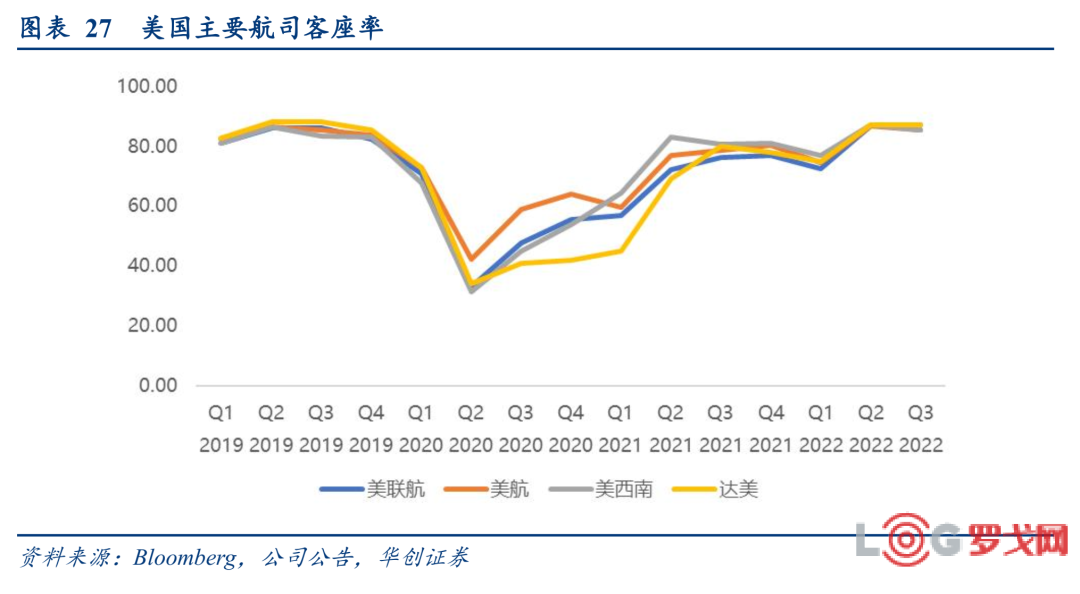

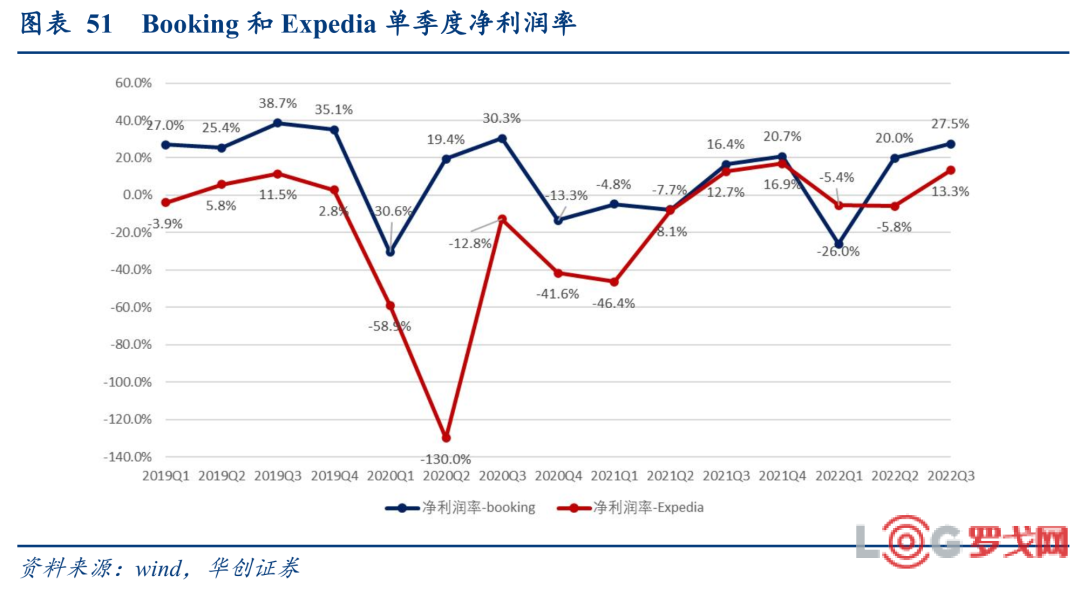

4)上市公司數(shù)據(jù)看:a)航司:逐季恢復(fù),美西南恢復(fù)最快,且當(dāng)客座率提升后,價(jià)格出現(xiàn)大幅提升。b)酒店:萬(wàn)豪、希爾頓、Booking等公司營(yíng)收已超2019年同期水平,利潤(rùn)端部分酒旅公司超疫前水平。

國(guó)內(nèi)整體恢復(fù)快于國(guó)際,出入境復(fù)蘇對(duì)整體復(fù)蘇影響大。

1)政策調(diào)整可有效拉動(dòng)需求復(fù)蘇,以本地需求為代表的餐飲最先快速?gòu)?fù)蘇,異地需求為主的酒旅和航空隨后。

2)本地需求的復(fù)蘇依賴國(guó)內(nèi)/區(qū)域內(nèi)的政策節(jié)奏:如日本、我國(guó)香港等分步放松的地區(qū),整體復(fù)蘇節(jié)奏趨緩,而韓國(guó)、印度等快速放松的國(guó)家,則表現(xiàn)出更高的復(fù)蘇斜率甚至短期出現(xiàn)報(bào)復(fù)性反彈。

3)在出入境放松后異地需求的修復(fù)加快,歐美線的入境修復(fù)相比亞太線更快也更強(qiáng)。

4)亞太地區(qū)放松政策存在時(shí)間差,疫前航空國(guó)際線需求多集中在亞太內(nèi)部,導(dǎo)致區(qū)內(nèi)恢復(fù)較低。預(yù)期后續(xù)時(shí)間差因素將逐步減弱。

5)大部分地區(qū)均表現(xiàn)價(jià)>量,但價(jià)格彈性并非在所有市場(chǎng)都有所體現(xiàn),除通脹外,還取決于商業(yè)模式。

自21年7月新冠數(shù)字通行證上線后,航班量持續(xù)修復(fù)。洲際航線中,跨大西洋線恢復(fù)領(lǐng)先。對(duì)應(yīng)航司端表現(xiàn),21Q3始,經(jīng)營(yíng)數(shù)據(jù)加速修復(fù);22Q2凈利潤(rùn)轉(zhuǎn)正。區(qū)域之間的恢復(fù),兩地的政策一致性是重要的因素之一。

整體啟示:

1)國(guó)內(nèi)/區(qū)內(nèi)恢復(fù)先于國(guó)際,國(guó)際恢復(fù)有爬坡期,整體復(fù)蘇的程度與國(guó)際旅客的恢復(fù)相關(guān);

2)復(fù)蘇順序:先本地后異地。

3)亞洲區(qū)對(duì)全球恢復(fù)仍有拖累;

4)政策調(diào)整時(shí)間窗口匹配時(shí),需求恢復(fù)更為迅速。后續(xù)國(guó)際線的修復(fù)節(jié)奏預(yù)計(jì)提速。

5)供需改善帶來(lái)價(jià)格彈性:如民航在客座率提升時(shí),票價(jià)彈性有望展現(xiàn)。酒店入住率快速提升下,房?jī)r(jià)也有望體現(xiàn)彈性。

6)我國(guó)與境外的或有差異:消費(fèi)內(nèi)需占比大,國(guó)內(nèi)航線占比高;航空價(jià)格市場(chǎng)化持續(xù)推進(jìn),價(jià)格彈性一旦反轉(zhuǎn)將超境外;未來(lái)通脹或相對(duì)溫和。

1)強(qiáng)調(diào)對(duì)出行鏈經(jīng)典困境反轉(zhuǎn)重要投資機(jī)遇的推薦。

航空:我們認(rèn)為,供給邏輯確信,需求會(huì)是時(shí)間的朋友。我們?cè)诤娇障盗袌?bào)告(七)中定義本輪行情:經(jīng)典困境反轉(zhuǎn),價(jià)格彈性是核心驅(qū)動(dòng)。我們預(yù)計(jì)本輪特征:高度更高、持續(xù)更久。基于其一價(jià)格彈性或遠(yuǎn)超過(guò)往。其二供給邏輯持續(xù)性或?qū)⒊^(guò)以往。航空精選標(biāo)的:大航看國(guó)航、強(qiáng)推三民航:春秋、吉祥、華夏。機(jī)場(chǎng):價(jià)值屬性板塊。近期重點(diǎn)推薦海南機(jī)場(chǎng)與美蘭空港,看好海南機(jī)場(chǎng)作為海南離島免稅重要參與者,鳳凰涅槃、全新啟航,具備明確的中期投資價(jià)值,看好美蘭空港以2025年維度看估值具有較高性價(jià)比。持續(xù)推薦上海機(jī)場(chǎng)、白云機(jī)場(chǎng)。

2)強(qiáng)調(diào)線下接觸型服務(wù)業(yè)基本面漸回正軌的投資機(jī)會(huì):重點(diǎn)推薦經(jīng)營(yíng)確定性更強(qiáng)的九毛九、海倫司、同慶樓,專注于內(nèi)功的奈雪,推薦海底撈、頤海國(guó)際、廣州酒家,建議關(guān)注呷哺呷哺;重點(diǎn)推薦供給端出清疊加抑制需求釋放的酒旅板塊,重點(diǎn)推薦錦江、首旅,景區(qū)中青旅、宋城、復(fù)星旅文;建議重點(diǎn)關(guān)注華住、君亭、天目湖、眾信、ST凱撒、醫(yī)思健康、雍禾醫(yī)療。

疫情沖擊超出預(yù)期、經(jīng)濟(jì)下滑超出預(yù)期、油價(jià)持續(xù)高位、航空安全事件影響、消費(fèi)需求下滑、居民收入增速不及預(yù)期等。

本篇為《華創(chuàng)行業(yè)聯(lián)合|掘金后疫情時(shí)代》系列報(bào)告之三,由華創(chuàng)商社、交運(yùn)、醫(yī)藥團(tuán)隊(duì)聯(lián)合完成。疫苗和特效藥等醫(yī)療資源的準(zhǔn)備為境外國(guó)家/地區(qū)的放開提供前提條件。歐美等國(guó)從21Q3開始釋放“放開”的信號(hào),至今1年有余;亞太地區(qū)的國(guó)家大多在今年3月后進(jìn)入“與病毒共存”的新階段,本篇報(bào)告梳理了境外多國(guó)家/地區(qū)的醫(yī)療準(zhǔn)備和出行鏈復(fù)蘇節(jié)奏,觀察其中的啟示意義。

整體啟示:1)國(guó)內(nèi)/區(qū)內(nèi)恢復(fù)先于國(guó)際,國(guó)際恢復(fù)有爬坡期,整體復(fù)蘇的程度與國(guó)際旅客的恢復(fù)相關(guān);2)復(fù)蘇順序:先本地后異地。3)亞洲區(qū)對(duì)全球恢復(fù)仍有拖累;4)政策調(diào)整時(shí)間窗口匹配時(shí),需求恢復(fù)更為迅速。后續(xù)國(guó)際線的修復(fù)節(jié)奏預(yù)計(jì)提速。5)供需改善帶來(lái)價(jià)格彈性:如民航在客座率提升時(shí),票價(jià)彈性有望展現(xiàn)。酒店入住率快速提升下,房?jī)r(jià)也有望體現(xiàn)彈性。6)我國(guó)與境外的或有差異:消費(fèi)內(nèi)需占比大,國(guó)內(nèi)航線占比高;航空價(jià)格市場(chǎng)化持續(xù)推進(jìn),價(jià)格彈性一旦反轉(zhuǎn)將超境外;未來(lái)通脹或相對(duì)溫和。

投資邏輯

航空:我們認(rèn)為,供給邏輯確信,需求會(huì)是時(shí)間的朋友。隨著疫情防控措施的不斷優(yōu)化,航空需求預(yù)期將逐步得以釋放。精選標(biāo)的:中國(guó)國(guó)航:大周期看好公司有望實(shí)現(xiàn)高峰利潤(rùn)200億+;春秋航空:公司商業(yè)本質(zhì)是“成本-價(jià)格-流量”模型的持續(xù)踐行與優(yōu)化,“強(qiáng)推”評(píng)級(jí);吉祥航空:看好國(guó)際線恢復(fù)后,公司成本與收入迎來(lái)雙優(yōu)化,當(dāng)前市值及彈性均被低估,“強(qiáng)推”評(píng)級(jí);華夏航空:聚焦支線航空市場(chǎng),持續(xù)看好華夏航空作為航空業(yè)創(chuàng)新者,在10億+級(jí)別人口的“下沉市場(chǎng)”獨(dú)到擴(kuò)張之路,“強(qiáng)推”評(píng)級(jí)。

機(jī)場(chǎng):價(jià)值屬性板塊。

1)近期重點(diǎn)推薦海南機(jī)場(chǎng)與美蘭空港,看好海南機(jī)場(chǎng)作為海南離島免稅重要參與者,鳳凰涅槃、全新啟航,具備明確的中期投資價(jià)值,看好美蘭空港以2025年維度看估值具有較高性價(jià)比。

2)持續(xù)推薦上海機(jī)場(chǎng)、白云機(jī)場(chǎng)。

線下接觸型服務(wù)業(yè):強(qiáng)調(diào)基本面漸回正軌的投資機(jī)會(huì)。重點(diǎn)推薦經(jīng)營(yíng)確定性更強(qiáng)的九毛九、海倫司、同慶樓,專注于內(nèi)功的奈雪的茶,推薦海底撈、頤海國(guó)際、廣州酒家,建議關(guān)注呷哺呷哺;供給端出清疊加抑制需求釋放的酒旅板塊,重點(diǎn)推薦錦江、首旅,低估值景區(qū)中青旅、宋城演藝、復(fù)星旅游文化;建議重點(diǎn)關(guān)注華住、君亭、天目湖、眾信、ST凱撒、醫(yī)思健康、雍禾醫(yī)療。

目錄

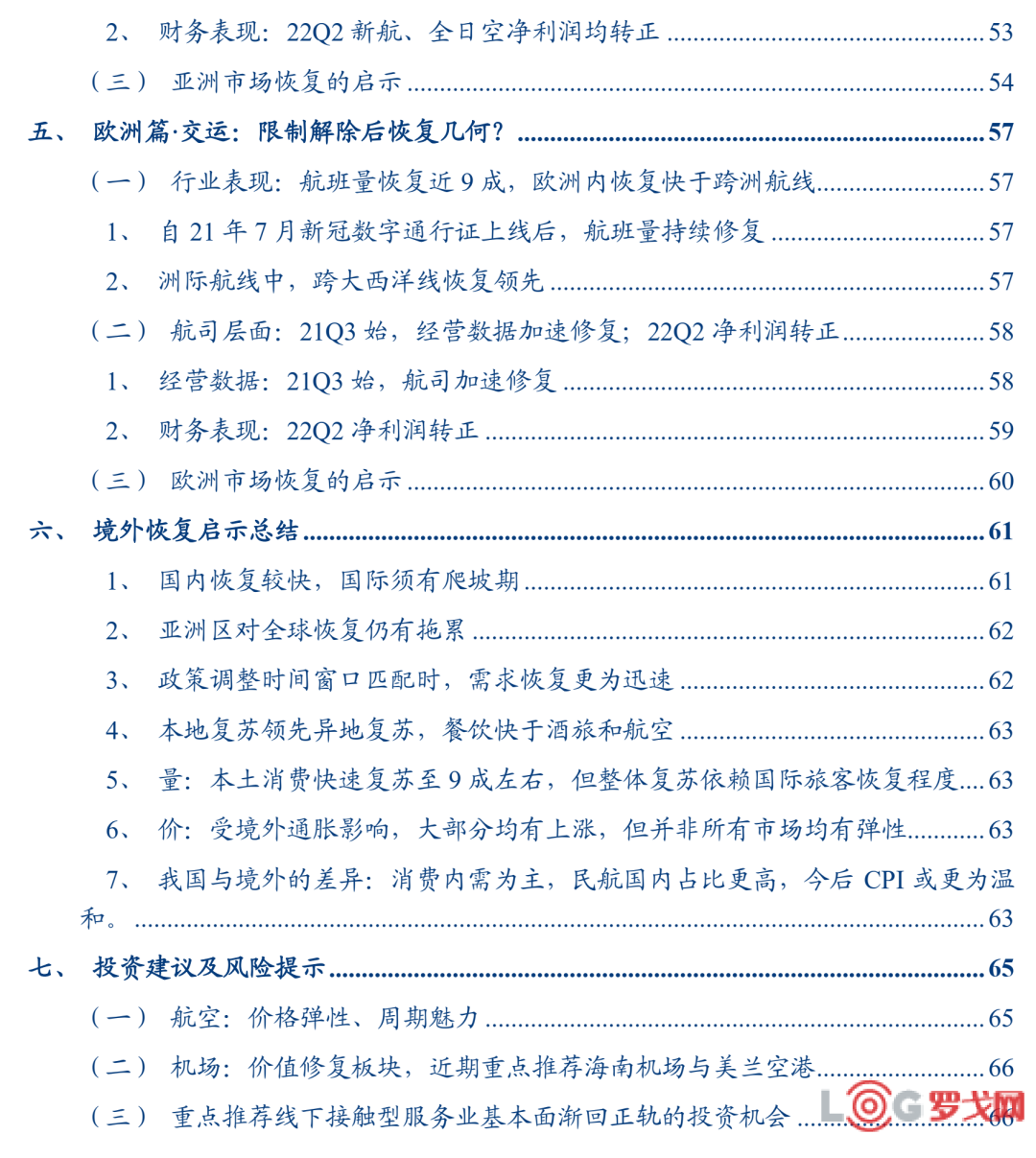

(一)美國(guó)為放開進(jìn)行的醫(yī)療資源準(zhǔn)備

美國(guó)新冠累計(jì)確診9,817萬(wàn)例,近一周每日新增確診病例約4萬(wàn)例。累計(jì)死亡107萬(wàn)例,近一周每日新增死亡約3000例。

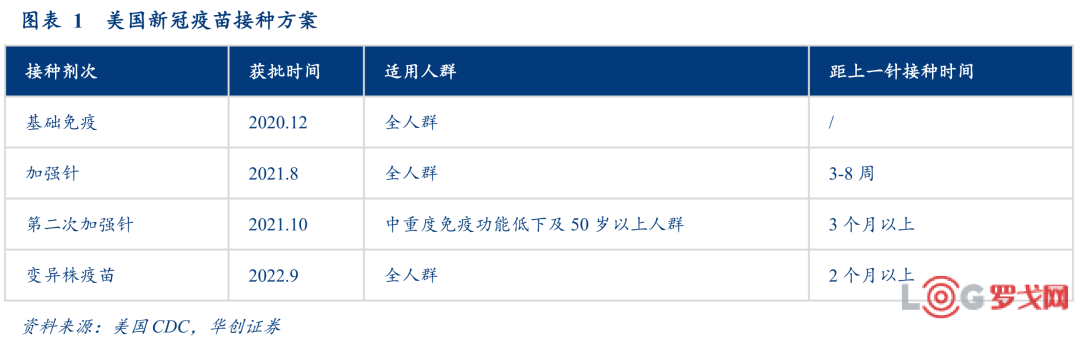

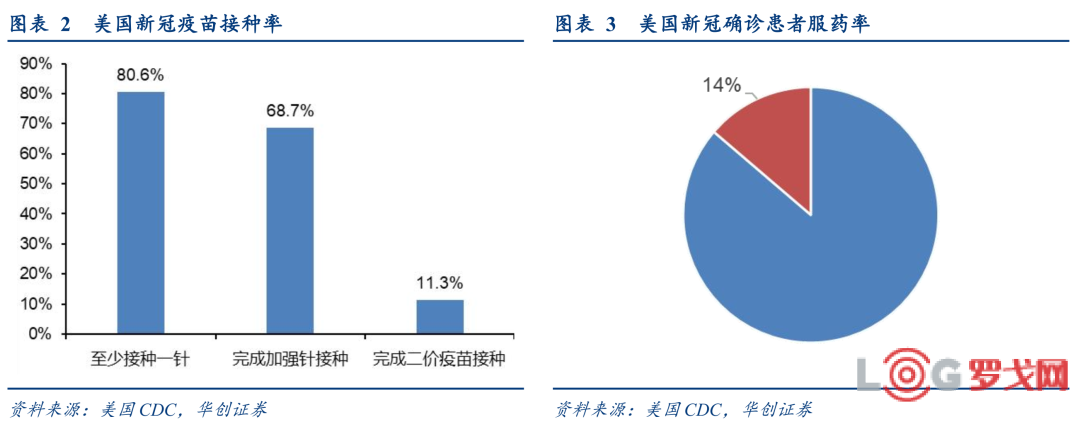

新冠疫苗:目前有四種新冠疫苗獲得授權(quán),包括輝瑞/BioNTech以及Moderna的mRNA疫苗,Novavax的重組蛋白疫苗,強(qiáng)生的病毒載體疫苗。

新冠口服藥:美國(guó)共批準(zhǔn)了兩種新冠口服藥,包括輝瑞Paxlovid和默沙東Molnupiravir。口服藥為政府訂購(gòu),患者免費(fèi)領(lǐng)取。美國(guó)政府共訂購(gòu)2310萬(wàn)人份口服藥,自2021年12月17日至2022年11月13日,美國(guó)共有4755萬(wàn)人感染新冠,使用口服藥653萬(wàn)人份,服藥率約14%。

醫(yī)療器械:1)美國(guó)ICU床位數(shù)為每十萬(wàn)人口34.7床。2)根據(jù)2021年11月新版本的《Build Back Better Act》,美國(guó)政府宣布將撥款162億美元用于公共衛(wèi)生基礎(chǔ)設(shè)施建設(shè)(包括跟新冠相關(guān)的設(shè)備采購(gòu)等),30億美元用于大流行病防范,合計(jì)192億美元。3)政府加強(qiáng)口罩、呼吸機(jī)、手套、防護(hù)衣和醫(yī)院設(shè)備等的戰(zhàn)略儲(chǔ)備。

(二)英國(guó)為放開進(jìn)行的醫(yī)療資源準(zhǔn)備

英國(guó)新冠累計(jì)確診2,025萬(wàn)例,近一周每日新增確診病例約3萬(wàn)例。累計(jì)死亡17萬(wàn)例,近一周每日新增死亡約77例。

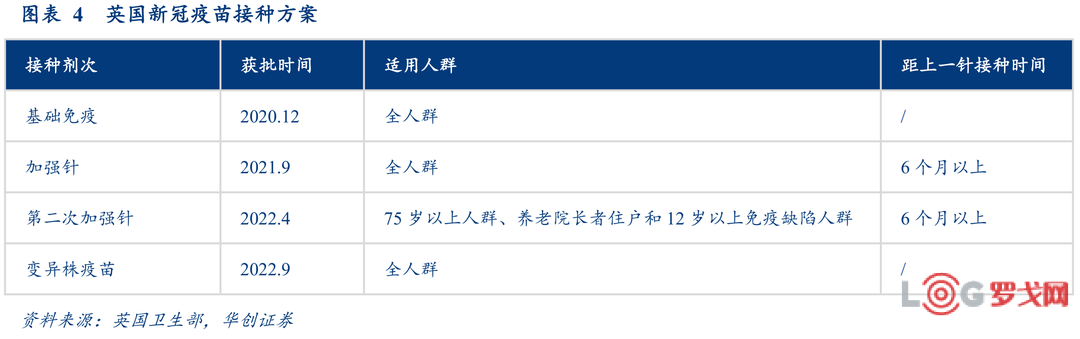

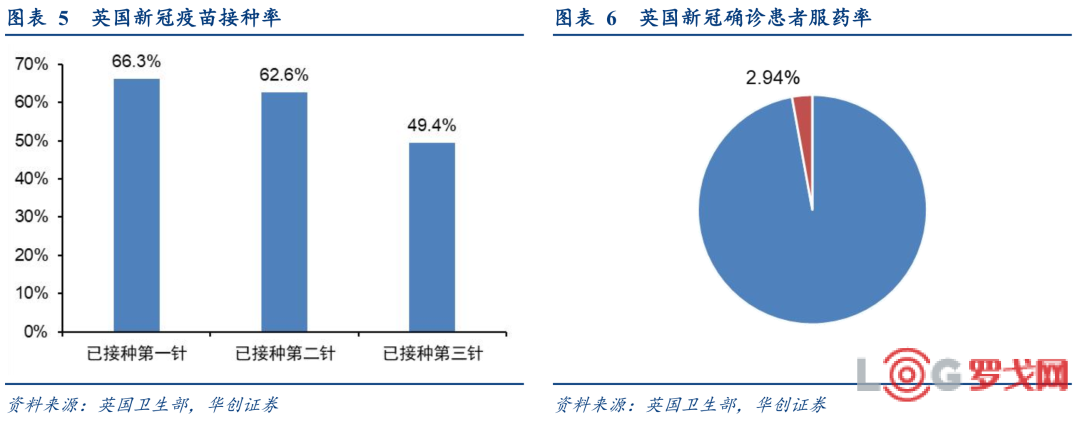

新冠疫苗:目前共批準(zhǔn)6款新冠疫苗,包括輝瑞/BioNTech以及Moderna的mRNA疫苗,Novavax的重組蛋白疫苗,強(qiáng)生和阿斯利康的病毒載體疫苗,瓦爾內(nèi)瓦的滅活疫苗。

新冠口服藥:英國(guó)共批準(zhǔn)了兩種新冠口服藥,包括輝瑞Paxlovid和默沙東Molnupiravir。口服藥為政府訂購(gòu),患者免費(fèi)領(lǐng)取。英國(guó)政府共訂購(gòu)498萬(wàn)人份口服藥。自2021年12月19日至2022年9月4日,英國(guó)共有1224萬(wàn)人感染新冠,共分發(fā)36萬(wàn)人份口服藥,服藥率2.94%。

醫(yī)療器械:1)英國(guó)ICU床位數(shù)為每十萬(wàn)人口10.5床。2)截至22年3月,英國(guó)政府為應(yīng)對(duì)新冠支付了467億英鎊,包括個(gè)人防護(hù)用品 (口罩、手套、防護(hù)服,共147億英鎊),病毒檢測(cè)和跟蹤(包括冠狀病毒測(cè)試和NHS COVID-19 應(yīng)用程序的開發(fā),共227億英鎊),醫(yī)院用品(藥品、病床和呼吸機(jī),共34億英鎊),疫苗(8億英鎊)和其他。3)政府為一線醫(yī)護(hù)人員免費(fèi)提供個(gè)人防護(hù)用品的時(shí)間延長(zhǎng)至23年3月底。

(三)日本為放開進(jìn)行的醫(yī)療資源準(zhǔn)備

日本新冠累計(jì)確診2,413萬(wàn)例,近一周每日新增確診病例約9萬(wàn)例。累計(jì)死亡4.9萬(wàn)例,近一周每日新增死亡約120例。

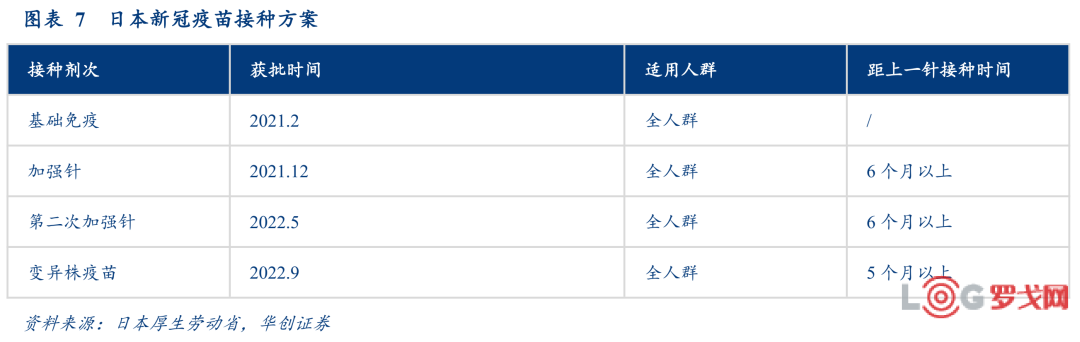

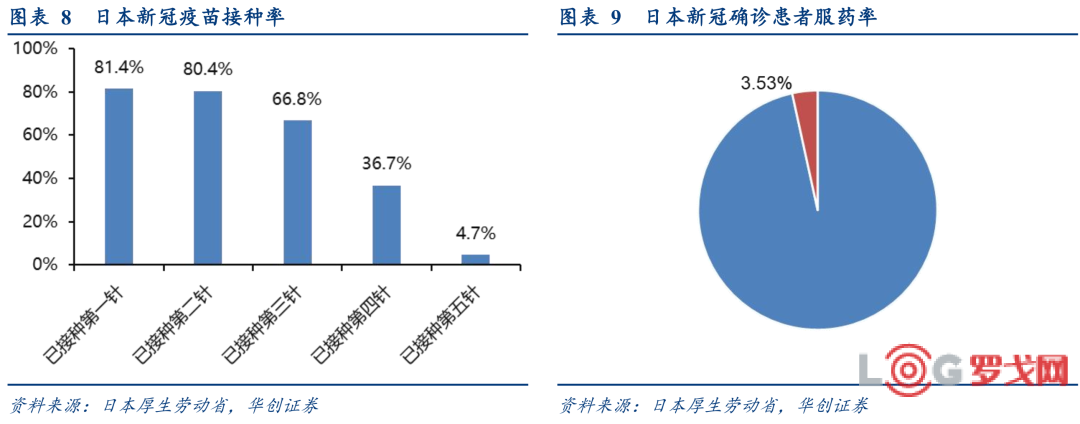

新冠疫苗:目前有五種新冠疫苗獲得授權(quán),包括輝瑞/BioNTech以及Moderna的mRNA疫苗,Novavax的重組蛋白疫苗,強(qiáng)生和阿斯利康的病毒載體疫苗。

新冠口服藥:日本共批準(zhǔn)了三種新冠口服藥,包括輝瑞Paxlovid、默沙東Molnupiravir和鹽野義Xocova。口服藥為政府訂購(gòu),患者免費(fèi)領(lǐng)取。日本政府共訂購(gòu)360萬(wàn)人份輝瑞和默沙東的口服藥,以及100萬(wàn)人份鹽野義口服藥。自2022年1月1日至2022年9月15日,日本共有1868萬(wàn)人感染新冠,共分發(fā)66萬(wàn)人份口服藥,服藥率3.5%。

醫(yī)療器械:1)日本ICU床位數(shù)為每十萬(wàn)人口7.3床。2) 2021年11月政府發(fā)布“克服冠狀病毒和發(fā)展新時(shí)代的經(jīng)濟(jì)措施”以及厚生勞動(dòng)省2021年補(bǔ)充預(yù)算,其中:新冠疫情緊急支援撥款2.1萬(wàn)億日元,包括保障重點(diǎn)醫(yī)療機(jī)構(gòu)的病床和輕癥患者的住宿療養(yǎng)設(shè)施供應(yīng);醫(yī)療物資供應(yīng)撥款467億日元,包括采購(gòu)口罩、防護(hù)服、面罩、氧氣濃縮裝置等。

(四)中國(guó)香港為放開進(jìn)行的醫(yī)療資源準(zhǔn)備

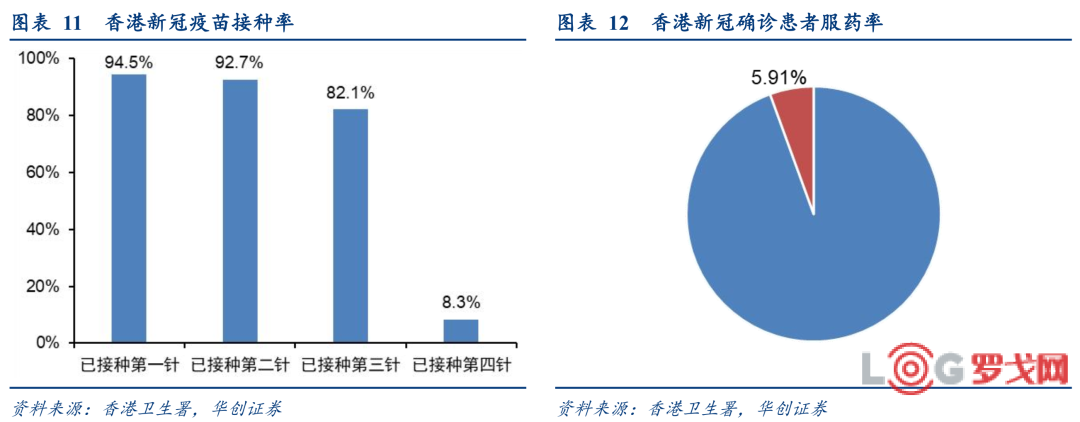

我國(guó)香港新冠累計(jì)確診206萬(wàn)例,近一周每日新增確診病例約7,752例。累計(jì)死亡1萬(wàn)例,近一周每日新增死亡約11例。

新冠疫苗:目前共批準(zhǔn)2款新冠疫苗,包括輝瑞/BioNTech的mRNA疫苗,科興的滅活疫苗。

新冠口服藥:我國(guó)香港共批準(zhǔn)了兩種新冠口服藥,包括輝瑞Paxlovid和默沙東Molnupiravir。口服藥為政府訂購(gòu),患者免費(fèi)領(lǐng)取。我國(guó)香港政府共訂購(gòu)498萬(wàn)人份口服藥。自2022年3月15日至2022年5月1日,我國(guó)香港共有47.1萬(wàn)人感染新冠,共分發(fā)2.8萬(wàn)人份口服藥,服藥率5.91%。

醫(yī)療器械:1)我國(guó)香港ICU床位數(shù)為每十萬(wàn)人口7.1床。2)22年2月,香港地區(qū)發(fā)布《2022至2023財(cái)政年度政府財(cái)政預(yù)算案》,新一份財(cái)政預(yù)算案有關(guān)抗疫撥款主要包括:向特區(qū)政府食物及衛(wèi)生局(食衛(wèi)局)增撥約220億港元,以加大檢測(cè)力度,采購(gòu)快速測(cè)試劑及相關(guān)配套服務(wù);向“防疫抗疫基金”注資120億港元,以興建各類防疫抗疫相關(guān)設(shè)施;向各有關(guān)部門增撥合共近70億港元,用于購(gòu)買防疫抗疫物資和服務(wù),實(shí)施防疫抗疫措施等;向食物環(huán)境衛(wèi)生署分兩年共增撥5億港元,用于加強(qiáng)環(huán)境衛(wèi)生服務(wù)。

(五)中國(guó)臺(tái)灣為放開進(jìn)行的醫(yī)療資源準(zhǔn)備

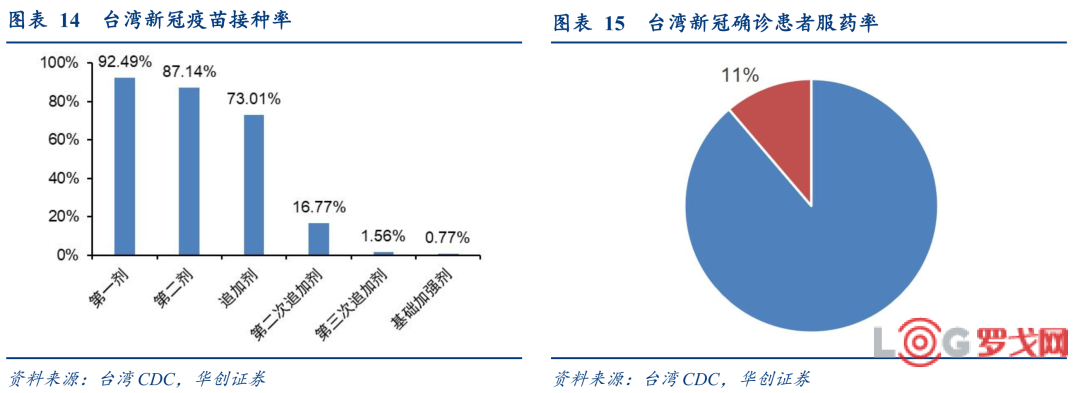

臺(tái)灣累計(jì)確診823萬(wàn)例,近一周每日新增確診病例約1.8萬(wàn)例。累計(jì)死亡1.4萬(wàn)例,近一周每日新增死亡約44例。

新冠疫苗:目前共批準(zhǔn)5款疫苗,包括輝瑞/BioNTech以及Moderna的mRNA疫苗,Novavax和高端的重組蛋白疫苗,阿斯利康的病毒載體疫苗。

新冠口服藥:臺(tái)灣共批準(zhǔn)了兩種新冠口服藥,包括輝瑞Paxlovid和默沙東Molnupiravir。口服藥為政府訂購(gòu),患者免費(fèi)領(lǐng)取。臺(tái)灣政府共訂購(gòu)498萬(wàn)人份口服藥。2022年1月1日至2022年10月31日,臺(tái)灣共有766萬(wàn)人感染新冠,共分發(fā)86萬(wàn)人份口服藥,服藥率11%。

醫(yī)療器械:1)臺(tái)灣ICU床位數(shù)每十萬(wàn)人口28.5床。2)22年5月,臺(tái)灣衛(wèi)生服務(wù)部要求醫(yī)院開設(shè)專責(zé)病房及傳染病房,臺(tái)北、新北、基隆、桃園、高雄500床以上之醫(yī)院要求開設(shè)40%,其他縣市500床以上之醫(yī)院開設(shè)10%,其他縣市未滿500床醫(yī)院原核定專責(zé)病床全數(shù)開設(shè),并恢復(fù)專責(zé)ICU開設(shè)(醫(yī)學(xué)中心20床,其他醫(yī)院10床)。3)加速核準(zhǔn)主要防疫醫(yī)療器材如醫(yī)用口罩、隔離衣、全身式防護(hù)衣、額/耳溫槍之許可證,并放寬個(gè)人自用防疫物資如醫(yī)用口罩及醫(yī)療用呼吸機(jī)等產(chǎn)品進(jìn)口相關(guān)措施。

(一)基本面:客流V型恢復(fù)、航班量慢于旅客量恢復(fù)

1、行業(yè)需求:V型恢復(fù),當(dāng)前美國(guó)航司旅客量基本與19年持平

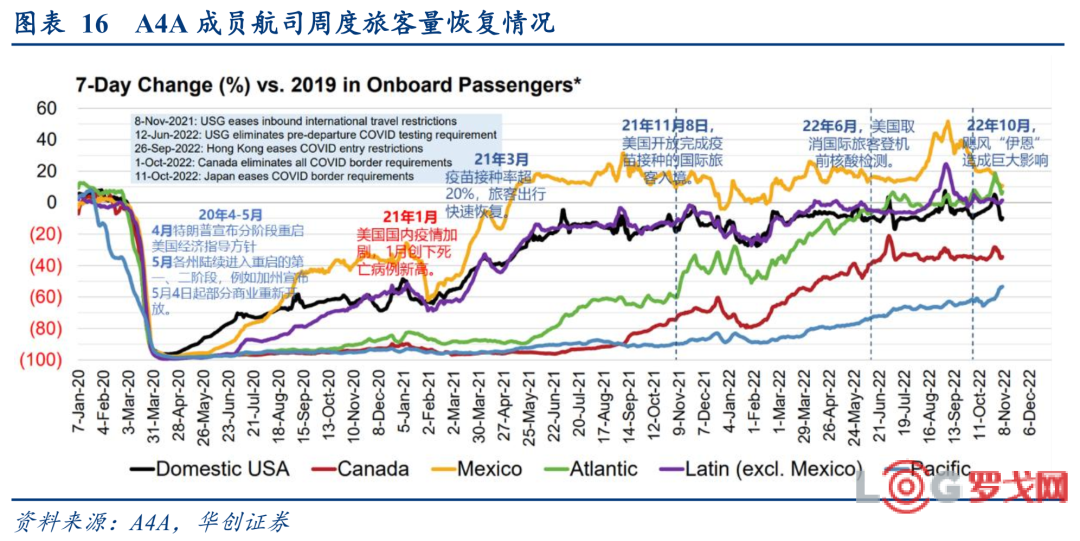

2020年2月,美國(guó)民航業(yè)旅客量跌至谷底,不足2019年的5%;

同年4月,特朗普宣布分階段重啟美國(guó)經(jīng)濟(jì)指導(dǎo)方針后,5月,各州陸續(xù)進(jìn)入重啟的第一、二階段,部分地區(qū)商業(yè)重新開放,旅客量開始逐步恢復(fù)。

21年5月,美國(guó)國(guó)內(nèi)、拉美地區(qū)旅客量已經(jīng)恢復(fù)至19年8成,墨西哥超過(guò)19年同期。而其他國(guó)際航線恢復(fù)仍處于較低水平,如跨大西洋線、太平洋線以及往返加拿大航線,其中跨大西洋線旅客為19年40%,跨太平洋和加拿大線僅為10%。

21年11月8日美國(guó)解除國(guó)際旅行禁令;

22年6月,美國(guó)進(jìn)一步取消行前核酸陰性證明要求,國(guó)際旅客持續(xù)恢復(fù)。

恢復(fù)節(jié)奏看,呈現(xiàn)了典型的V型反轉(zhuǎn),期間雖有反復(fù),但相對(duì)可控:

其中美國(guó)國(guó)內(nèi)及周邊地區(qū)恢復(fù)較快,在21年1月,美國(guó)國(guó)內(nèi)疫情加劇、死亡病例新高后,2月出行回落至階段性低點(diǎn),但在3月疫苗接種率超過(guò)20%后,國(guó)內(nèi)以及周邊拉美、墨西哥迅速恢復(fù),到5月中下旬,歷時(shí)不到3個(gè)月,國(guó)內(nèi)已經(jīng)恢復(fù)至近8成,拉美線恢復(fù)至8成,墨西哥超過(guò)19年20%。

而國(guó)際線,則是在21年11月,開放國(guó)際旅客入境后,開始明顯提升,從21年11月到22年6月,半年左右時(shí)間,跨大西洋線恢復(fù)程度從40%提至100%,加拿大從20%提至80%,僅亞洲線相對(duì)較慢。

根據(jù)Airlines for American(A4A)最新數(shù)據(jù),22年11月14-20日,A4A成員航司(涵蓋大部分美國(guó)航司)的旅客運(yùn)輸量?jī)H低于19年同期0.2%,其中國(guó)內(nèi)旅客基本持平19年,國(guó)際旅客方面,墨西哥地區(qū)超過(guò)19年近25%,拉美線和跨大西洋線超出19年同期10%,加拿大線恢復(fù)至近70%,跨太平洋線恢復(fù)相對(duì)較低,為19年同期的50%。

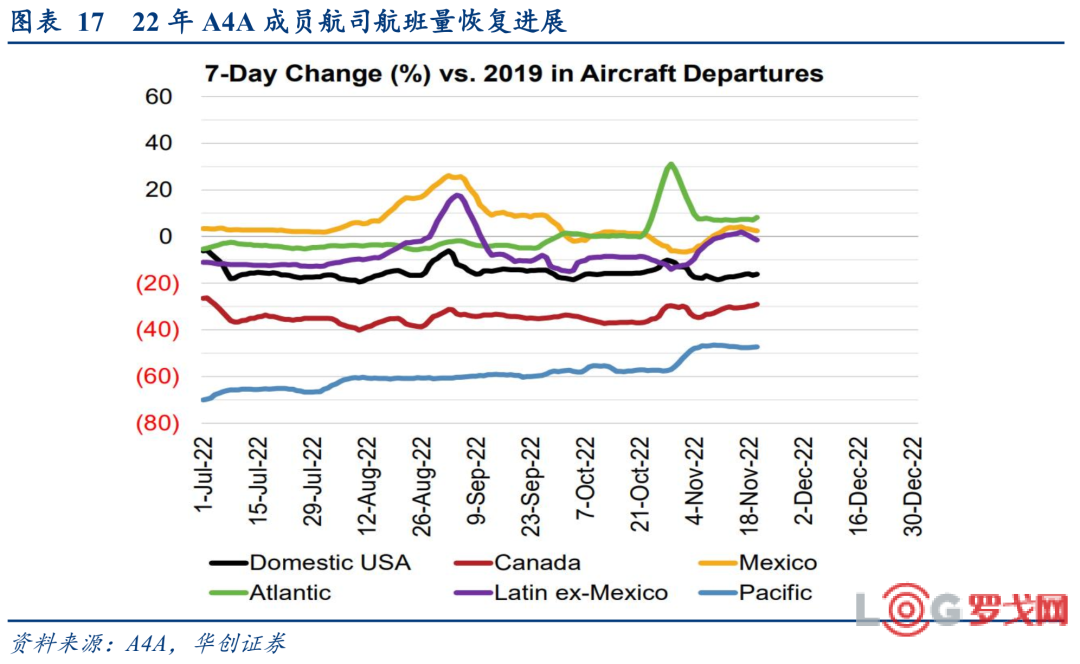

2、航班量慢于旅客量恢復(fù),行業(yè)客座率、票價(jià)超19年同期

22年11月14-20日,A4A成員航司整體航班量恢復(fù)至19年85%,慢于旅客量恢復(fù)程度。

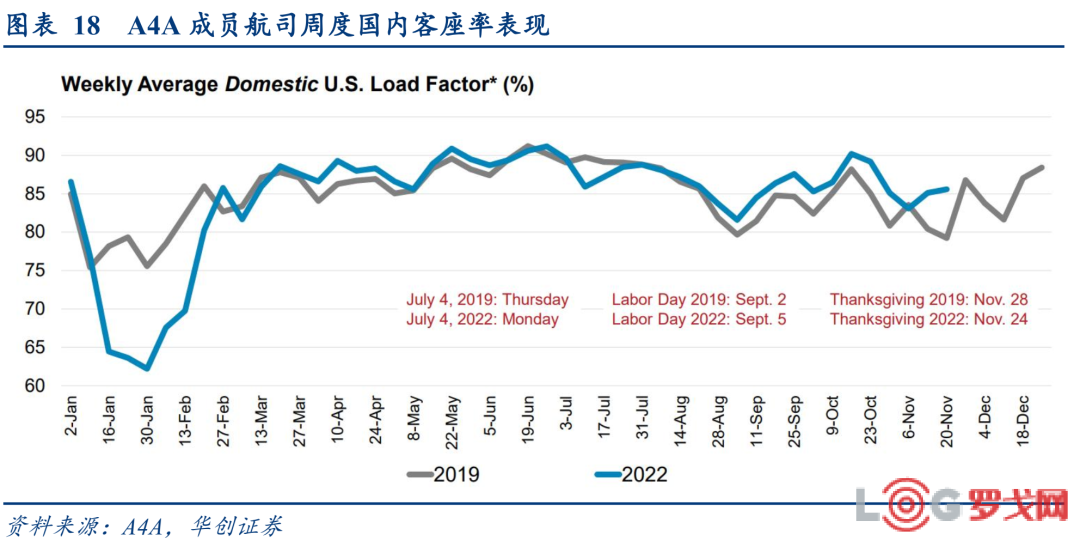

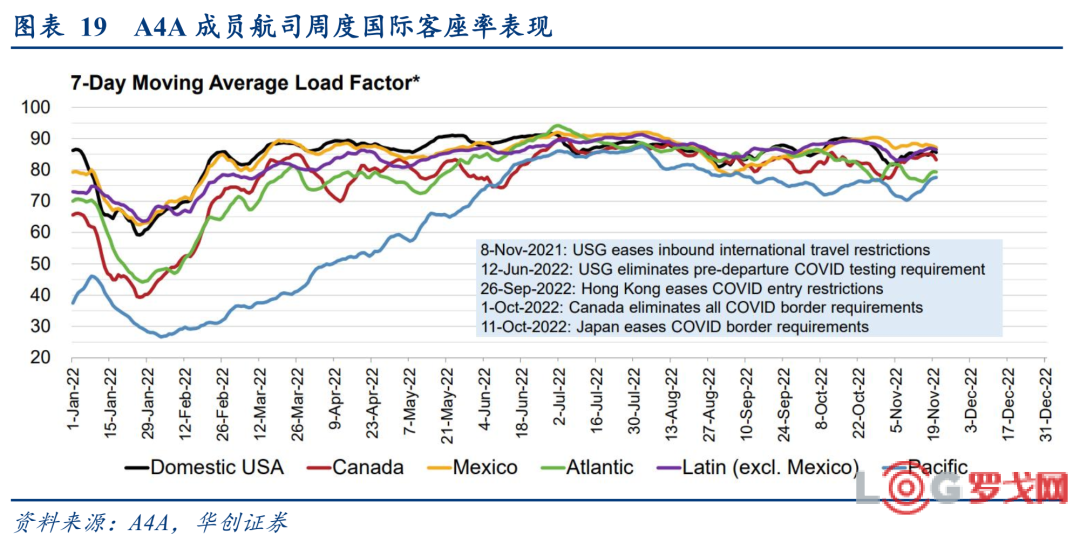

對(duì)應(yīng)客座率整體超過(guò)19年水平:

國(guó)內(nèi)客座率自22年3月起高于19年水平,6月暑運(yùn)一度超過(guò)90%。最新11月國(guó)內(nèi)客座率約85%,超出19年5個(gè)百分點(diǎn)。

國(guó)際客座率自年初開始持續(xù)提升,暑運(yùn)期間整體在90%附近,跨大西洋線接近95%。

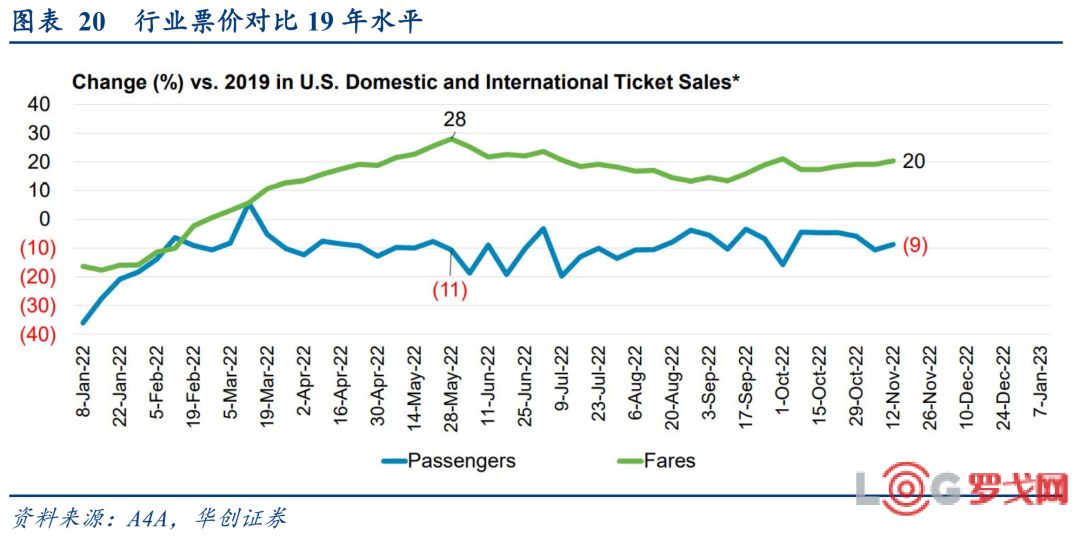

行業(yè)票價(jià):高出19年近2成

受客座率推動(dòng),年初以來(lái),票價(jià)較19年增幅持續(xù)擴(kuò)大,5月達(dá)到峰值,超出19年28%,當(dāng)前行業(yè)票價(jià)超過(guò)19年同期20%。

(二)市場(chǎng)疑慮:為何在限制取消后,需求未明顯超出疫情前水平?

市場(chǎng)對(duì)于美國(guó)市場(chǎng)放開較長(zhǎng)時(shí)間,但需求仍未恢復(fù)至明顯超過(guò)19年同期水平,存在一定的疑慮,我們認(rèn)為可以從兩個(gè)維度分析。

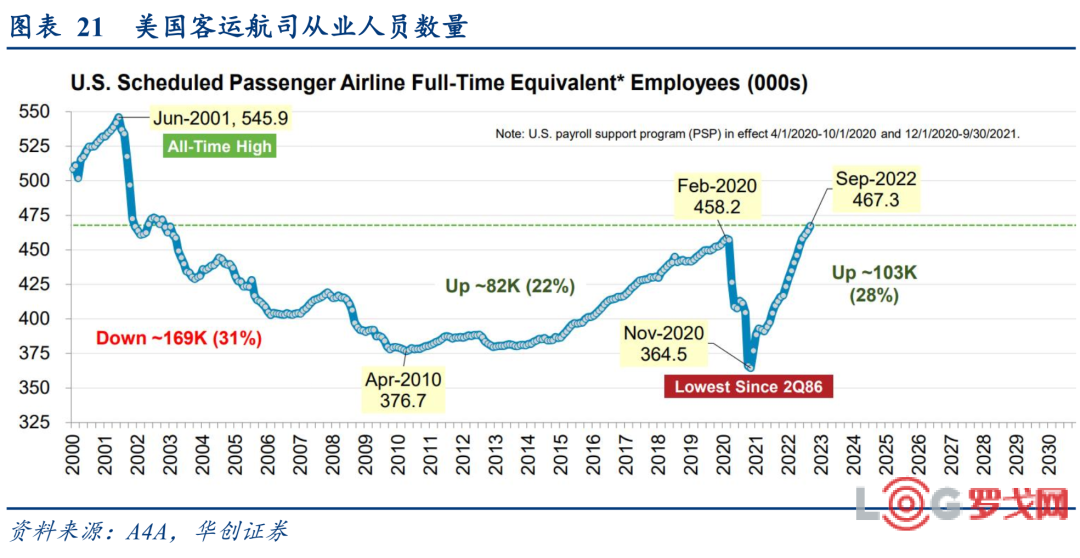

1、供給端:人員缺口/運(yùn)力缺口→保障能力不足→拖累部分需求

2020年2月,美國(guó)民航業(yè)從業(yè)人員共45.82萬(wàn)人,疫情后人員流失嚴(yán)重,到20年11月,行業(yè)人員降至1986年以來(lái)最低點(diǎn),僅36.45萬(wàn)人。

盡管后續(xù)逐步恢復(fù),但從業(yè)人員較之前仍有減少,直到22年9月,才恢復(fù)至20年2月水平。

考慮疫情后干擾因素增多,我們認(rèn)為平均單員工的實(shí)際保障能力較疫情前是有所減弱的。反應(yīng)在結(jié)果中,如前文所述,航班量85%的恢復(fù),慢于旅客量修復(fù)。

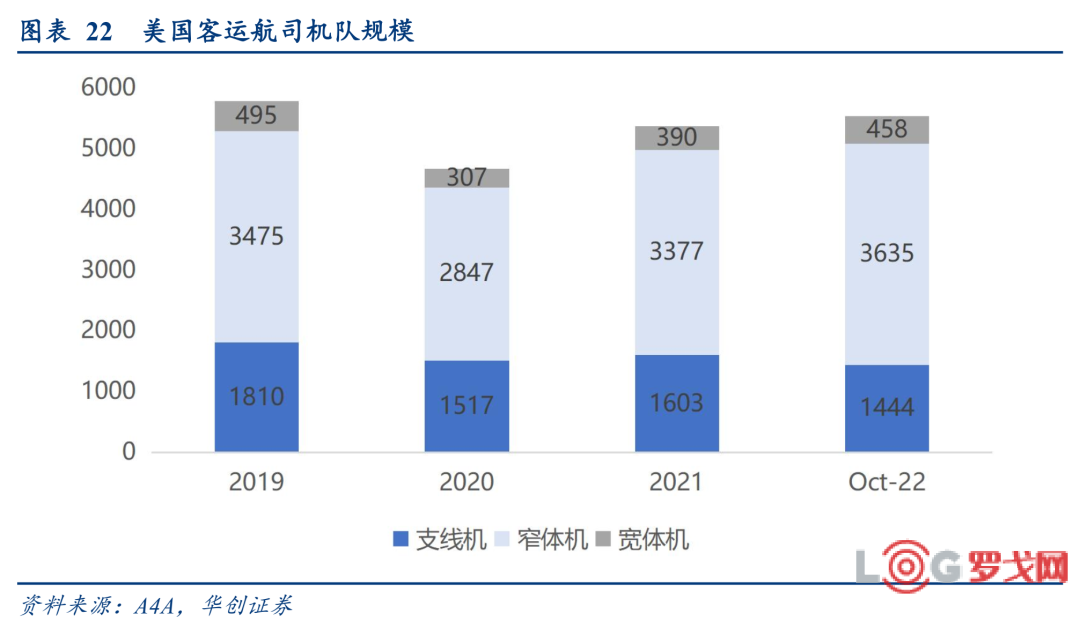

此外,運(yùn)力供給較19年也仍有差距,疫情后美國(guó)民航業(yè)出清了大量的老舊機(jī)型,2020年行業(yè)客運(yùn)機(jī)隊(duì)較19年凈減少1109架,2021年開始新增,截止22年10月,全行業(yè)客運(yùn)機(jī)隊(duì)5537架,仍低于19年末4%。

對(duì)于航空來(lái)說(shuō),存在一定的供給催生需求的屬性。

因此我們認(rèn)為,人員缺口/運(yùn)力缺口→保障能力不足→拖累了部分需求。

2、國(guó)際線方面:仍受亞太區(qū)拖累

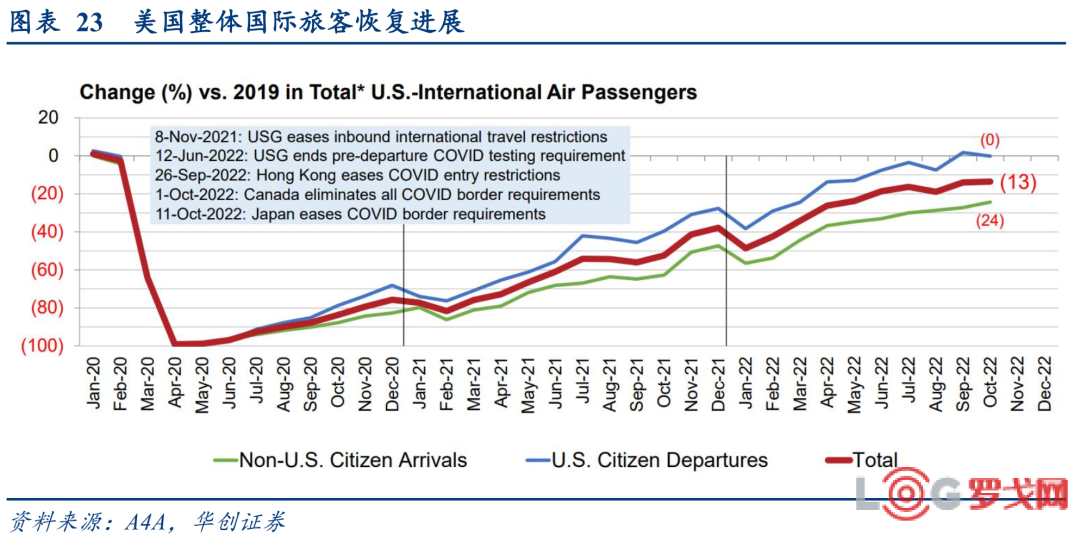

22年10月全美國(guó)際旅客量(含內(nèi)外航司)恢復(fù)至19年87%。其中美國(guó)居民國(guó)際出發(fā)人次已基本持平疫情前,非美國(guó)居民國(guó)際到達(dá)量恢復(fù)為76%。

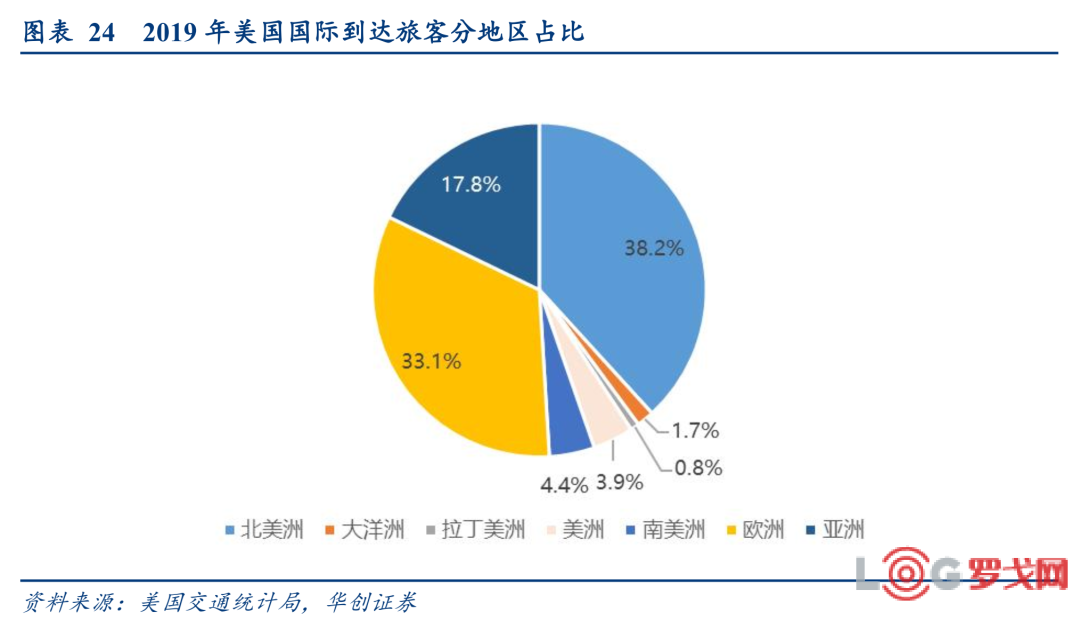

我們拆分2019年美國(guó)國(guó)際到達(dá)旅客分地區(qū)來(lái)源,亞洲區(qū)占比17.8%,而參考前文A4A成員航司,亞太區(qū)旅客量恢復(fù)僅5成。

測(cè)算亞太區(qū)對(duì)國(guó)際整體旅客量的拖累約為8.9個(gè)百分點(diǎn),假設(shè)亞太區(qū)恢復(fù),美國(guó)的國(guó)際旅客量也基本可持平19年水平。

(三)上市航司表現(xiàn):逐季修復(fù),Q2起連續(xù)兩個(gè)季度盈利

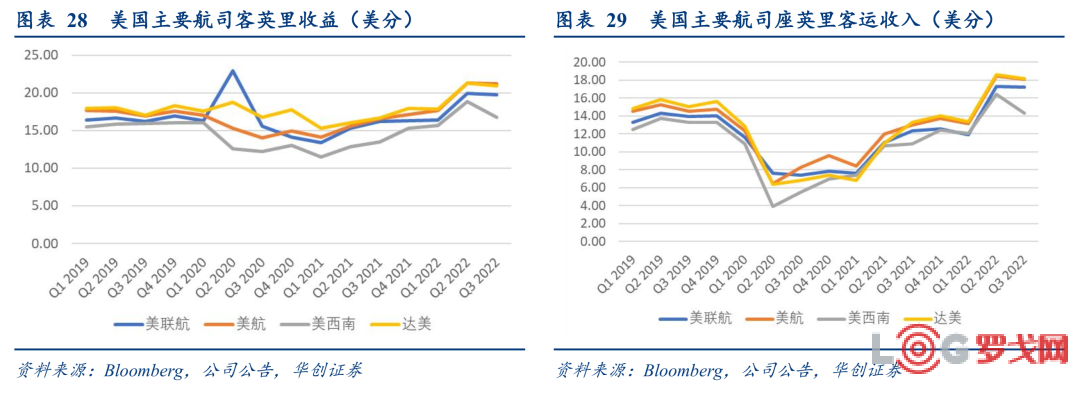

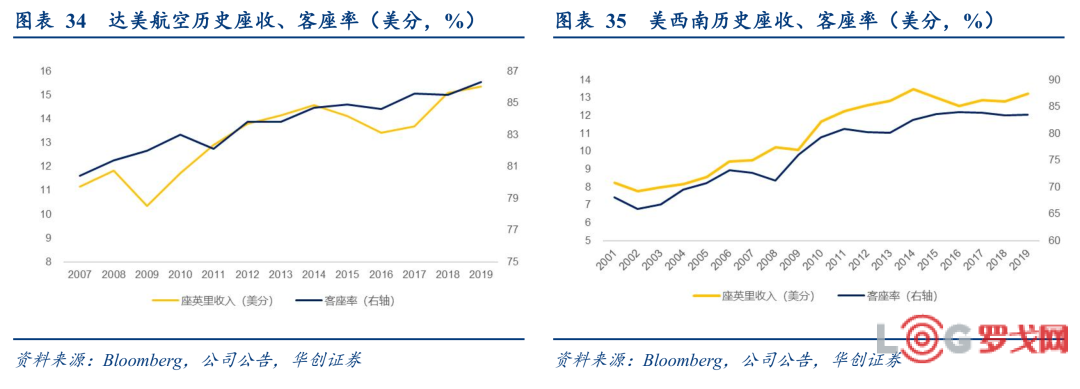

1、航司經(jīng)營(yíng)數(shù)據(jù):逐季恢復(fù),美西南恢復(fù)最快

1)各航司業(yè)務(wù)量逐季修復(fù)

RPM(收入客英里):各航司逐季恢復(fù),其中美西南恢復(fù)程度最高,21Q3已恢復(fù)至19年同期95%,22Q3超過(guò)19年同期2%。

美聯(lián)航、美國(guó)航空22Q3分別恢復(fù)至91%、90%,達(dá)美略低,恢復(fù)至82%。

ASM(可用座英里):美西南同樣恢復(fù)領(lǐng)先,21Q3恢復(fù)至98%,22Q3達(dá)到100%;

22Q3美聯(lián)航、美國(guó)航空分別恢復(fù)至90%、90%,達(dá)美為83%。

2)旺季客座率整體超19年同期

美西南22Q3客座率85.4%,較19年提升1.9pts;

美聯(lián)航22Q3客座率87.3%,超過(guò)19年1.2pts;

美國(guó)航空22Q3客座率85.3%,略低于19年0.3pts;

達(dá)美22Q3客座率87.0%,較19年下降1.0pts。

四大航司整體客座率超過(guò)了19年同期。

3)收益水平:受需求及油價(jià)共同推動(dòng),各航司單位收益已超過(guò)19年

客英里收益:自21Q1后,隨著需求恢復(fù),票價(jià)逐漸提升,22年以來(lái)疊加油價(jià)因素,各航司客英里收入均超19年2成左右。

22Q3:美聯(lián)航、美國(guó)航空、達(dá)美、美西南客英里收益超19年22%、25%、23%、8%(Q2超19%)。

座英里收益:同樣提升明顯。

22Q3美聯(lián)航、美國(guó)航空、達(dá)美、美西南座英里收益超19年23%、25%、21%、5%(Q2超19%)。

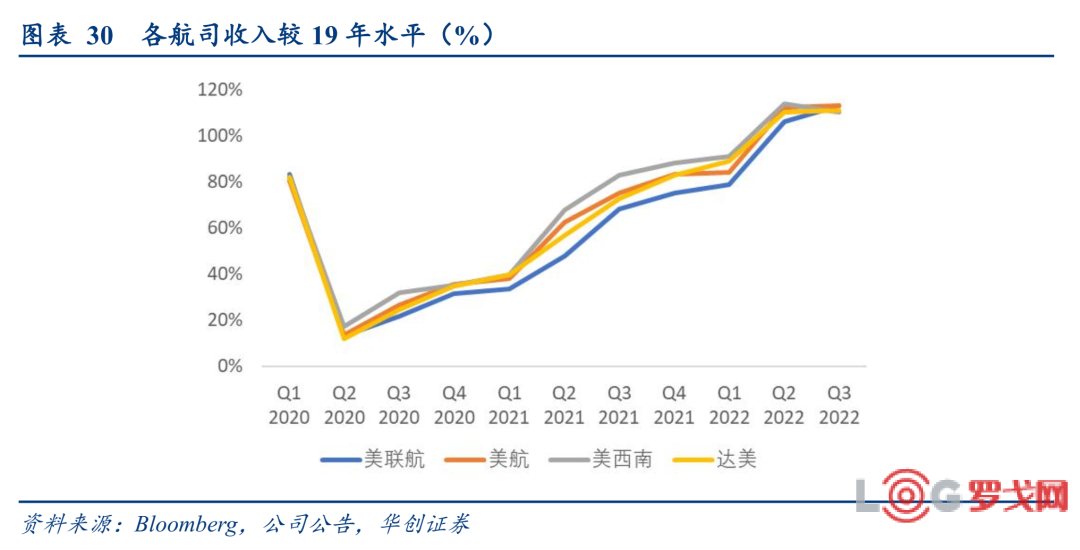

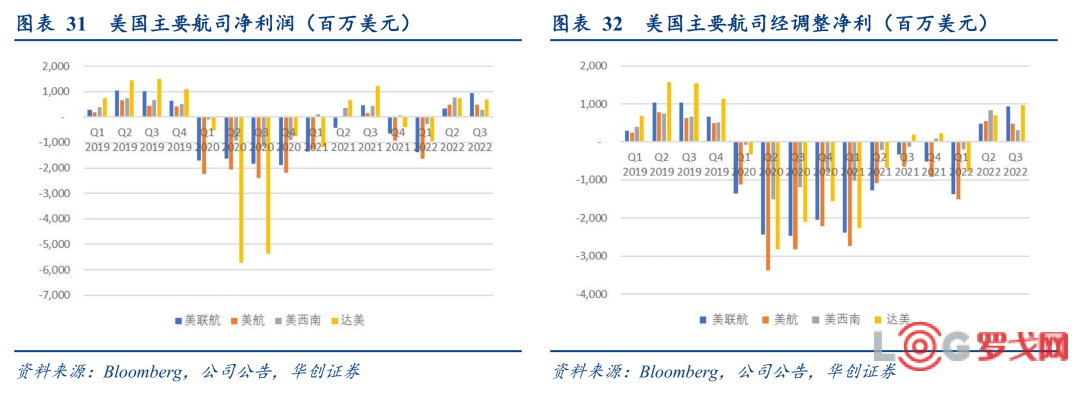

2、財(cái)務(wù)表現(xiàn):22Q2起各航司收入超19年同期,調(diào)整后均實(shí)現(xiàn)盈利

1)票價(jià)推動(dòng),22Q2-Q3收入已超19年同期

22Q2,四家航司合計(jì)旅客周轉(zhuǎn)量恢復(fù)至19年同期88%,而單位客公里收益平均超出19年20%+,推動(dòng)Q2航司收入超19年同期。

22Q2,美聯(lián)航、美國(guó)航空、達(dá)美、美西南單季度收入分別對(duì)應(yīng)19年的106%、112%、114%、110%,Q3進(jìn)一步提升至113%、113%、110%和111%。

2)22Q2起,四航司連續(xù)兩個(gè)季度調(diào)整后均盈利

21Q2達(dá)美、美西南、美國(guó)航空扭虧,Q3四家航企均盈利。(但期間存在大額政府補(bǔ)貼金額)。

我們對(duì)比扣除特殊項(xiàng)目后的經(jīng)調(diào)整凈利,21Q3達(dá)美率先扭虧為盈,21Q4達(dá)美、美西南均盈利。

22Q1,全球新一輪疫情高峰制約出行,再度虧損。

22Q2-Q3,四家航司均實(shí)現(xiàn)經(jīng)調(diào)整后正盈利。

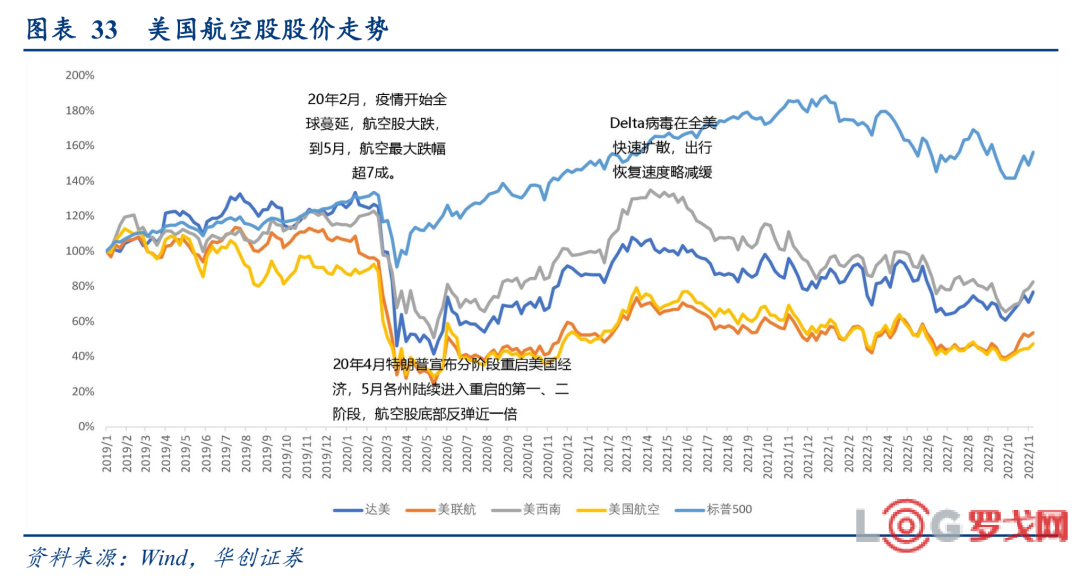

(四)股價(jià)表現(xiàn):重啟階段,預(yù)期推動(dòng)股價(jià)實(shí)現(xiàn)超額收益

1、預(yù)期階段:超額收益明顯

20年2月疫情蔓延,美國(guó)航空股大跌,到當(dāng)年5月最大跌幅超7成。

20年4月特朗普宣布分階段重啟美國(guó)經(jīng)濟(jì),5月各州陸續(xù)進(jìn)入重啟的第一、二階段,開放預(yù)期推動(dòng)航空股底部反彈。此后,多州疫情管控放松,恢復(fù)通道逐步確定,航空股持續(xù)走高。

到21年3月,美國(guó)疫苗接種率超過(guò)20%,單日機(jī)場(chǎng)安檢人數(shù)在3月創(chuàng)疫情后新高,出行及預(yù)訂數(shù)據(jù)回升明顯,行業(yè)預(yù)期Q2有望迎來(lái)需求的快速修復(fù)。以美西南來(lái)看,21年3月客座率達(dá)73.7%,公司方面展望Q2將逐步恢復(fù)運(yùn)力,期待于6月恢復(fù)至2019年同期的9成以上。

業(yè)績(jī)修復(fù)預(yù)期航空股股價(jià)達(dá)疫情后高點(diǎn),而美西南憑借更快的恢復(fù),股價(jià)接近歷史新高,具體來(lái)看:

2020.5—2021.3期間:達(dá)美、美聯(lián)航、美西南、美國(guó)航空漲幅分別為1.6、2.1、1.7、1.8倍,同期標(biāo)普500漲幅70%。

2、業(yè)績(jī)兌現(xiàn)階段:因尚未回到19年水平,股價(jià)弱于市場(chǎng)

21Q2 Delta病毒在美快速擴(kuò)散,美國(guó)國(guó)內(nèi)旅行在5月后維持在8成附近,短期未有明顯提升。股價(jià)開始出現(xiàn)下行。

21年末,航油價(jià)格持續(xù)上漲,22年全年油價(jià)處于高位。此外勞工壓力及通貨膨脹等因素使得航司成本承壓,盡管航司業(yè)績(jī)環(huán)比季度修復(fù),但利潤(rùn)仍未回到疫情前。

最新22Q3,美聯(lián)航、美航、美西南、達(dá)美經(jīng)調(diào)整凈利恢復(fù)至19年同期90%,77%,48%和62%。股價(jià)表現(xiàn)弱于市場(chǎng)。

(五)美國(guó)市場(chǎng)的啟示

我們研究海外市場(chǎng)的表現(xiàn),在于作為行情推演的參考,但客觀上,中美市場(chǎng)既有相似,但同樣存在巨大的差異。

1)從基本面角度看相似之處:

a)美國(guó)市場(chǎng)的需求恢復(fù)有一定的參考意義,即出行限制消除后,積壓的出行需求會(huì)呈現(xiàn)快速提升到一定的高度,而并非緩慢攀升。

我國(guó)在過(guò)去個(gè)別月份也體現(xiàn)了同樣的特征。如前文所述,我國(guó)21年3-5月行業(yè)旅客人數(shù)亦快速恢復(fù)至19年同期的9成以上(國(guó)內(nèi)旅客人數(shù)超過(guò)19年同期,4-5月分別超過(guò)19年同期的8%及5%),而在當(dāng)年的1-2月,旅客人數(shù)僅為19年同期的一半左右。

b)美國(guó)市場(chǎng)看,當(dāng)航司客座率提升后,價(jià)格同樣展現(xiàn)了大幅提升。

2)從基本面角度看不同之處:

其一美國(guó)航空業(yè)在疫情前基本呈現(xiàn)了客座率票價(jià)持續(xù)提升的態(tài)勢(shì),因此2019年對(duì)于美國(guó)航空業(yè)而言是景氣度較高的年份(多家公司股價(jià)處于歷史高位)。而對(duì)于我國(guó)而言,在2018年中-19年接連遭遇中美貿(mào)易摩擦、“油匯雙殺”、供需兩弱的情形下,2019年并非景氣度高企的年份(股價(jià)同樣如此)。

具體來(lái)看,疫情前,美國(guó)主要航司單位收益、客座率整體呈提升趨勢(shì):達(dá)美2019年單位座收較10年提升3成,客座率從83%提至86.3%,美西南座收提升13%,客座率從79.3%提至83.5%。股價(jià)表現(xiàn)上,兩航司也在19年處于歷史高位。

其二美國(guó)航空業(yè)的定價(jià)是充分市場(chǎng)化,而我國(guó)價(jià)格市場(chǎng)化在2018年剛剛起步,尚未有機(jī)遇充分展現(xiàn)價(jià)格彈性。

3)因此在股價(jià)演繹上會(huì)存在差異。單純拿美國(guó)航空股在疫情后的表現(xiàn)來(lái)套用對(duì)國(guó)內(nèi)未來(lái)行情的推演,是不恰當(dāng)?shù)摹5且部梢园l(fā)現(xiàn),美西南是美國(guó)疫后從經(jīng)營(yíng)數(shù)據(jù)到股價(jià)最快恢復(fù)的公司,這個(gè)層面上,與2020年我國(guó)低成本航空龍頭春秋航空的表現(xiàn)則是一致。

(一)餐飲:價(jià)格驅(qū)動(dòng)增長(zhǎng)

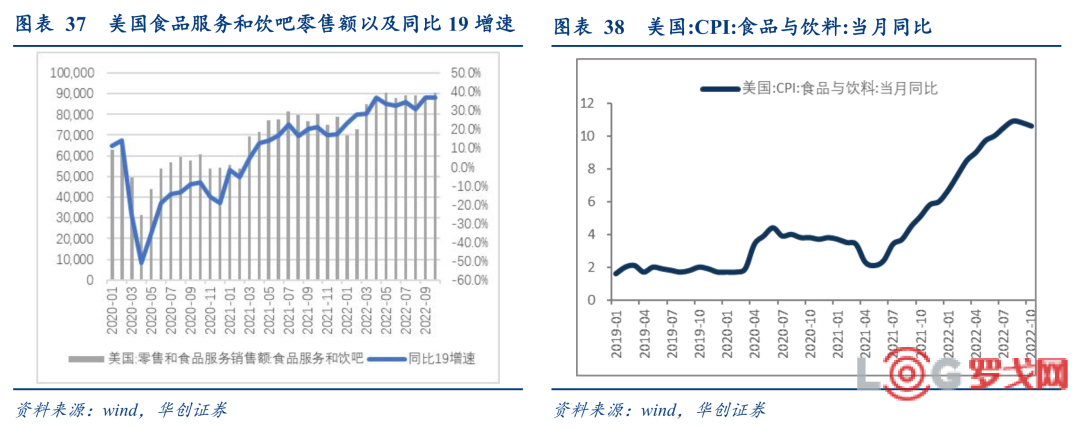

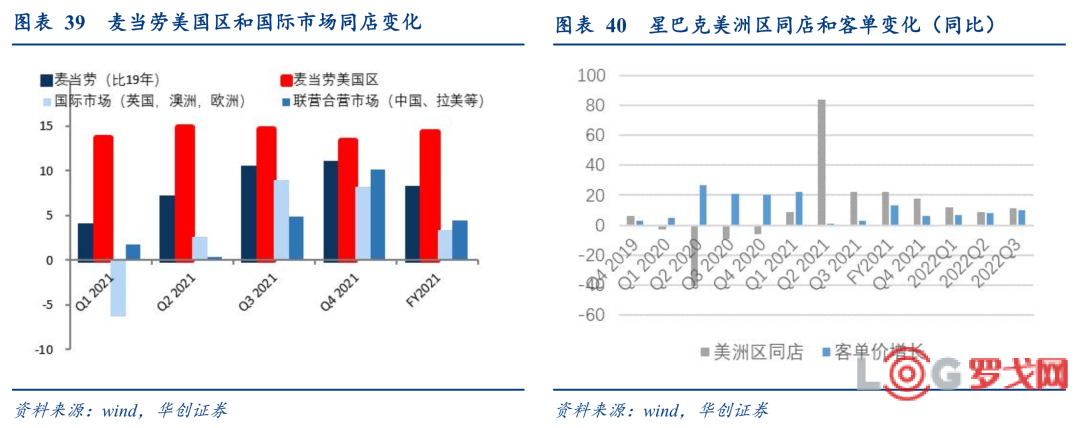

復(fù)盤美國(guó)餐飲行業(yè)以及龍頭上市公司同店數(shù)據(jù),都是從2021年3月份開始至今持續(xù)恢復(fù),同比19年有正增長(zhǎng),21年3月美國(guó)整體零售與食品服務(wù)銷售總額同比19年增長(zhǎng)4.7%,此后同比19年一直維持雙位數(shù)增長(zhǎng),但同時(shí)也伴隨著CPI 的大幅上漲。

2020年疫情爆發(fā)以來(lái),海內(nèi)外餐企同店銷售增速基本為負(fù),僅墨式燒烤2020年Q3-Q4同店走正,但2021年境外餐企如百勝餐飲,麥當(dāng)勞,星巴克,墨式燒烤,SHAKE SHACK同店皆為正增長(zhǎng),客流客單同步修復(fù),排除基數(shù)效應(yīng)(Q2同比最為明顯),Q3至今仍然維持較高增速,趨勢(shì)與酒店一致。

扣除基數(shù)原因,對(duì)比19年同期,以麥當(dāng)勞為例,美國(guó)區(qū)同店同比19年增速自2021年Q1開始走正,國(guó)際市場(chǎng)(澳洲,歐洲等) 2021年Q2開始各區(qū)域同店相比19年轉(zhuǎn)正,且歐美與亞太地區(qū)恢復(fù)差異持續(xù)加大:

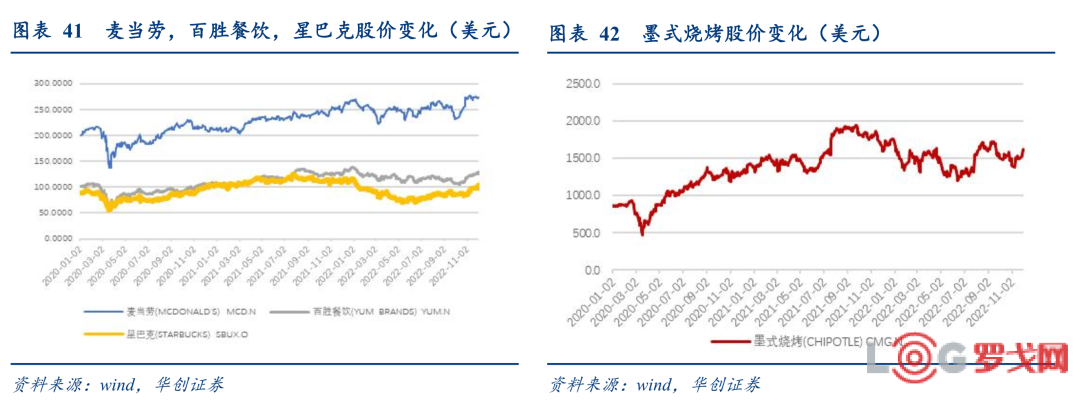

復(fù)盤幾家境外餐企股價(jià),墨式燒烤因?yàn)楸3滞暝鏊佥^高且屢超預(yù)期(疫情期間表現(xiàn)出韌性,疫情后同店仍高增),股價(jià)水平再創(chuàng)新高,其他幾家美股餐企,麥當(dāng)勞,星巴克,百勝餐飲和shake shack 股價(jià)都已恢復(fù)到疫情前水平。

(二)酒旅:量略低于疫前,價(jià)抬升整體銷售額

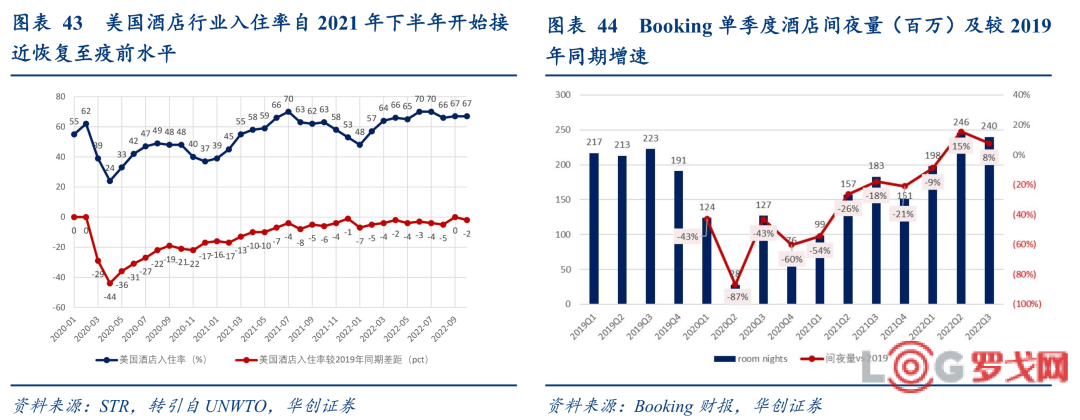

根據(jù)STR,美國(guó)自2020年4月酒店入住率跌至谷底以來(lái)持續(xù)回升,至2021年7月入住率缺口僅差4pct,隨后伴隨疫情等因素在2019年水平線下小幅波動(dòng),于今年8月恢復(fù)至2019年同期水平。以Booking單季度酒店預(yù)訂間夜量看,21Q4開始快速?gòu)?fù)蘇,于22Q2和22Q3分別較2019年同期增長(zhǎng)15%和8%。根據(jù)Booking預(yù)計(jì),10月份銷售額約較2019年同期增長(zhǎng)30%,其中美國(guó)增長(zhǎng)35%,歐洲和亞洲高個(gè)位數(shù)增長(zhǎng),全球各區(qū)都將超2019年水平;預(yù)計(jì)10月間夜量較2019年同期增長(zhǎng)12%,較9月環(huán)比改善2pct,主要系亞洲地區(qū)持續(xù)復(fù)蘇以及歐洲略有改善,ADR則維持三季度水平。

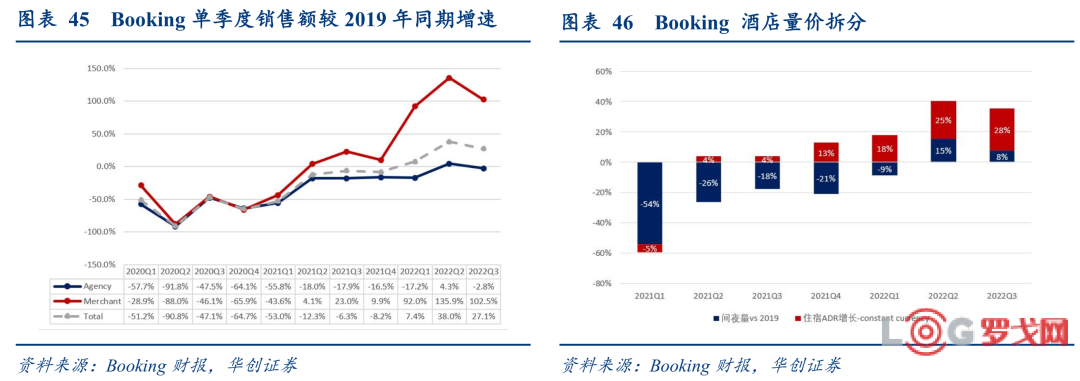

受通脹影響,Booking銷售額大幅超疫前水平,22Q2和22Q3分別超38%和27%,其中住宿業(yè)務(wù)自21Q4開始,價(jià)格貢獻(xiàn)均為兩位數(shù)且呈持續(xù)攀升態(tài)勢(shì),從13%增長(zhǎng)至28%。

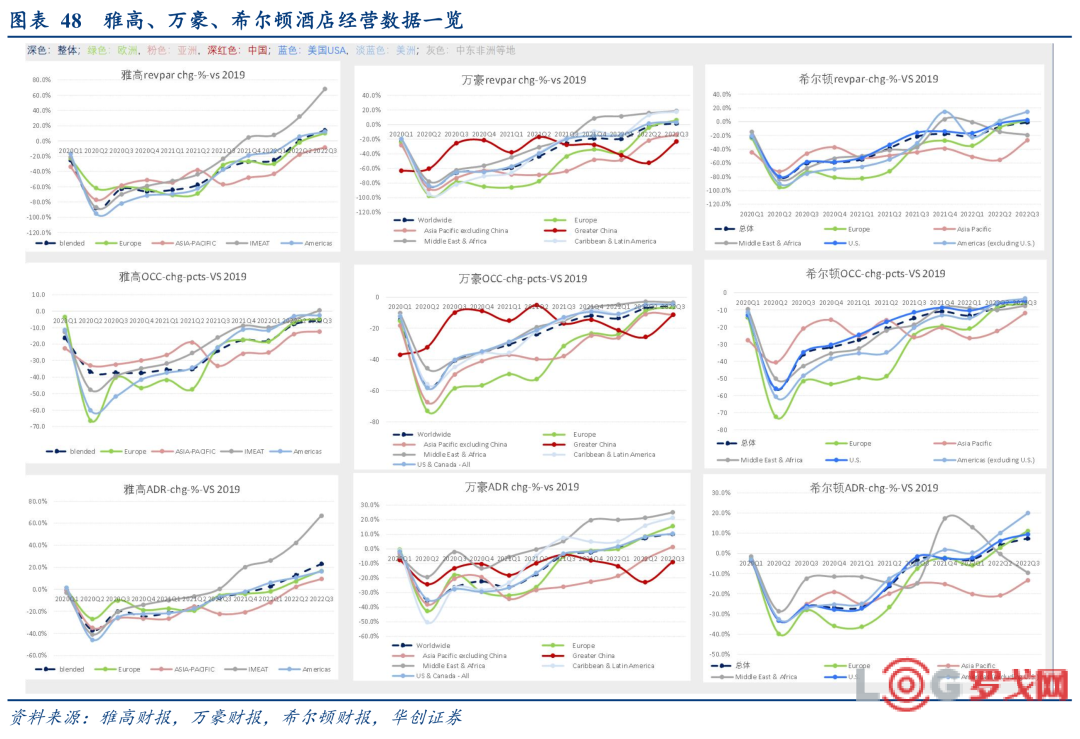

酒店集團(tuán)收入基本回到疫情前水平,萬(wàn)豪、希爾頓利潤(rùn)大幅超疫前。22Q3雅高、萬(wàn)豪、希爾頓單季度收入分別超19年同期9.5%、0.6%、-1.1%,萬(wàn)豪和希爾頓利潤(rùn)則分別較2019年同期增長(zhǎng)62.8%和20.5%。雅高今年上半年利潤(rùn)處相對(duì)低位。

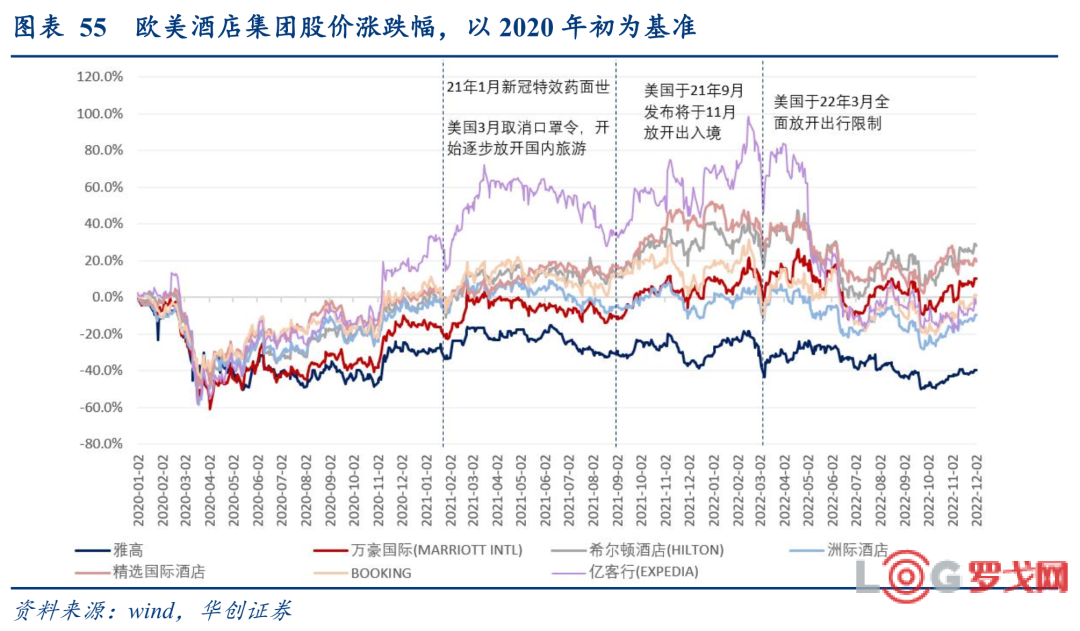

預(yù)期階段超額收益明顯,業(yè)績(jī)兌現(xiàn)階段回落,其后回歸基本面:

1)歐美基本面緩慢修復(fù):酒旅公司股價(jià)自2020年4月觸底反彈;

2)美國(guó)國(guó)內(nèi)放開預(yù)期:2021年1月在新冠特效藥面世后股價(jià)短期內(nèi)快速修復(fù),大部分酒旅公司股價(jià)在2021年上半年回到2019年底水平,在2021年9月前處于震蕩橫盤狀態(tài);

3)歐美出入境放開預(yù)期:2021年9月美國(guó)宣布將于11月放開出入境,股價(jià)開啟新一輪上漲;但2021年底伴隨omicron疫情影響,股價(jià)重新回落;

4)歐美全面放松,亞太陸續(xù)放松:2022年3月美國(guó)全面放開出行限制,同時(shí)亞太地區(qū)多國(guó)陸續(xù)放松本土管控以及放開出入境限制,股價(jià)在3月至5月期間略有上行。

5)業(yè)績(jī)驗(yàn)證階段:5月后境外出行相對(duì)穩(wěn)定,通貨膨脹持續(xù)高位,入住率絕對(duì)量尚未出現(xiàn)超疫前水平,整體出行預(yù)期下滑,股價(jià)回落至2019年附近;其后股價(jià)回歸基本面。

(一)行業(yè)層面·交運(yùn)&酒旅餐:國(guó)內(nèi)整體恢復(fù)快于國(guó)際,出入境影響整體復(fù)蘇

1、日本:10月出入境放開明顯拉動(dòng)消費(fèi)上行

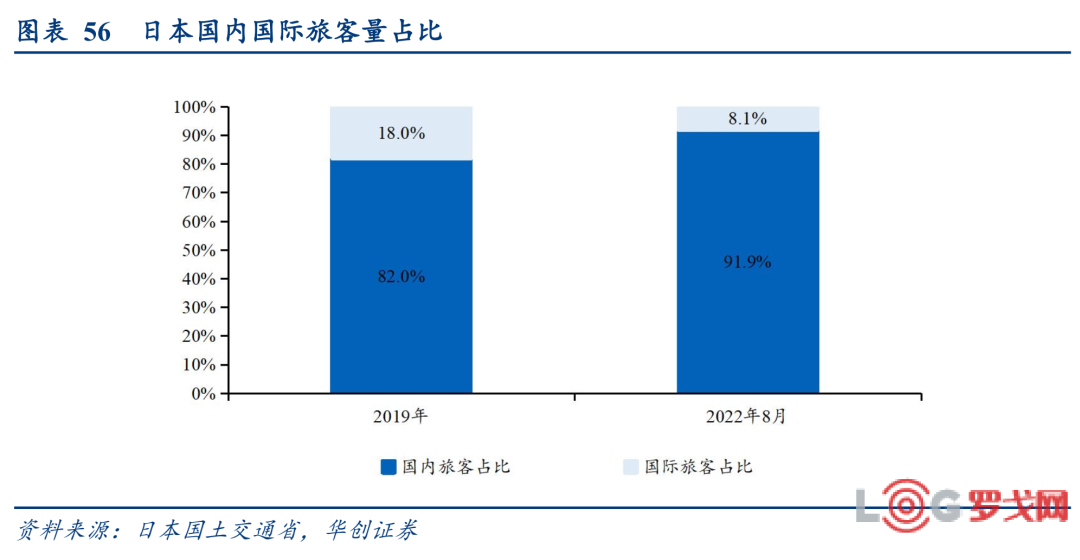

1)航空:9月國(guó)內(nèi)旅客量恢復(fù)至8成,國(guó)際旅客量恢復(fù)至35%

疫情前,日本民航旅客量中,國(guó)內(nèi)線占8成,國(guó)際占比近2成。當(dāng)前國(guó)際線恢復(fù)不及國(guó)內(nèi),國(guó)際線占比8%,國(guó)內(nèi)線旅客量92%。

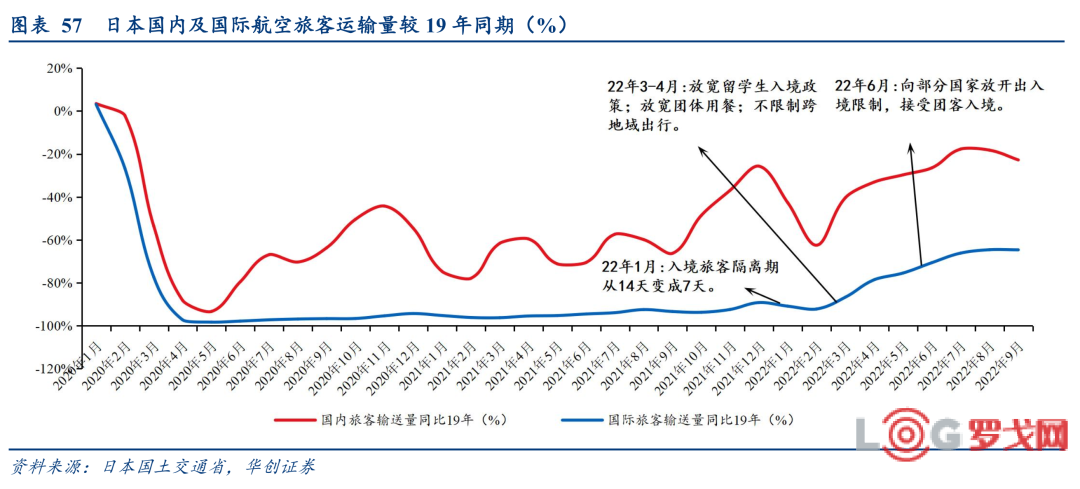

疫情后至21年Q3,日本整體民航出行恢復(fù)程度較低,其中國(guó)內(nèi)不足4成,國(guó)際不足5%,到21Q4國(guó)內(nèi)需求逐步修復(fù),而后又受Omicron影響,22年初需求再度下滑。

22年1月起,日本逐步放開入境隔離限制,接種疫苗的入境者隔離期由14天下調(diào)至7天;

4月日本放寬團(tuán)體用餐,不再限制跨地域出行,國(guó)內(nèi)航空旅客量逐步恢復(fù)。

6月向部分國(guó)家放開出入境限制,恢復(fù)接收外國(guó)游客,僅接受團(tuán)客,有單日人數(shù)限制;

10月進(jìn)一步放寬入境限制,取消單日入境人數(shù)上限,允許個(gè)人自由行,并恢復(fù)68個(gè)國(guó)家和地區(qū)的短期停留免簽證措施。

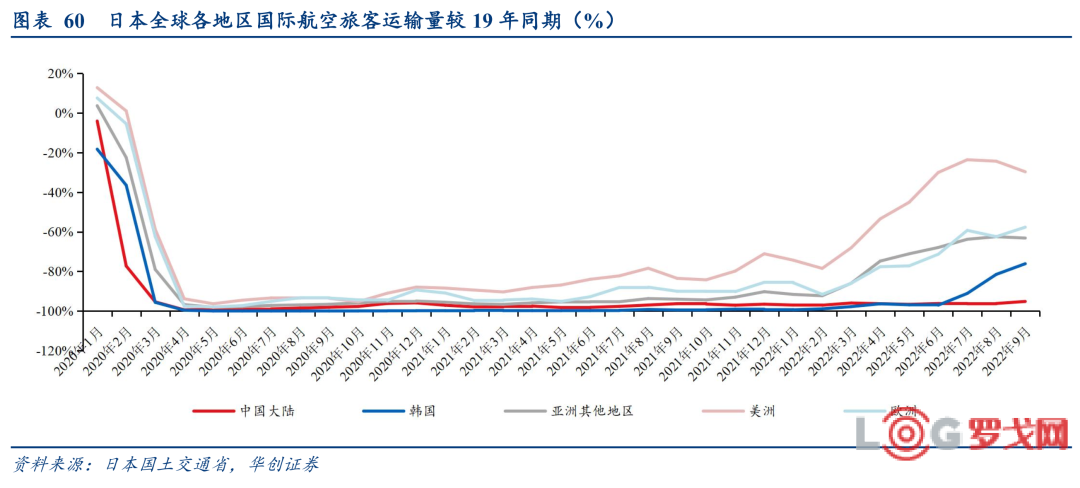

觀察航空旅客量恢復(fù)節(jié)奏:國(guó)內(nèi)快于國(guó)際;國(guó)際方面美洲區(qū)恢復(fù)程度最高。

2022年9月,日本國(guó)內(nèi)定期航班共完成旅客運(yùn)輸量715.9萬(wàn)人次,同比增長(zhǎng)129%,相比2019年同期下滑22.8%;

國(guó)際航班共完成旅客運(yùn)輸量66.2萬(wàn)人次,同比增長(zhǎng)434%,相比2019年同期下滑64.6%。

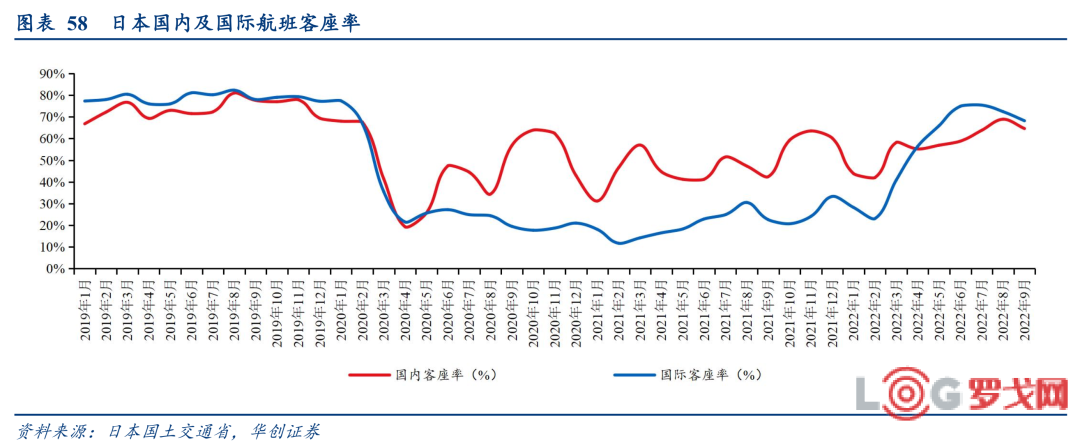

國(guó)內(nèi)客座率64.6%,同比增加22.2pts,相比2019年同期下降13.0 pts;國(guó)際客座率68.2%,同比增加45.6 pts,相比2019年同期下降9.8 pts。

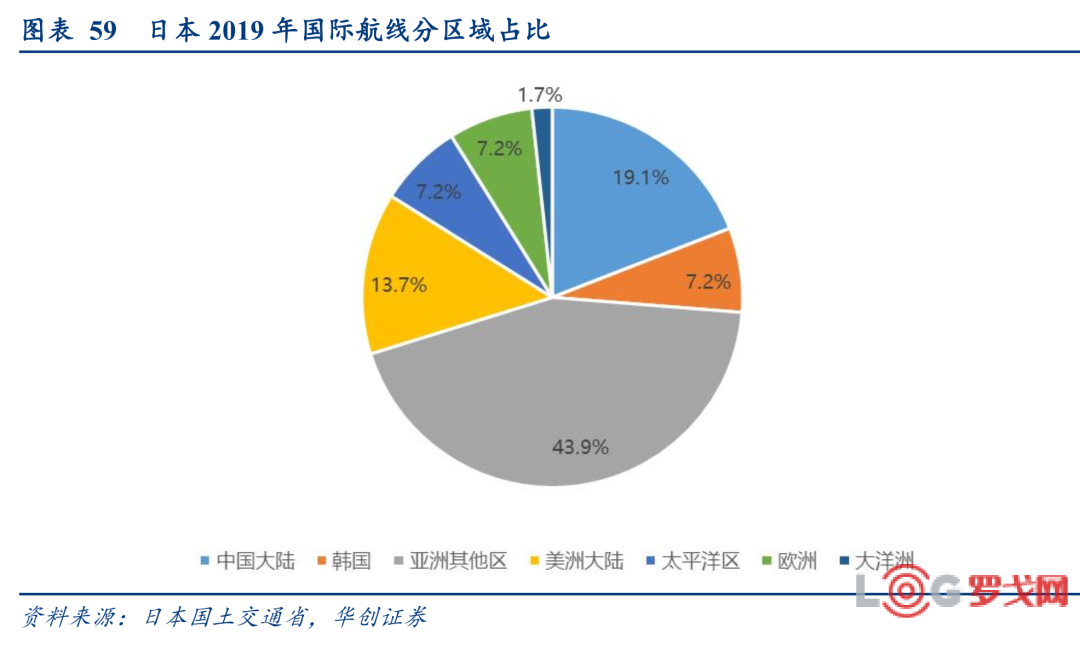

日本-中國(guó)內(nèi)地地區(qū)恢復(fù)程度最低

國(guó)際分區(qū)域看,9月,日本-中國(guó)內(nèi)地旅客量較19年同期下降95.2%,恢復(fù)節(jié)奏較慢,而2019年全年中國(guó)內(nèi)地旅客占比國(guó)際旅客運(yùn)輸量的19.1%,中國(guó)旅客的大幅下滑一定程度上影響了日本國(guó)際航班的恢復(fù)進(jìn)程。

日本-韓國(guó)方面,5月恢復(fù)仍不到3%,而6月,韓國(guó)完全解除了隔離限制,同時(shí)日本允許接受外國(guó)游客后,韓國(guó)往返旅客量從3%提升至9月的23.9%。

9月,美洲、歐洲、亞洲(除中韓外)旅客運(yùn)輸量分別恢復(fù)至19年同期的70.3%、42.3%、36.8%。

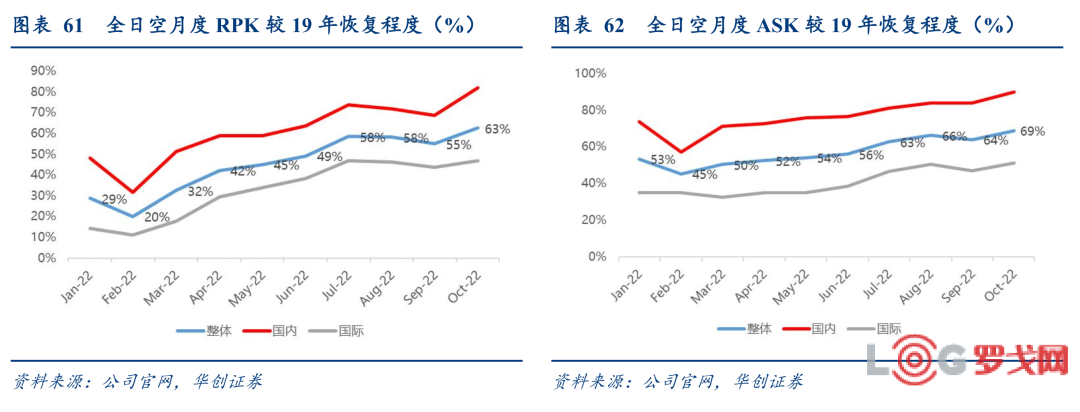

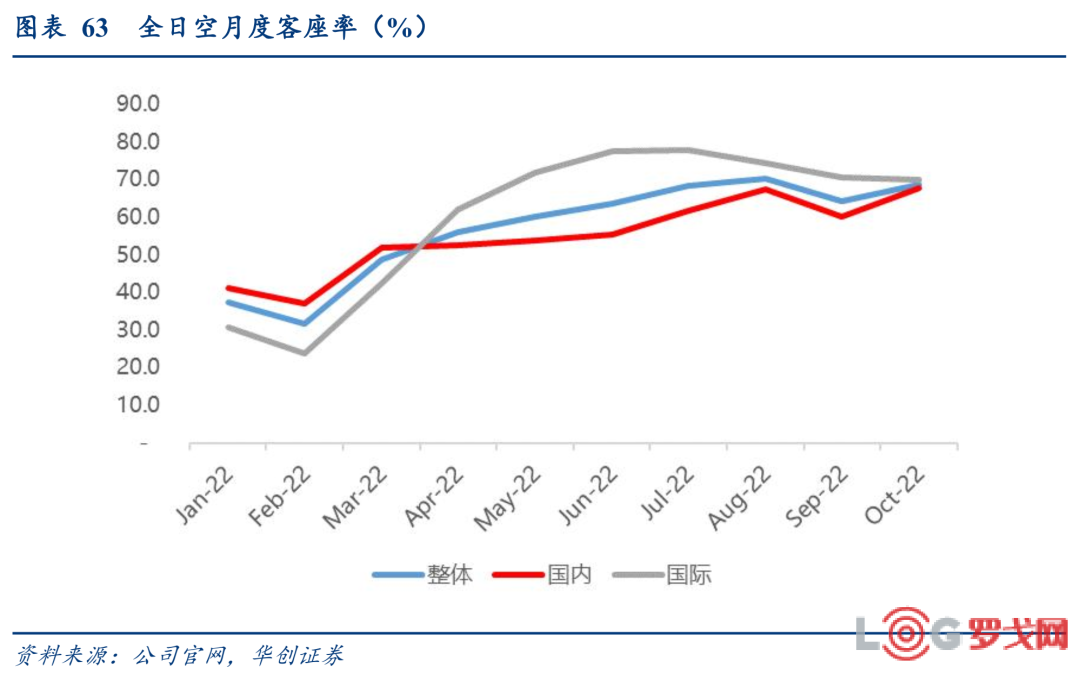

全日空:10月國(guó)際業(yè)務(wù)恢復(fù)5成

觀察全日空月度數(shù)據(jù):整體呈現(xiàn)逐月修復(fù)趨勢(shì),年初至今RPK修復(fù)速度快于ASK,帶來(lái)客座率的明顯抬升。

國(guó)內(nèi):RPK恢復(fù)從年初的48%提升至10約的82%,ASK從年初74%提至90%;客座率從41%提至67.7%;

國(guó)際:RPK恢復(fù)從年初的14%提升至10約的47%,ASK從年初35%提至51%;客座率從30.7%提至70%;

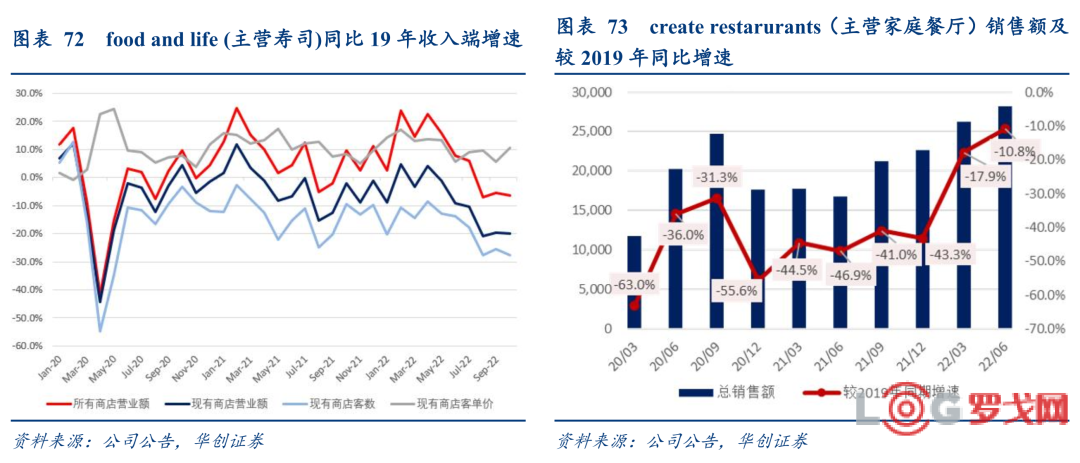

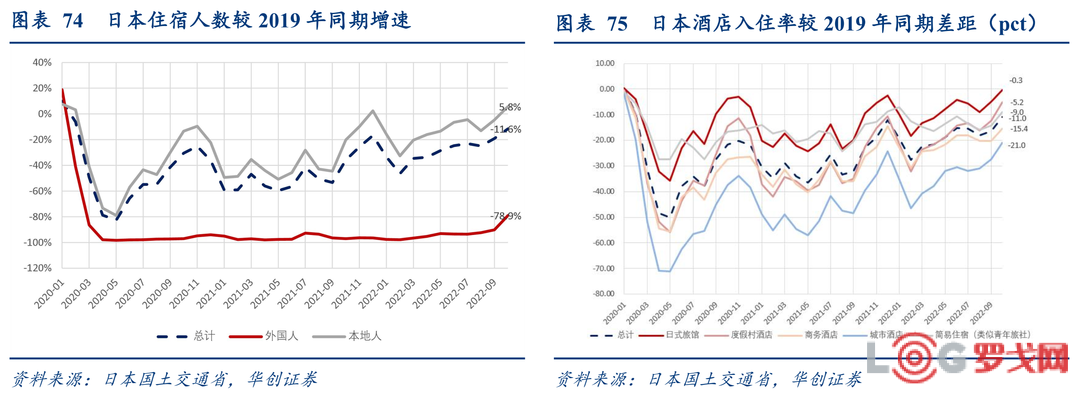

2)酒旅餐:本地需求為主,出入境放開后快速反彈

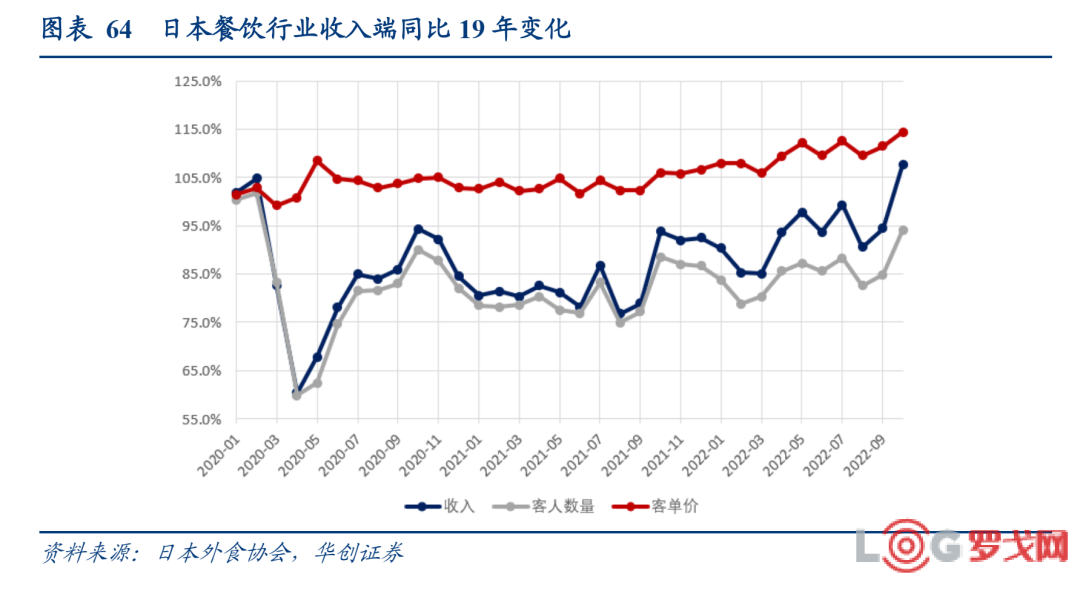

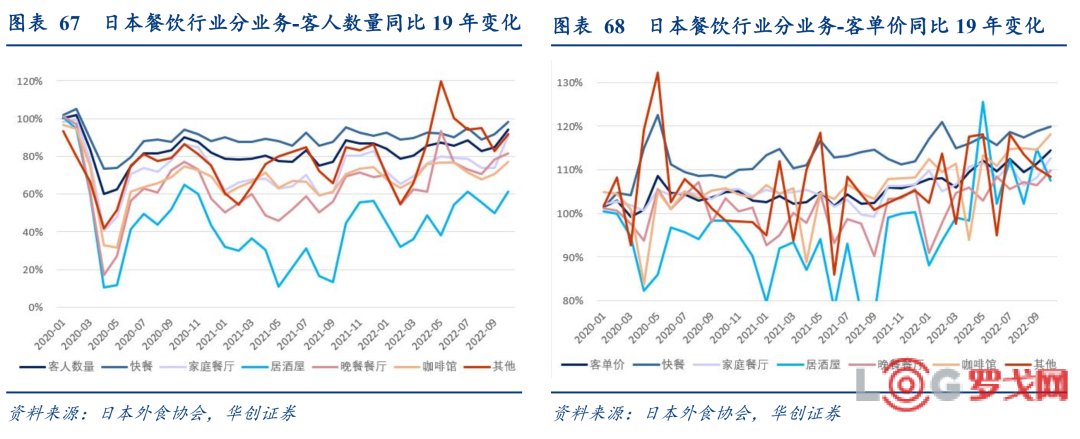

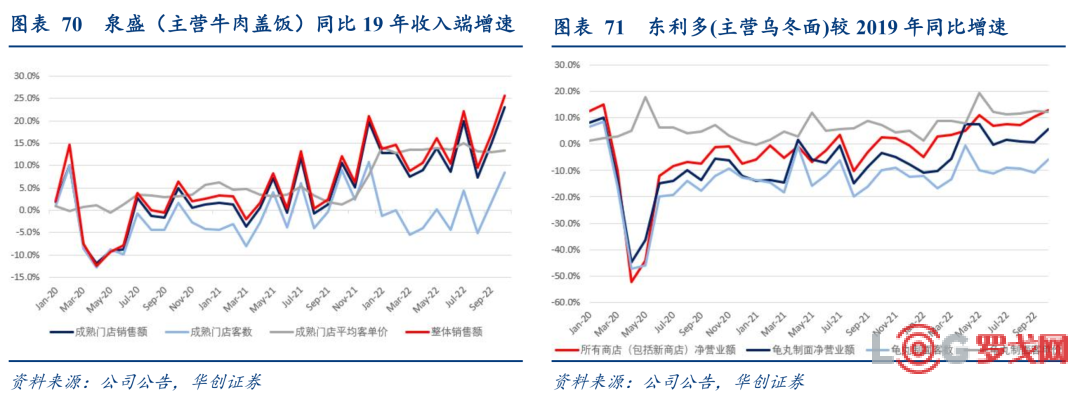

對(duì)比亞太,我們認(rèn)為,日本餐飲復(fù)蘇或更有代表性,復(fù)盤后疫情時(shí)代的日本外食變化,客流下降,客單增長(zhǎng),快餐業(yè)態(tài)恢復(fù)較好。2021年日本餐飲行業(yè)整體銷售額未達(dá)到20年同期水平,只有快餐行業(yè)同比20年有正增長(zhǎng),茶/咖啡店業(yè)態(tài)基本與20年持平,其余業(yè)態(tài)同比20年均為負(fù)增長(zhǎng),夜間業(yè)態(tài)(酒吧、居酒屋)因?yàn)閳?chǎng)景缺失,下降最多,其次為家庭餐廳(老人、孩子外出就餐減少),趨勢(shì)上與中國(guó)相似。店鋪數(shù)量方面,幾乎所有類型餐飲店均有所下降,供給收縮;客流量方面,僅快餐部分品類有所上升;客單價(jià)方面,外食整體呈上升趨勢(shì),其中大部分由快餐客單價(jià)上漲所致。

若同比19年,20年3月至今僅今年10月份整體餐飲收入額同比19有正增長(zhǎng)。細(xì)分品類中快餐因涵蓋外帶和外賣屬性修復(fù)最快,21年9月開始收入端同比19持續(xù)回正;居酒屋因消費(fèi)場(chǎng)景受限修復(fù)最慢,當(dāng)前僅恢復(fù)到19年6成左右,其他業(yè)態(tài)(家庭餐廳,晚餐餐廳,咖啡館)恢復(fù)到8成左右。疊加日本輸入性通脹影響,日本整體客單恢復(fù)好于客流量,基本所有品類客單價(jià)同比19年都有正增長(zhǎng)。

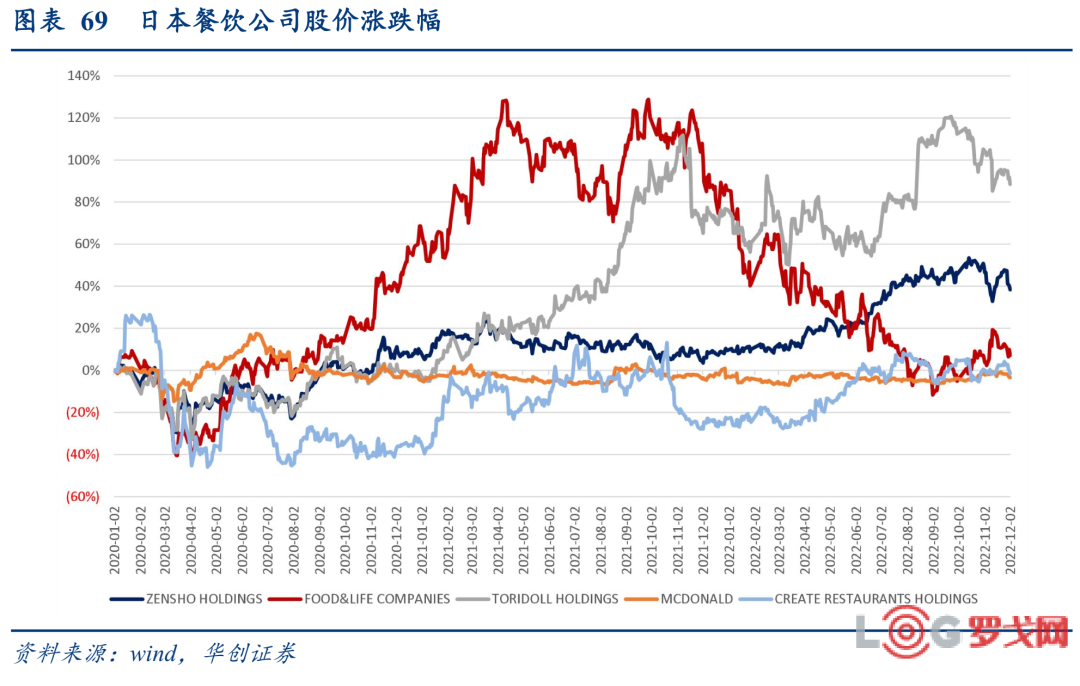

從上市公司股價(jià)表現(xiàn)來(lái)看,在防疫措施放松后部分公司業(yè)績(jī)回暖帶動(dòng)股價(jià)抬升,其中快餐類公司受益于“用餐人數(shù)限制政策”,股價(jià)在疫情期間上漲明顯,后期伴隨CPI上漲以及同店增速下滑股價(jià)有所回落。餐廳類為主的公司,股價(jià)在放開后伴隨基本面回暖而上漲。

日本酒旅:度假酒店優(yōu)于商務(wù)和城市酒店

日本早在2020年下半年“Go To Travel”旅游計(jì)劃,但在20年12月疫情擱置。21年開始主要以各地方都道府縣實(shí)施“縣民打折旅游”,主要內(nèi)容包括補(bǔ)助不超過(guò)5000日元或8000日元的住宿費(fèi)(各地標(biāo)準(zhǔn)不同),如包括公共交通移動(dòng)的旅游套餐最多給予套餐價(jià)格40%的折扣,自駕游享受住宿費(fèi)40%的等等。從2022年10月11日起,日本推出新的旅游折扣計(jì)劃鼓勵(lì)民眾出行:住宿預(yù)訂每人每天最高5000日元的補(bǔ)貼;包括公共交通工具的套餐旅游最高8000日元的補(bǔ)貼;預(yù)訂工作日旅行的人可獲得每人每天最高3000日元的優(yōu)惠券,周末則減至1000日元(可在禮品商店和餐廳使用)。為了獲得資格,旅行者必須提供至少3次COVID-19疫苗接種證明,或者在預(yù)定旅行的三天內(nèi)提供PCR測(cè)試的陰性結(jié)果。

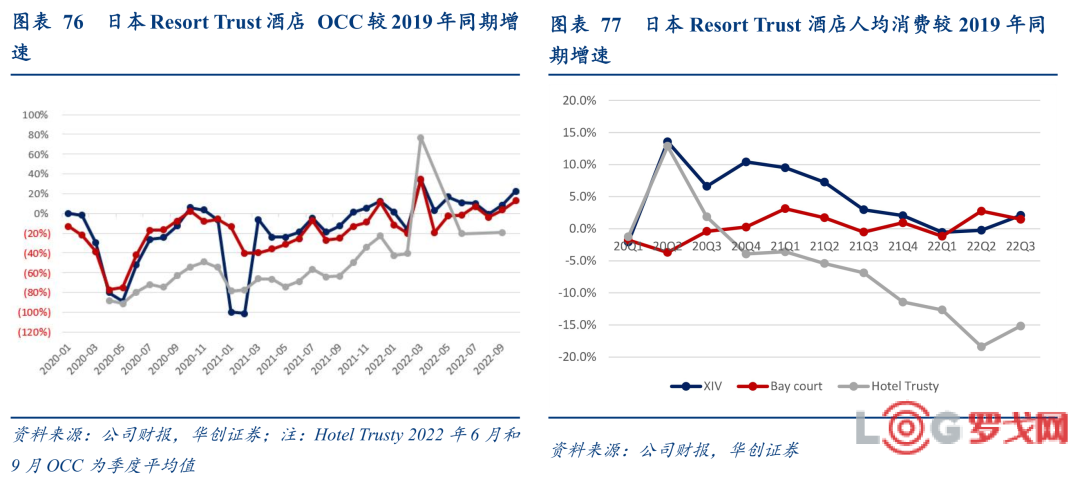

根據(jù)日本國(guó)土交通省數(shù)據(jù),住宿人數(shù)在2022年2月日本經(jīng)omicron沖擊下處于相對(duì)低位,在政府的出行補(bǔ)助和鼓勵(lì)下,住宿業(yè)開始回暖,8月雖有疫情擾動(dòng),但對(duì)住宿的影響較小,10月日本出入境放開,本地住宿人數(shù)超疫前5.8%,帶動(dòng)酒店入住率回暖。因10月入境旅客僅恢復(fù)至2成左右,10月日本酒店入住率較疫前仍有11pct的缺口(較9月+5.5pct),其中本地需求為主的日式旅館和度假村酒店韌性較強(qiáng),城市酒店因疫前承載較多的入境旅客住宿需求,恢復(fù)相對(duì)較慢,但10月入住率環(huán)比改善明顯,較9月+6.5pct。

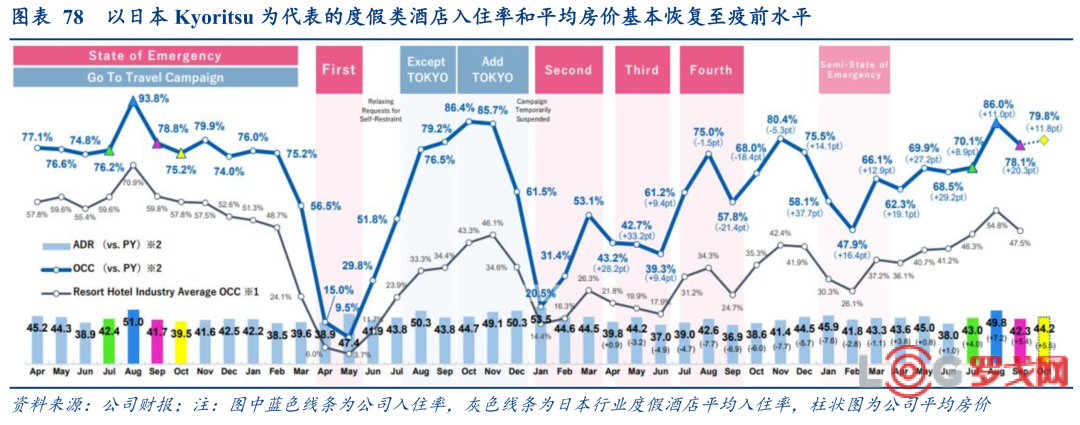

出入境受限下,日本本地度假村酒店韌性較強(qiáng)。以Resort Trust旗下XIV和Baycourt為代表的會(huì)員制度假村酒店入住率缺口相對(duì)較小,2022年多月入住率超2019年水平,且人均消費(fèi)自2020年起大多超19年水平。同為公司旗下的Hotel Trusty則主要以城市酒店等類型為主,恢復(fù)相對(duì)較慢。

同樣,日本Kyoritsu旗下涵蓋較多的溫泉度假酒店設(shè)施,入住率恢復(fù)程度快于行業(yè)度假酒店,且平均房?jī)r(jià)基本恢復(fù)至疫前水平。

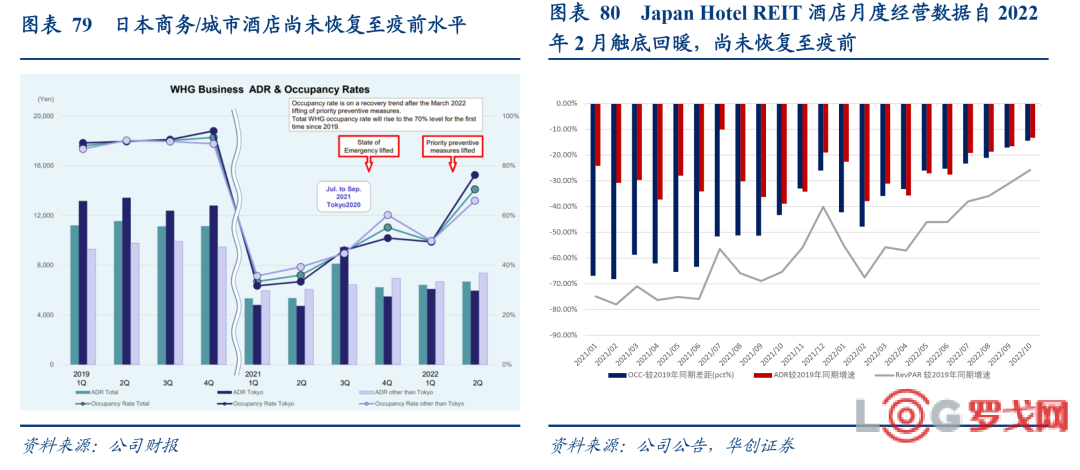

日本商務(wù)酒店和城市酒店(定位高端)相對(duì)承壓。因日本疫情后部分公司保留了居家辦公的習(xí)慣,同時(shí)受制于國(guó)際間商務(wù)和旅行的缺失、都市人口流動(dòng)的限制,商務(wù)酒店和城市酒店入住率相對(duì)承壓,10月OCC較2019年同期分別-15.4、-21.0pct,平均房?jī)r(jià)遵循酒店周期規(guī)律也并未恢復(fù)至疫前,根據(jù)WHG和Japan Hotel REIT小樣本數(shù)據(jù)推測(cè),ADR自2022年2月低位開始持續(xù)回升,10月約恢復(fù)至疫前的7~8成。

2、韓國(guó):?jiǎn)?dòng)復(fù)蘇通道

1)航空:10月國(guó)內(nèi)民航旅客超19年同期,國(guó)際航空恢復(fù)至4成

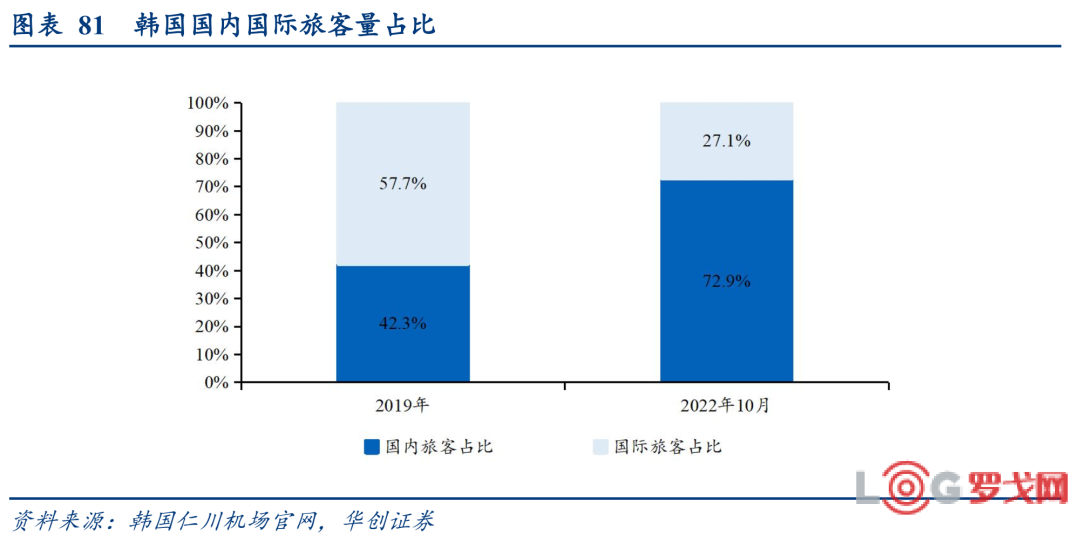

疫情前,韓國(guó)民航旅客量中,國(guó)內(nèi)線占42%,國(guó)際占比58%。當(dāng)前國(guó)際線占比27%,國(guó)內(nèi)線旅客量73%。

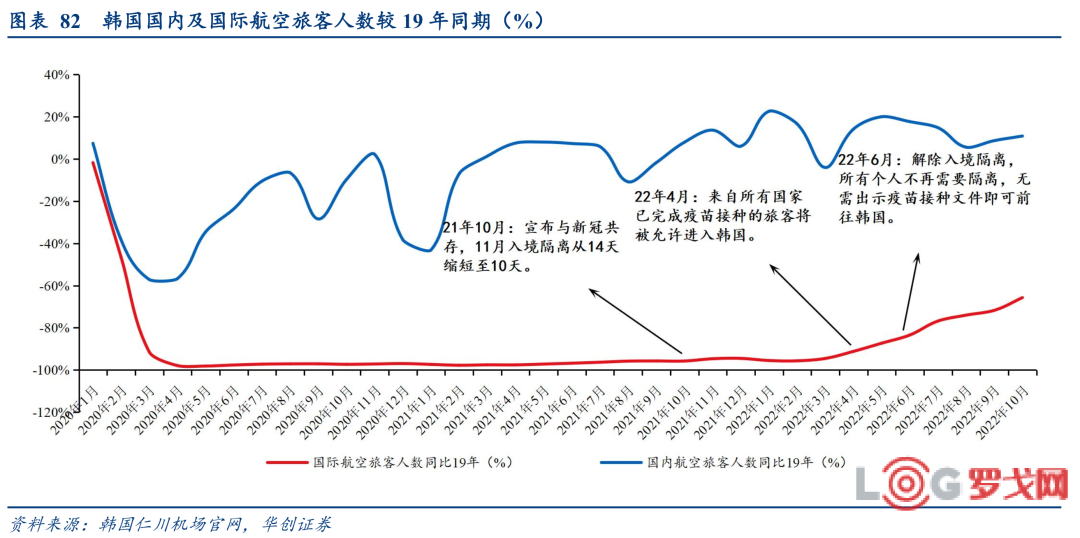

韓國(guó)于21年10月宣布“與新冠共存”的防疫政策,彼時(shí)韓國(guó)國(guó)內(nèi)航空旅客量已經(jīng)恢復(fù)至19年同期的9成以上,但國(guó)際航空旅客量較19年同期下降95.8%。

在政策逐步放寬的催化下,韓國(guó)國(guó)際航空開始恢復(fù)。22年4月,韓國(guó)放開入境限制,所有完成疫苗接種的旅客均可以進(jìn)入韓國(guó)免除隔離,國(guó)際航空旅客量逐步回升,6月,韓國(guó)全面解禁,未接種疫苗的入境者也無(wú)需隔離。國(guó)際旅客加速恢復(fù)。

截止22年10月,韓國(guó)國(guó)際航空已恢復(fù)至19年同期的4成左右,國(guó)內(nèi)航空較19年同期增長(zhǎng)10.9%。

2022年10月,韓國(guó)國(guó)內(nèi)航班共完成旅客運(yùn)輸量680.8萬(wàn)人次,同比增長(zhǎng)2.7%,相比2019年同期增長(zhǎng)10.9%;國(guó)際航班共完成旅客運(yùn)輸量253.6萬(wàn)人次,同比增長(zhǎng)709.9%,相比2019年同期下滑65.7%。

截止22年10月,韓國(guó)-中國(guó)內(nèi)地旅客量較19年同期下降96.4%,恢復(fù)節(jié)奏較慢,而2019年全年中國(guó)內(nèi)地旅客占比韓國(guó)國(guó)際旅客總數(shù)的19.2%,中國(guó)旅客的大幅下滑拖累了韓國(guó)國(guó)際航班的恢復(fù)進(jìn)程;

而其他區(qū)域旅客在今年4月和6月政策持續(xù)放松后,明顯恢復(fù)。10月,美洲、歐洲、東南亞旅客運(yùn)輸量分別恢復(fù)至19年同期的77.4%、47.4%、52.6%;而在3月,上述比例分別為28.6%、11.0%和7.6%。

此外,日本在6月逐步解除限制后,日本旅客明顯回升,6月韓國(guó)-日本國(guó)際旅客僅恢復(fù)至19年的5.2%,10月已恢復(fù)至43.5%,節(jié)奏較快。

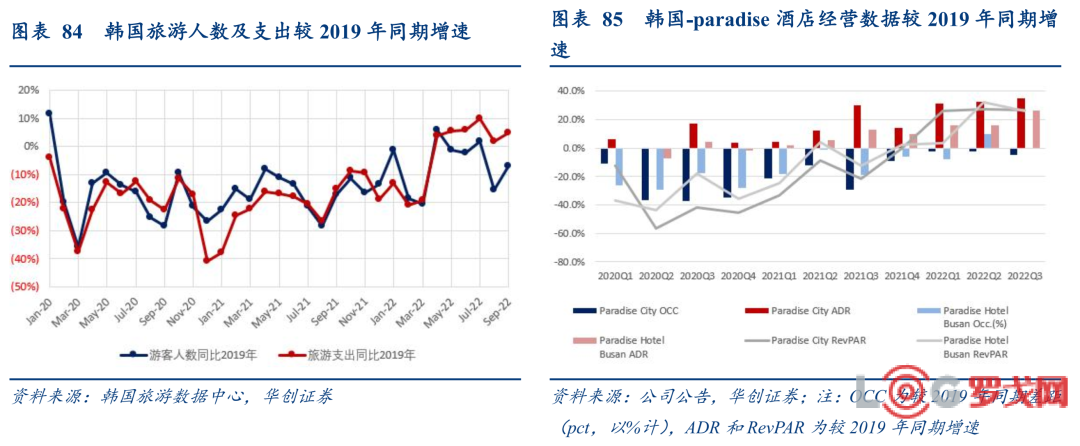

2)旅游:4月出現(xiàn)報(bào)復(fù)性消費(fèi)

韓國(guó)在今年Q1經(jīng)歷大規(guī)模的omicron感染后,于3月底暫停餐廳、咖啡館疫苗通行證,在4月初提高聚會(huì)人數(shù)限額,宵禁延長(zhǎng)至午夜,4月底全面解除社交距離措施、全面解除公共場(chǎng)所禁食令。伴隨疫情感染人數(shù)下降,韓國(guó)4月出現(xiàn)報(bào)復(fù)性消費(fèi),本土旅游超2019年水平。以Paradise為代表的包含賭場(chǎng)和豪華酒店的公司,入住率于22Q2超2019年水平。韓國(guó)整體旅游在4月后略有回落,8月受疫情影響下滑,9月疫情好轉(zhuǎn)后重新增長(zhǎng)。

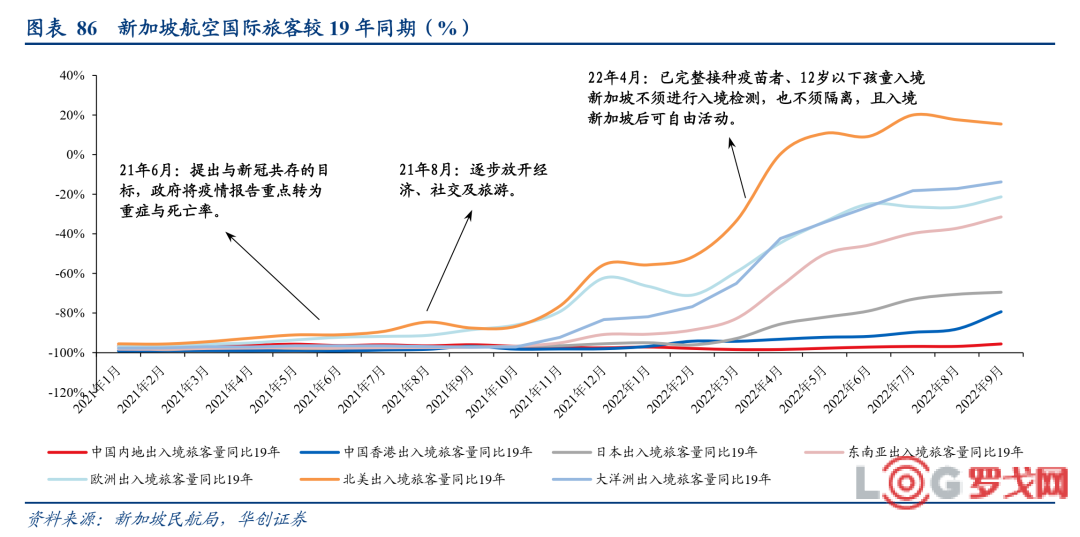

1)航空:9月航空旅客量恢復(fù)至7成,北美旅客已超19年水平

新加坡于21年6月提出“與新冠共存”的目標(biāo),同年8月逐步放開經(jīng)濟(jì)、社交及旅游等相關(guān)限制,國(guó)際航空尤其歐美地區(qū)旅客量開始顯著回升,22年4月政府進(jìn)一步解除聚會(huì)、訪客、大型活動(dòng)以及入境隔離等限制,已完成完整疫苗接種以及12歲以下孩童入境新加坡無(wú)須進(jìn)行入境檢測(cè),也無(wú)須隔離,入境后即可自由活動(dòng)。

新加坡均為國(guó)際旅客。

在政策的催化下,截止22年10月,北美航空旅客量較19年同期增長(zhǎng)15.4%,大洋洲、歐洲及東南亞地區(qū)旅客量分別恢復(fù)至19年同期的近9成、8成和7成,東亞地區(qū)恢復(fù)較為緩慢,日本及中國(guó)香港恢復(fù)至19年同期的3成及2成,中國(guó)內(nèi)地僅為19年同期的4.4%。具體來(lái)看:

9月,新加坡航空旅客量為338.7萬(wàn)人次,同比增長(zhǎng)1459.4%,相比2019年同期下滑37.4%;其中北美出入境旅客量為9.6萬(wàn)人次,同比增長(zhǎng)826.0%,較19年同期提升15.4%;

大洋洲出入境旅客49.6萬(wàn),同比增長(zhǎng)2977%,較19年下降13.8%;

歐洲出入境旅客量為36.0萬(wàn)人次,同比增長(zhǎng)578.8%,較19年同期下滑21.3%;

東南亞出入境旅客量為156.8萬(wàn),同比增加2460%,較19年下降31.5%。

東亞恢復(fù)程度較低,其中日本出入境旅客量為8.5萬(wàn)人次,同比增長(zhǎng)909.6%,較19年同期下滑69.5%;而中國(guó)大內(nèi)地出入境旅客量為2.6萬(wàn)人次,同比增長(zhǎng)9.9%,較19年同期下滑95.6%;中國(guó)香港出入境旅客量為3.8萬(wàn)人次,同比增長(zhǎng)536.8%,較19年同期下滑79.3%。

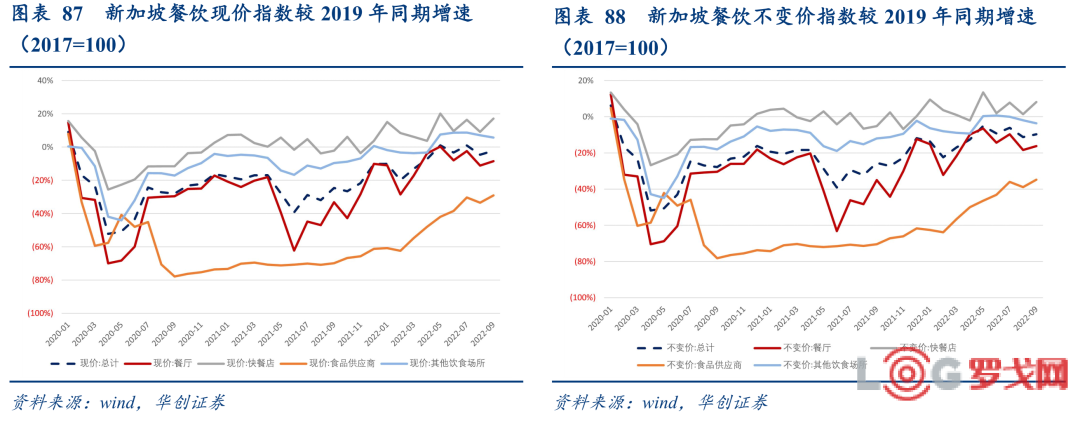

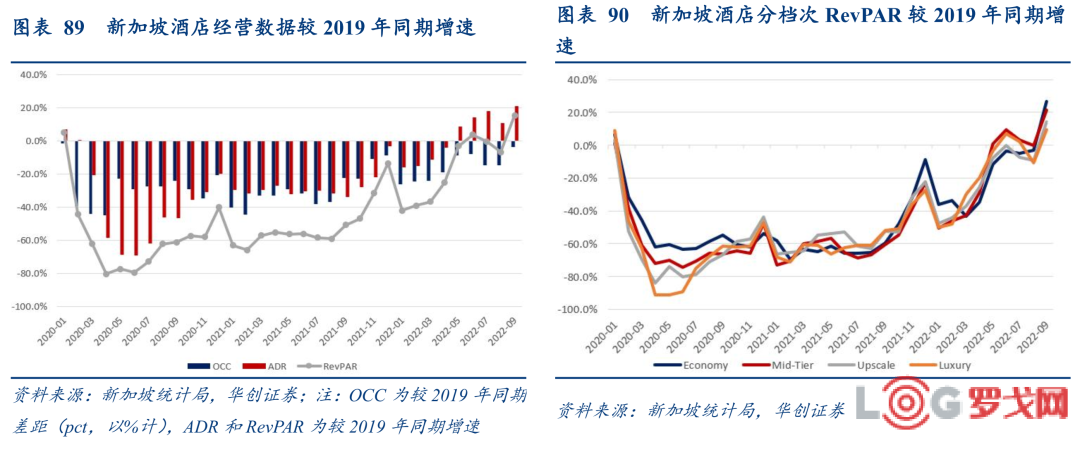

2)酒旅餐:價(jià)格驅(qū)動(dòng)銷售額增長(zhǎng)

新加坡是亞太地區(qū)國(guó)家中較早尋求“與病毒共存式”防疫體系的國(guó)家,2021年6月把防疫的重心從感染人數(shù)轉(zhuǎn)為重癥和死亡率,對(duì)民眾持續(xù)接種疫苗,通過(guò)監(jiān)測(cè)ICU占用率來(lái)靈活調(diào)整防疫策略,因此在21年下半年就開啟了向上的復(fù)蘇通道。疫情期間新加坡采取保持安全距離、限制聚會(huì)人數(shù)等控制疫情的手段。今年3月24日大幅放寬一系列疫情管理措施,正式邁向與新冠共存的階段。

1)3.29:放寬安全管理措施,如社交聚會(huì)允許的人數(shù)由原來(lái)的5人調(diào)整為10人,在戶外可選擇性佩戴口罩,允許高達(dá)75%的居家辦公的員工回到辦公室工作,大于1,000人的大型活動(dòng)和場(chǎng)所,參與人數(shù)的容量限制將提高到75%。

2)4.26:社交聚會(huì)、堂食和家庭訪客人數(shù)將不再設(shè)限。民眾參與不戴口罩的活動(dòng),也無(wú)需限制在10人以內(nèi)。衛(wèi)生部將停止向密切接觸者發(fā)放健康風(fēng)險(xiǎn)通知(HRN)。感染COVID-19 的個(gè)人將不再需要在線提交家庭接觸者的詳細(xì)信息。

3)8.29:在室內(nèi)環(huán)境中不再需要戴口罩;

4)10.10:團(tuán)體規(guī)模-沒有限制,戴口罩-室內(nèi)和室外設(shè)置可選,在公共交通和選定的醫(yī)療保健和住宅環(huán)境中需要;工作場(chǎng)所要求所有人都可以回到辦公室,安全距離不需要;場(chǎng)所容量沒有限制;停止使用Trace Together和 Safe Entry等手段追蹤社交距離。

根據(jù)新加坡餐飲指數(shù),同樣表現(xiàn)出快餐韌性更強(qiáng)的特性,餐廳在放松后短期快速修復(fù),7-8月餐廳在疫情擾動(dòng)下有所回落。9月現(xiàn)價(jià)餐飲指數(shù)較2019年同期相差-2.2%,其中快餐+17.1%、餐廳-8.5%、食品供應(yīng)商-29.1%、其他飲食場(chǎng)所+5.7%。不考慮通脹因素,9月不變價(jià)餐飲整體較19年同期-9.7%,其中快餐+8.1%、餐廳-16.2%、食品供應(yīng)商-34.8%、其他飲食場(chǎng)所-3.6%。

今年4月1日新加坡放開出入境,對(duì)于來(lái)自任何國(guó)家或地區(qū)的完成疫苗接種者,只要在過(guò)去7天內(nèi)未訪問(wèn)過(guò)衛(wèi)生部限制類別的任何國(guó)家或地區(qū),可以免檢疫入境。5月新加坡入境人數(shù)快速恢復(fù)至疫前的5成,酒店入住率較2019年同期缺口從2月的15.3pct迅速修復(fù)至5月的8.9pct。在7~8月疫情擾動(dòng)且我國(guó)尚未放開出入境下,新加坡酒店入住率雖尚未恢復(fù)至疫前水平,但平均房?jī)r(jià)表現(xiàn)優(yōu)異,9月疫情平穩(wěn)期入住率缺口縮小至4pct,ADR超疫前20.8%,帶動(dòng)RevPAR +15.8%。

分檔次來(lái)看,疫情期間經(jīng)濟(jì)型酒店入住率相對(duì)堅(jiān)挺,預(yù)計(jì)承載較多的境外務(wù)工人群需求,放開后中高端酒店入住率快速修復(fù)的同時(shí)平均房?jī)r(jià)表現(xiàn)高彈性,除了通脹因素外,預(yù)計(jì)有較多商旅客回流。

1)航空:10月國(guó)泰航空RPK恢復(fù)約2成,歐美區(qū)恢復(fù)較快

中國(guó)香港于22年4月逐步放寬入境政策,歐美地區(qū)需求隨即開始回升。7月,中國(guó)香港取消航班熔斷機(jī)制,8月入境隔離變更為 “3+4”,9月末進(jìn)一步修改為 “0+3”。

香港地區(qū)也均為國(guó)際及地區(qū)旅客。政策放松后,歐美區(qū)需求領(lǐng)先恢復(fù),10月RPK已恢復(fù)至19年同期的3成左右,中國(guó)內(nèi)地地區(qū)仍不足19年同期的1成。具體來(lái)看:

2022年10月,國(guó)泰航空共載運(yùn)乘客40.1萬(wàn)人次,同比增長(zhǎng)424.5%,較19年同期下滑85.4%。收入客公里為2.12百萬(wàn)人公里,同比增長(zhǎng)416.6%,較19年同期下滑80.1%;

其中中國(guó)內(nèi)地為4.56萬(wàn)人公里,同比增長(zhǎng)36.3%,較19年同期下滑92.3%;

東南亞地區(qū)為19.76萬(wàn)人公里,同比增長(zhǎng)652.5%,較19年同期下滑85.3%;

北美地區(qū)為71.50萬(wàn)人公里,同比增長(zhǎng)438.5%,較19年同期下滑73.6%;

歐洲地區(qū)為58.44萬(wàn)人公里,同比增長(zhǎng)211.7%,較19年同期下滑77.0%。

11月,國(guó)泰航空在公告最新運(yùn)力規(guī)劃中提及,隨著香港地區(qū)入境檢疫政策的調(diào)整,公司預(yù)計(jì)2023年底客運(yùn)運(yùn)力恢復(fù)至疫情前約70%,目標(biāo)在24年底將客運(yùn)運(yùn)力恢復(fù)至疫情前水平。

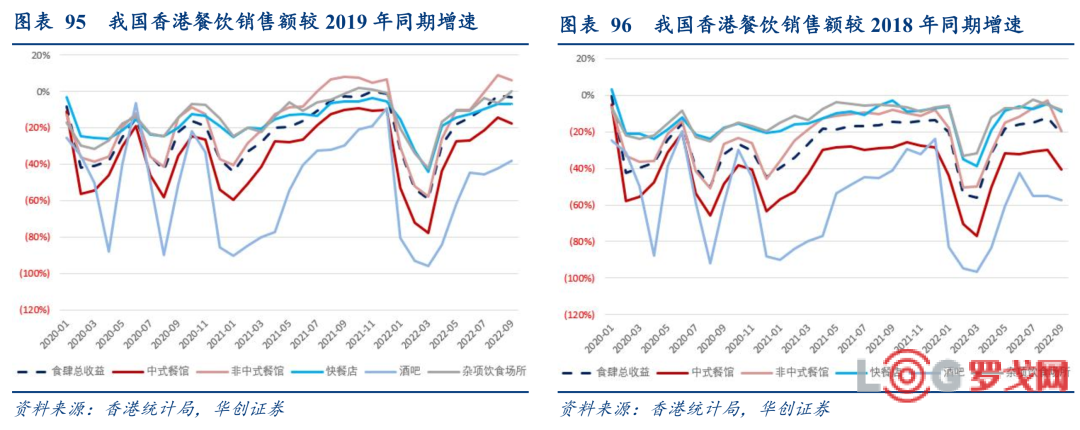

2)酒旅餐:量約恢復(fù)至2018年同期的8成

我國(guó)香港在今年年初經(jīng)歷第五波疫情。疫情期間同新加坡、韓國(guó)等地,實(shí)施疫苗通行證,并對(duì)餐飲的堂食時(shí)段、人數(shù)有所限制,限制社交距離。4月開始,我國(guó)香港疫情趨穩(wěn),餐飲等場(chǎng)所分階段有序放開。

分步放松下,9月餐飲銷售額恢復(fù)至2019年同期的93%,社交聚會(huì)場(chǎng)景的酒吧在政策放松排序靠后,恢復(fù)地也更慢(62%),快餐依然保持了韌性,非中式餐館的彈性更強(qiáng),超 2019年同期6.1%。若剔除2019年下半年我國(guó)香港暴亂的影響,我們對(duì)比2018年同期的數(shù)據(jù),香港地區(qū)餐飲整體恢復(fù)至2018年同期的8成左右。

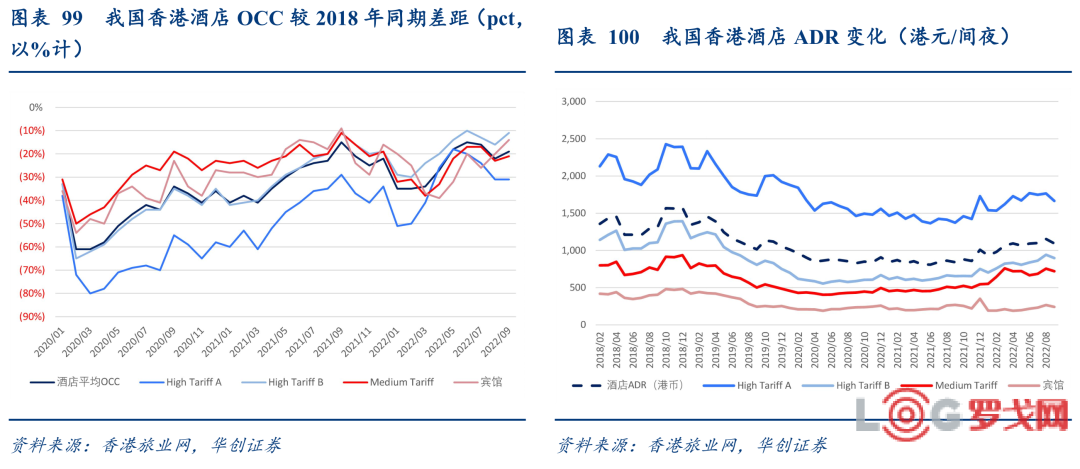

2019年下半年開始,我國(guó)香港酒店價(jià)格隨入住率下滑而有所下降,我們此處對(duì)標(biāo)2018年同期數(shù)據(jù),因香港內(nèi)地尚未通關(guān),酒店入住率需求缺口較大(疫情前內(nèi)地旅客占香港入境旅客約8成),9月入住率較18年同期-19.0pct,ADR-16.6%,RevPAR-35.0%。分價(jià)格帶看,中端酒店RevPAR恢復(fù)速度和程度均高于其他價(jià)格帶,主要由平均房?jī)r(jià)拉動(dòng);乙級(jí)高價(jià)酒店(High Tariff B)入住率相對(duì)堅(jiān)韌,價(jià)格帶兩端的甲級(jí)高價(jià)酒店(High Tariff A)和價(jià)格最低的賓館類別恢復(fù)相對(duì)承壓。根據(jù)香港衛(wèi)生署提供的指定檢疫酒店名單,大部分為中端和高端酒店,估計(jì)在逐步放松期間承載一定的入住需求。

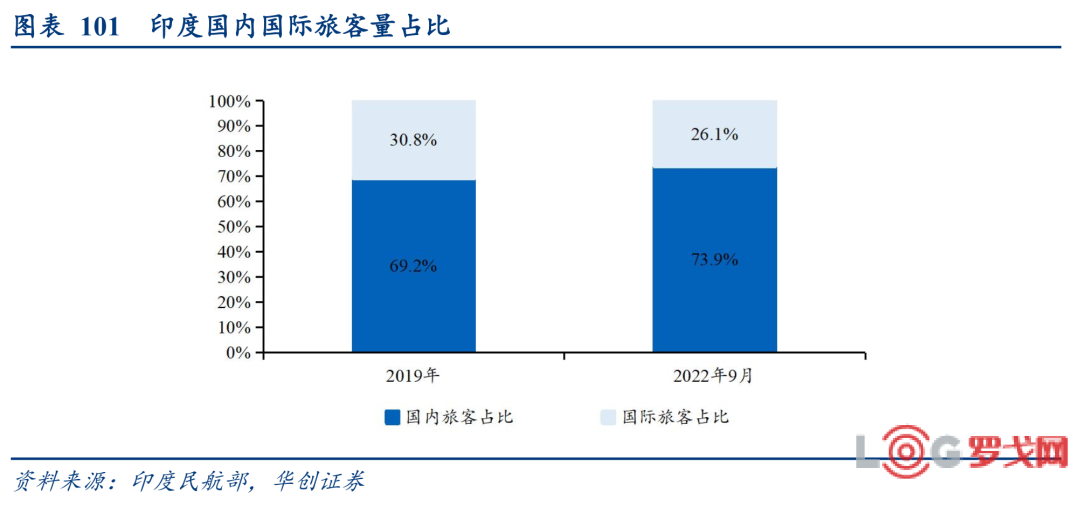

1)航空:旅客量恢復(fù)至9成

疫情前,印度民航旅客量中,國(guó)內(nèi)線占7成,國(guó)際線占比3成。當(dāng)前國(guó)內(nèi)線占比74%,國(guó)際線26%,與疫情前接近。

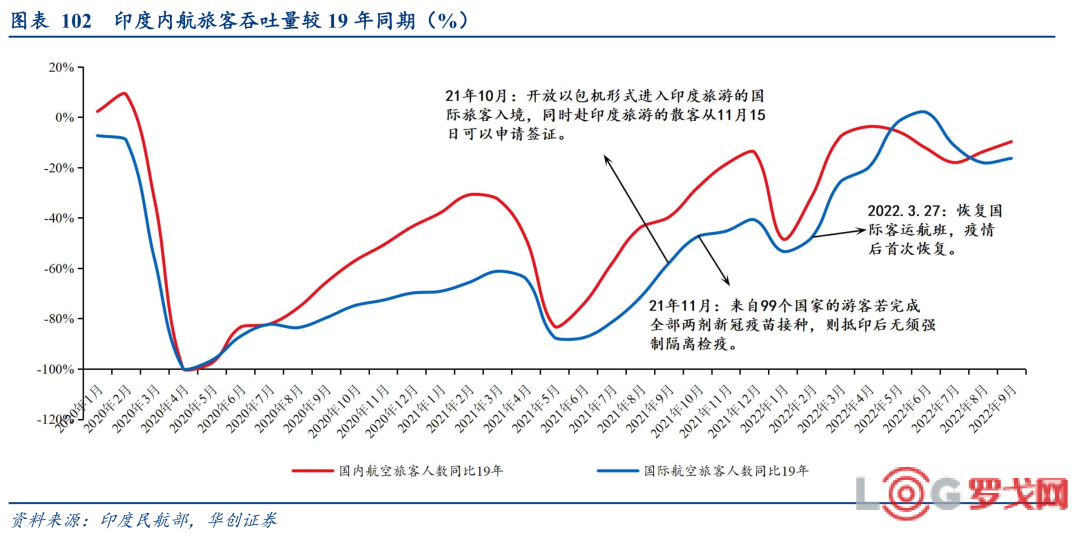

印度于21年10月開始放寬入境政策,允許國(guó)際旅客通過(guò)包機(jī)形式進(jìn)入印度旅游;11月,對(duì)來(lái)自99個(gè)國(guó)家的完成全部?jī)蓜┬鹿谝呙缃臃N的旅客,解除強(qiáng)制隔離檢疫要求,22年3月,印度恢復(fù)正常國(guó)際客運(yùn)航班商業(yè)運(yùn)營(yíng);22年11月,印度取消了所有相關(guān)限制,包括取消疫苗接種和核酸檢測(cè)等入境要求,同時(shí)無(wú)須填寫自我申報(bào)表。

政策調(diào)整后,印度航空出行整體恢復(fù)節(jié)奏較快,21年9月印度國(guó)內(nèi)旅客量恢復(fù)6成,12月已恢復(fù)至近9成,22年初由于Omicron有所下滑,而在3月后又快速修復(fù),Q2基本持平19年水平。

國(guó)際旅客,21年7月,恢復(fù)不足2成,22年6月國(guó)際旅客已超出19年同期2%。

最新22年9月數(shù)據(jù),印度國(guó)內(nèi)航班共完成旅客運(yùn)輸量1040.2萬(wàn)人次,同比增長(zhǎng)49.9%,相比2019年同期下滑9.8%;國(guó)際航班共完成旅客運(yùn)輸量157.3萬(wàn)人次,同比增長(zhǎng)99.7%,相比2019年同期下滑16.4%。

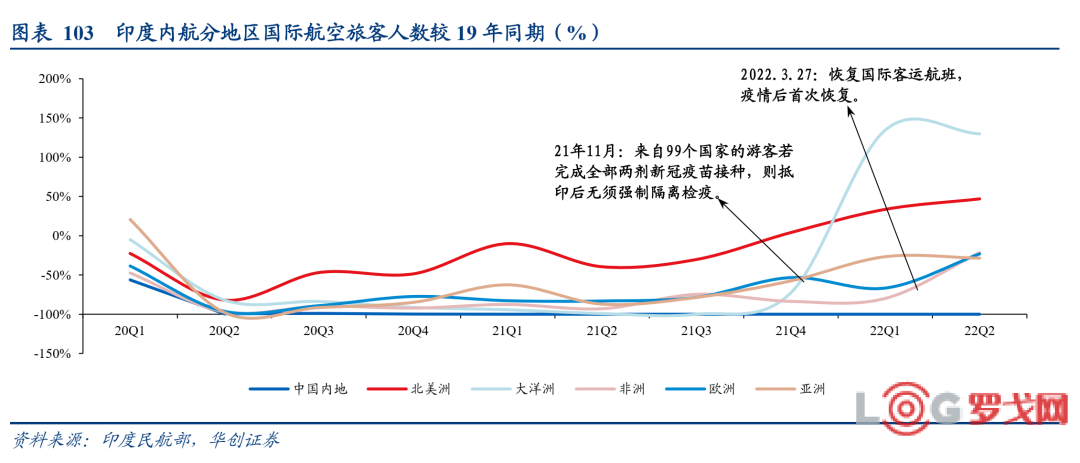

22Q2北美洲、大洋洲旅客人數(shù)均超過(guò)19年同期水平,較19年分別增長(zhǎng)47.0%和129.8%,自21年11月印度放寬入境隔離政策后,澳大利亞旅客人數(shù)出現(xiàn)快速增長(zhǎng),由21Q4的1.26萬(wàn)人迅速增長(zhǎng)至22Q1的10.33萬(wàn)人;22Q2亞洲、歐洲、非洲地區(qū)旅客人數(shù)均已恢復(fù)至7-8成左右,較19年同期下降28.5%、23.2%、21.5%;22Q2中國(guó)內(nèi)地旅客人數(shù)仍未出現(xiàn)回升,恢復(fù)進(jìn)度較慢。

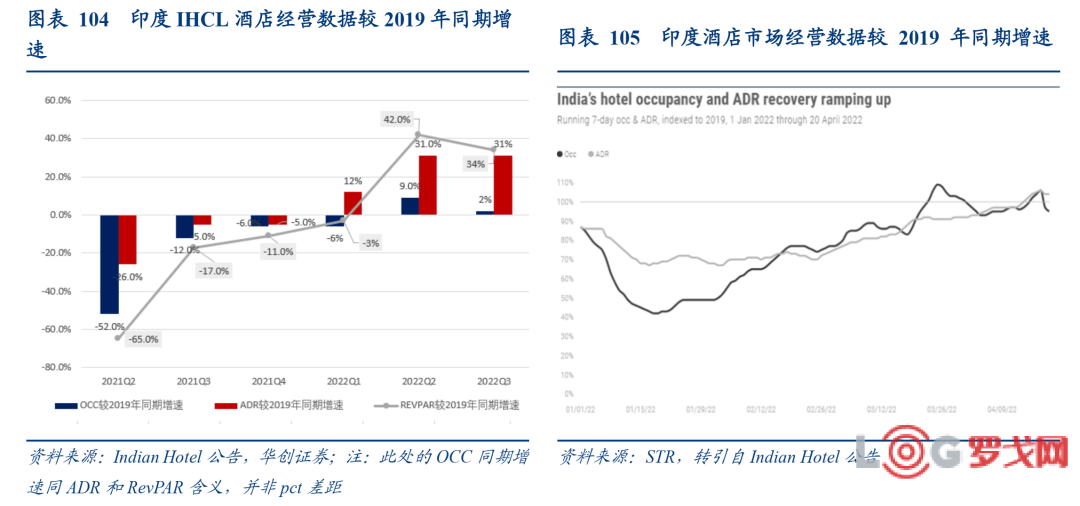

2) 酒店:量?jī)r(jià)齊升

2021年5月印度第二波疫情達(dá)到高峰,6月7日開始各地逐步解封,自此開始明顯復(fù)蘇,除今年Q1的omicron疫情沖擊外,印度的復(fù)蘇表現(xiàn)一直超越亞太其他國(guó)家。3月印度全行業(yè)酒店RevPAR接近2019年的8成左右,入住率在3月超疫前水平,22Q2已經(jīng)較19Q2增長(zhǎng)20%。同時(shí),行業(yè)龍頭連鎖酒店集團(tuán)Indian Hotel增速較行業(yè)整體更快,Q2入住率超疫前9%,ADR+31%,RevPAR超42%。

餐飲:22Q2印度單個(gè)KFC和pizza hut 的單日營(yíng)收已經(jīng)超2020財(cái)年(有9個(gè)月為2019年)水平。

6、泰國(guó):逐步復(fù)蘇

1)航空:國(guó)內(nèi)旅客恢復(fù)至8成,國(guó)際旅客恢復(fù)至5成

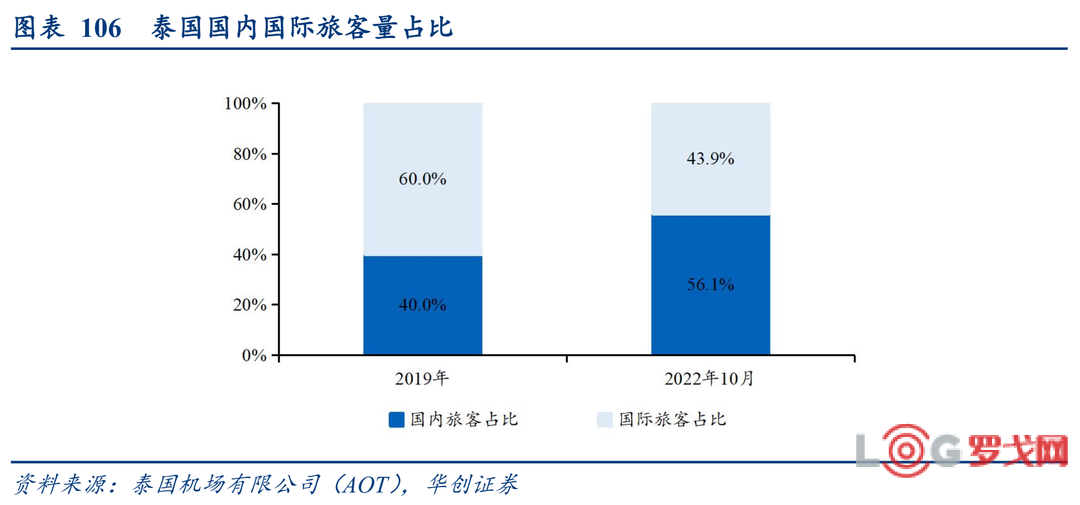

疫情前,泰國(guó)民航旅客量中,國(guó)內(nèi)線占4成,國(guó)際線占比6成。當(dāng)前國(guó)內(nèi)線占比56%,國(guó)際線44%。

疫情初期,泰國(guó)采取嚴(yán)格的宵禁措施,20年4月起逐步解禁,國(guó)內(nèi)航空隨即開始恢復(fù),到至20年12月國(guó)內(nèi)航班量已恢復(fù)至19年同期水平。后又受到幾輪疫情影響,國(guó)內(nèi)需求有所反復(fù),到22Q3,國(guó)內(nèi)基本恢復(fù)在8成左右。

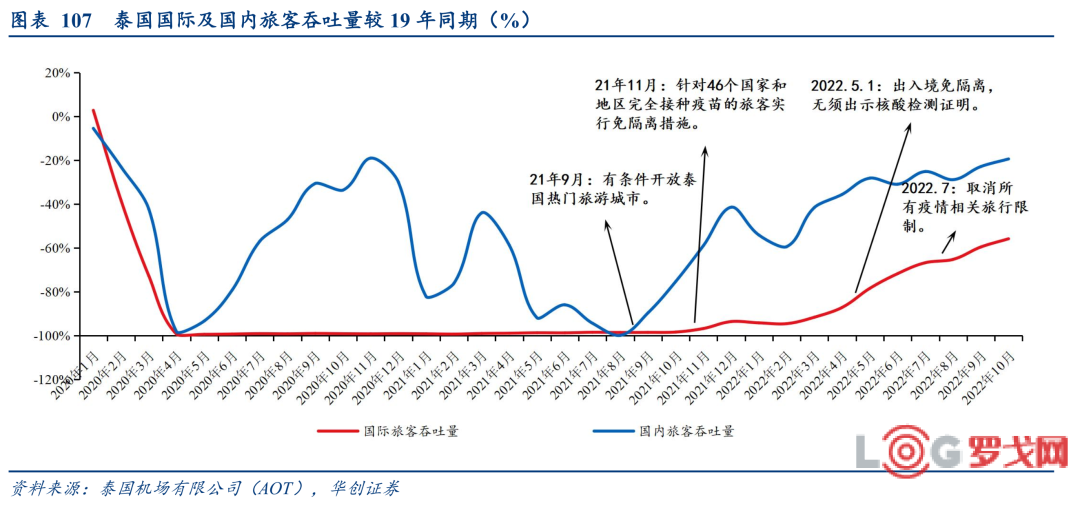

而國(guó)際方面,由于泰國(guó)對(duì)旅游業(yè)依賴較重,泰國(guó)積極部署旅游業(yè)開放的準(zhǔn)備;21年7月啟動(dòng)“沙箱計(jì)劃”,完成新冠疫苗接種并持有新冠檢測(cè)陰性報(bào)告的人群可以入境普吉島無(wú)須隔離,11月正式對(duì)46個(gè)國(guó)家和地區(qū)完全接種疫苗的旅客實(shí)行免隔離措施;22年5月,出入境啟動(dòng)免隔離和核酸檢測(cè)證明,7月取消所有疫情相關(guān)旅行限制。泰國(guó)國(guó)際旅客也自21年Q4開始逐步提升,并在今年Q2開始加速恢復(fù)。

截止最新2022年10月,泰國(guó)6個(gè)主要國(guó)際機(jī)場(chǎng)(廊曼、素萬(wàn)那普、清邁、清萊、普吉和合艾)國(guó)際旅客吞吐量為306.8萬(wàn)人次,同比增長(zhǎng)2585.9%,相比2019年同期下降55.8%;國(guó)內(nèi)旅客吞吐量為391.5萬(wàn)人次,同比增長(zhǎng)226.2%,相比2019年同期下降19.4%;

國(guó)際航班起降架次為1.96萬(wàn)架,同比增長(zhǎng)187.3%,相比2019年同期下降53.4%;國(guó)內(nèi)航班起降架次為2.67萬(wàn)架,同比增長(zhǎng)137.6%,相比2019年同期下降17.1%。

2)酒旅餐:逐步復(fù)蘇,本地需求優(yōu)于異地

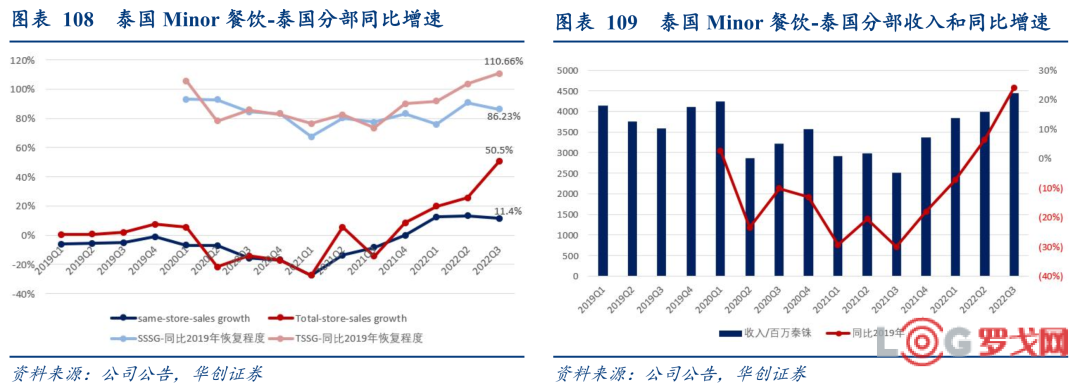

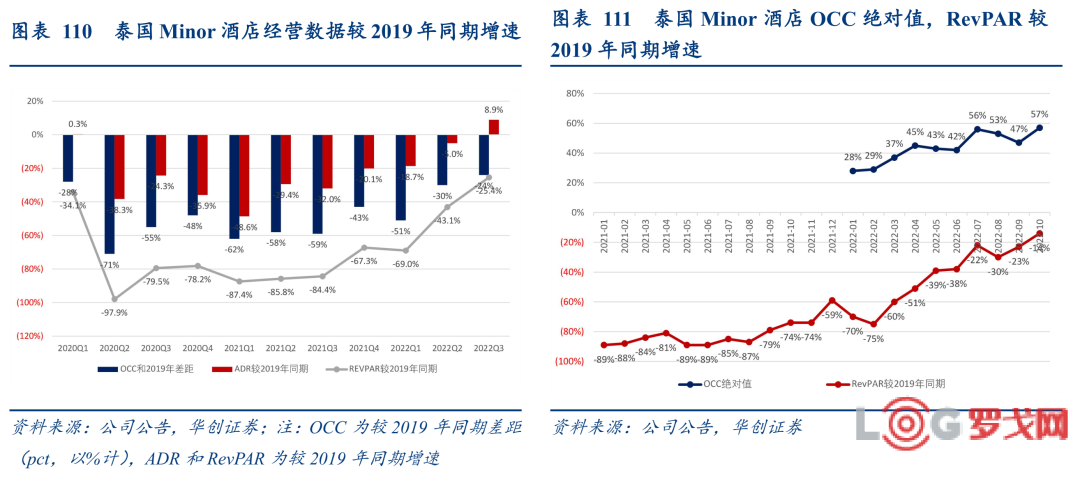

泰國(guó)Minor餐飲在泰國(guó)本地主營(yíng)pizza等快餐品類,整個(gè)公司在泰國(guó)餐飲門店的市占率為2.6%左右,餐飲的總銷售額(Total-store-sales)在22Q2已經(jīng)超2019年水平,Q3同店收入較2019年同期增長(zhǎng)11.4%,總銷售額在新開

根據(jù)泰國(guó)Minor 酒店的數(shù)據(jù),入住率和房?jī)r(jià)在Q2開始復(fù)蘇,同樣表現(xiàn)出價(jià)格彈性快于入住率的特征,10月RevPAR較2019年同期-14%。

(二)航司層面:經(jīng)營(yíng)逐季修復(fù),22Q2新航、全日空凈利潤(rùn)均轉(zhuǎn)正

1、經(jīng)營(yíng)數(shù)據(jù):業(yè)務(wù)量逐季恢復(fù),新航、亞航單位票價(jià)超過(guò)19年

1)各航司業(yè)務(wù)量逐季修復(fù)

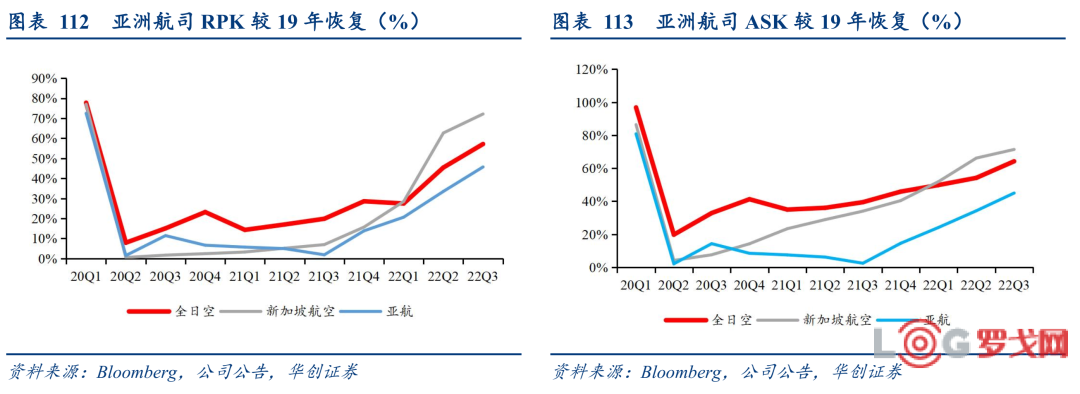

RPK(收入客公里):亞洲航司逐季恢復(fù),具體來(lái)看:

新加坡航空21Q3僅恢復(fù)至19年同期的6.9%,22Q3已恢復(fù)至19年同期的72.1%;

全日空21Q3恢復(fù)為19年的19.8%,22Q3已恢復(fù)至57.2%;

亞航21Q3恢復(fù)至19年同期的1.8%,22Q3恢復(fù)至19年同期的45.7%。

ASK(可用座公里):

新加坡航空21Q3恢復(fù)至34.0%,22Q3恢復(fù)至71.4%;

全日空21Q3恢復(fù)為19年的39.4%,22Q3已恢復(fù)至64.2%;

亞航21Q3恢復(fù)至2.4%,22Q3恢復(fù)至45.0%。

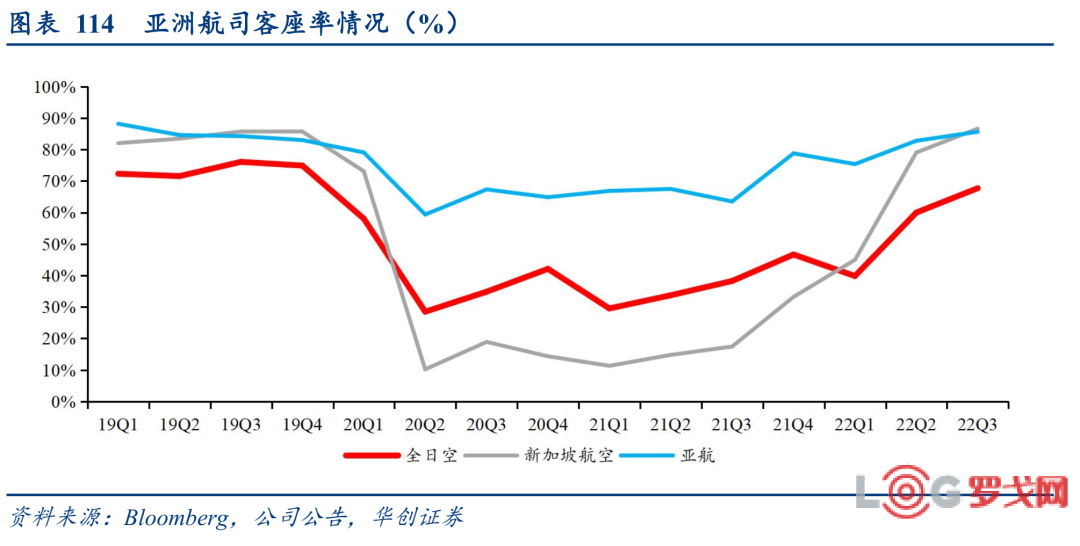

2)新航、亞航Q3客座率超19年同期

新加坡航空22Q3客座率86.6%,超過(guò)19年同期0.9pcts;

全日空22Q3客座率67.7%,較19年同期下降8.4pcts;

亞航22Q3客座率85.6%,超過(guò)19年同期1.4pcts;

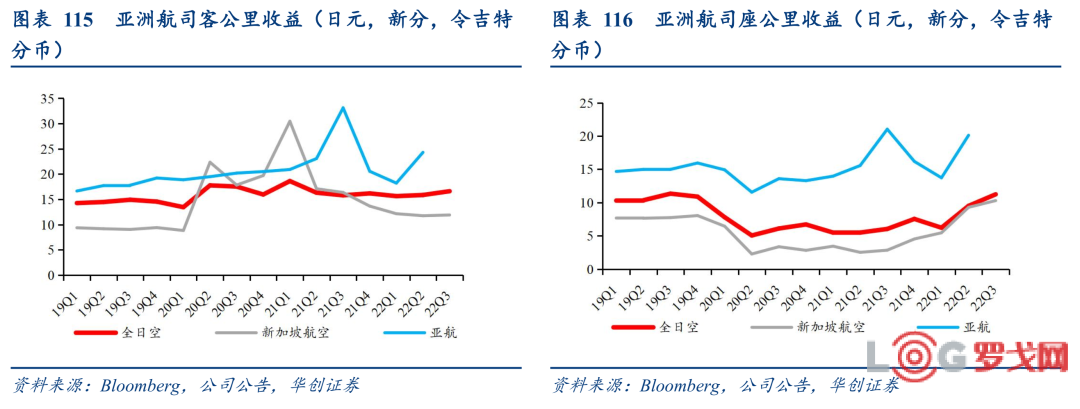

3)收益水平:?jiǎn)挝豢褪站?9年

20年Q2起,三航司客公里收益均超19年水平,原因在于疫情后國(guó)際線票價(jià)一直處在相對(duì)高位,而新航全部為國(guó)際線;亞航也以東南亞國(guó)際線為主;全日空疫情前國(guó)際線占比接近6成,疫情后客公里收益提升也主要體現(xiàn)在國(guó)際線。

座公里收益則隨著客座率的提升,與19年的差距逐步收窄并轉(zhuǎn)正。

新航:22Q3客收較19年提升32%,座收較19年提升33%。

全日空:22Q3國(guó)際客收較19年提升25%,國(guó)內(nèi)-3%;國(guó)際座收較19年+19%,國(guó)內(nèi)-16%。

亞航:最新Q2客收較19年提升37%,客收提升34.2%。

2、財(cái)務(wù)表現(xiàn):22Q2新航、全日空凈利潤(rùn)均轉(zhuǎn)正

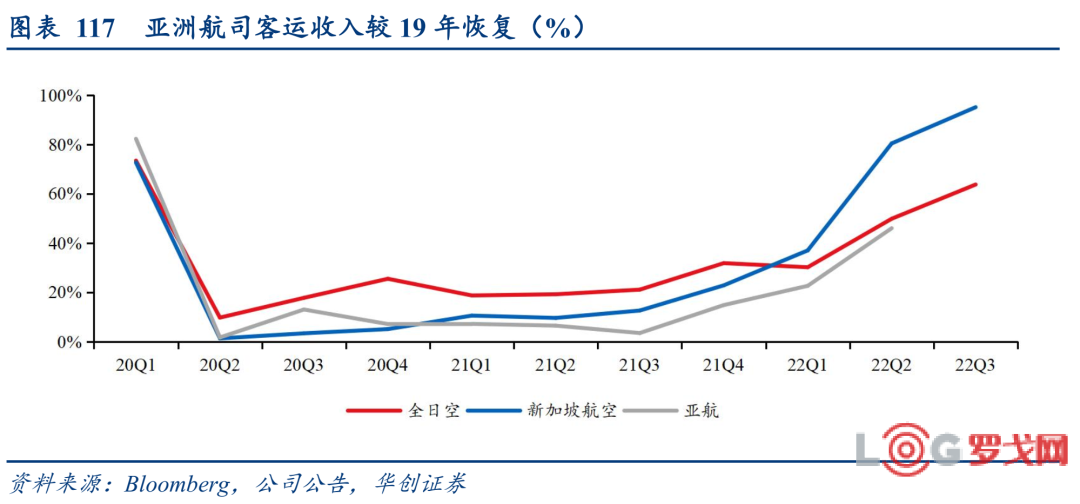

1)新航客運(yùn)收入恢復(fù)至95%,全日空超6成,亞航接近5成

22年起亞洲多地放松限制,航司客運(yùn)收入加速恢復(fù):

22年Q1,全日空、新航、亞航客運(yùn)收入較19年恢復(fù)程度分別為30.1%、36.9%和22.5%;

Q2,三家恢復(fù)程度快速提升至49.8%、80.3%和45.9%;

Q3,全日空、新航恢復(fù)進(jìn)一步提升至63.6%和95.0%。(亞航暫未披露)

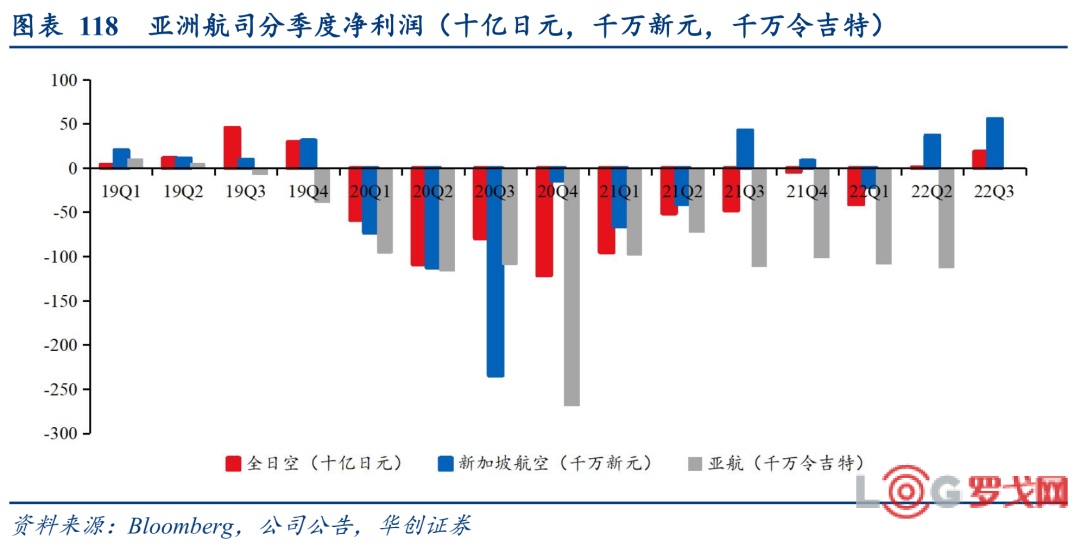

2)22Q2起,全日空、新航凈利潤(rùn)轉(zhuǎn)正

22Q2-Q3,全日空、新航凈利潤(rùn)均轉(zhuǎn)正,實(shí)現(xiàn)扭虧為盈;

截至22Q2,亞航尚未實(shí)現(xiàn)扭虧。

(三)亞洲市場(chǎng)恢復(fù)的啟示

1、政策調(diào)整,國(guó)際需求快速恢復(fù)

國(guó)際旅客的恢復(fù)與入境政策密切相關(guān)。入境政策放松后,國(guó)際需求普遍提升明顯,通常在放松后2-3個(gè)月,可實(shí)現(xiàn)一定比例的修復(fù)。而具體分區(qū)域來(lái)看,歐美線的恢復(fù)更為迅速,且修復(fù)程度更高。

2、亞洲區(qū)國(guó)際線恢復(fù)普遍低于5成的背后

1)亞洲此前國(guó)際旅客多來(lái)自亞洲內(nèi)部,開放初期,政策的時(shí)間差,導(dǎo)致區(qū)內(nèi)恢復(fù)較低

如前文所提及,亞洲部分國(guó)家/地區(qū),在放開半年后,國(guó)際線仍僅恢復(fù)不足5成,原因?yàn)楹危?/p>

我們分析認(rèn)為:整體恢復(fù)程度較低,原因或在于:疫情前,亞洲區(qū)的國(guó)際旅客多來(lái)源于亞洲區(qū)內(nèi)部,而亞洲區(qū)逐步放開基本在22年后,且各國(guó)家/地區(qū)的節(jié)奏略有差異,政策存在時(shí)間差,國(guó)際間航班恢復(fù)需要一定的爬坡期,導(dǎo)致亞洲區(qū)的恢復(fù)較低。

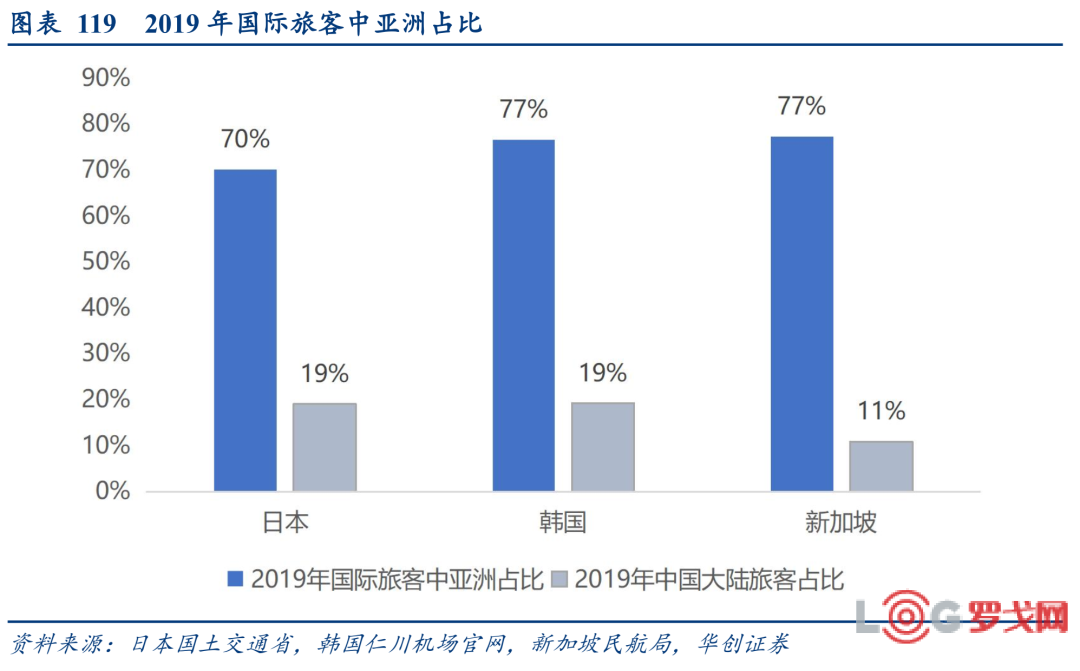

我們拆分2019年,日本、韓國(guó)、新加坡的國(guó)際旅客來(lái)源,日本70%的國(guó)際旅客來(lái)自亞洲,而韓國(guó)、新加坡的比例更高,均為77%。

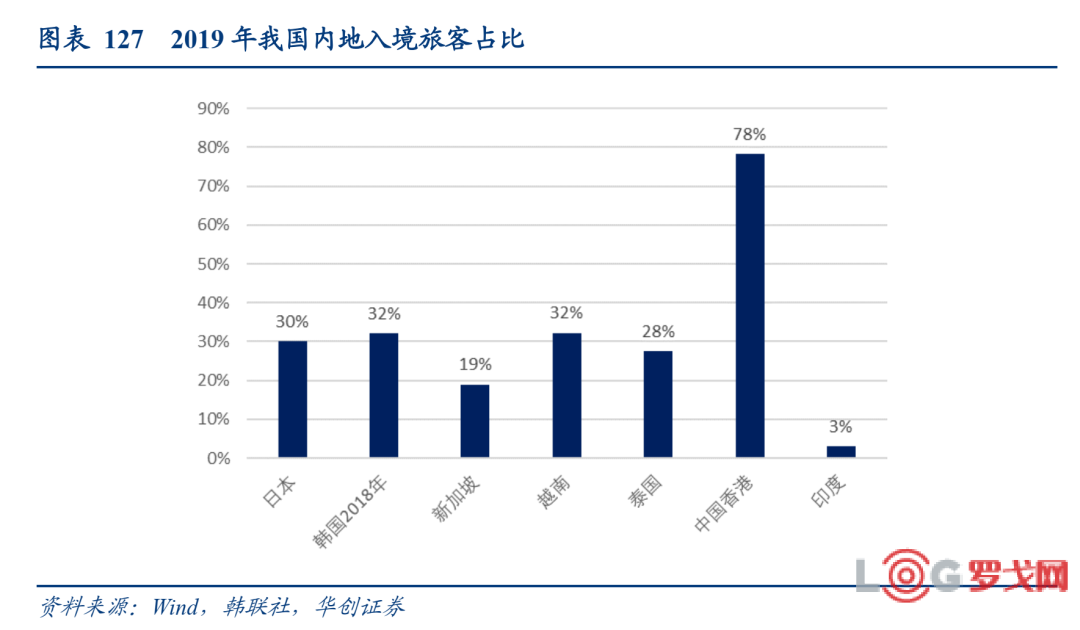

進(jìn)一步,此前亞洲區(qū)內(nèi)的需求,中國(guó)內(nèi)地貢獻(xiàn)了較大份額,2019年日本、韓國(guó)、新加坡的國(guó)際旅客中,中國(guó)內(nèi)地分別占19%、19%和11%。而目前中國(guó)內(nèi)地國(guó)際旅客量恢復(fù)不足5%,一定程度拉低了恢復(fù)進(jìn)程。

2)參考日韓雙邊恢復(fù)進(jìn)程,當(dāng)政策調(diào)整時(shí)間窗口匹配時(shí),需求恢復(fù)更為迅速

若兩個(gè)國(guó)家/地區(qū)政策調(diào)整存在時(shí)間差,往來(lái)航班仍受到一定影響,該場(chǎng)景下,需求恢復(fù)相對(duì)緩慢。

而若兩地政策調(diào)整時(shí)間窗口匹配時(shí),需求恢復(fù)更為迅速,我們以日韓雙邊需求恢復(fù)為例:

4月韓國(guó)放開入境限制,所有完成疫苗接種的旅客均可以進(jìn)入韓國(guó)免除隔離,彼時(shí)日本尚未大范圍松動(dòng)。

而在6月,韓國(guó)全面解禁,同時(shí),日本6月向部分國(guó)家放開出入境限制,恢復(fù)接收外國(guó)團(tuán)客后,兩國(guó)往來(lái)國(guó)際旅客快速回升。

從韓國(guó)仁川機(jī)場(chǎng)的數(shù)據(jù)看:5月日本國(guó)際旅客僅恢復(fù)至19年的4.0%,10月已恢復(fù)至43.5%,節(jié)奏較快。

展望后續(xù),隨著亞洲區(qū)開放的國(guó)家/地區(qū)逐步增多,政策時(shí)間差的影響逐步減弱,推測(cè)若有新的國(guó)家/地區(qū)開放,恢復(fù)節(jié)奏較之前會(huì)有所加速。

3、亞洲多國(guó)從免疫洼地逐步放開的復(fù)蘇過(guò)程具備參考性

對(duì)比歐美防疫放松始于Delta,從21Q3開始就能看到積極復(fù)蘇信號(hào),盡管隨著衰退預(yù)期增強(qiáng),消費(fèi)者信心出現(xiàn)變化,但接觸型服務(wù)業(yè)需求依然明顯更為景氣。相比之下,亞太多地如越南、日本、韓國(guó)、中國(guó)香港、中國(guó)臺(tái)灣等,早期以嚴(yán)防死守為主,在Omicron沖擊之前幾乎都是免疫洼地,更有新加坡等政府管轄能力較強(qiáng)的國(guó)家;這些國(guó)家和地區(qū)在Omicron沖擊下逐步放開,迄今為止包括老齡化程度最深、此前政策最為保守的日本也基本走向全面放開,他們的復(fù)蘇情況,在路徑上更有可參考性。

以本地旅游業(yè)收入占比為指標(biāo),日本、印度和我國(guó)相對(duì)依賴內(nèi)需,而國(guó)際旅客的輸入對(duì)韓國(guó)、泰國(guó)、新加坡、我國(guó)香港等地影響重大,即使如日本以內(nèi)需為主的國(guó)家,10月出入境放開后,無(wú)論是本地需求為主的餐飲還是異地需求為主的酒旅,都明顯出現(xiàn)環(huán)比快速改善的趨勢(shì)。整體復(fù)蘇斜率上,除了依賴政策先手外,消費(fèi)者對(duì)疫情的心理建設(shè)速度至關(guān)重要,同時(shí)線下復(fù)蘇整體較2019年的恢復(fù)程度也同樣受國(guó)際旅客的復(fù)蘇影響。

(一)行業(yè)表現(xiàn):航班量恢復(fù)近9成,歐洲內(nèi)恢復(fù)快于跨洲航線

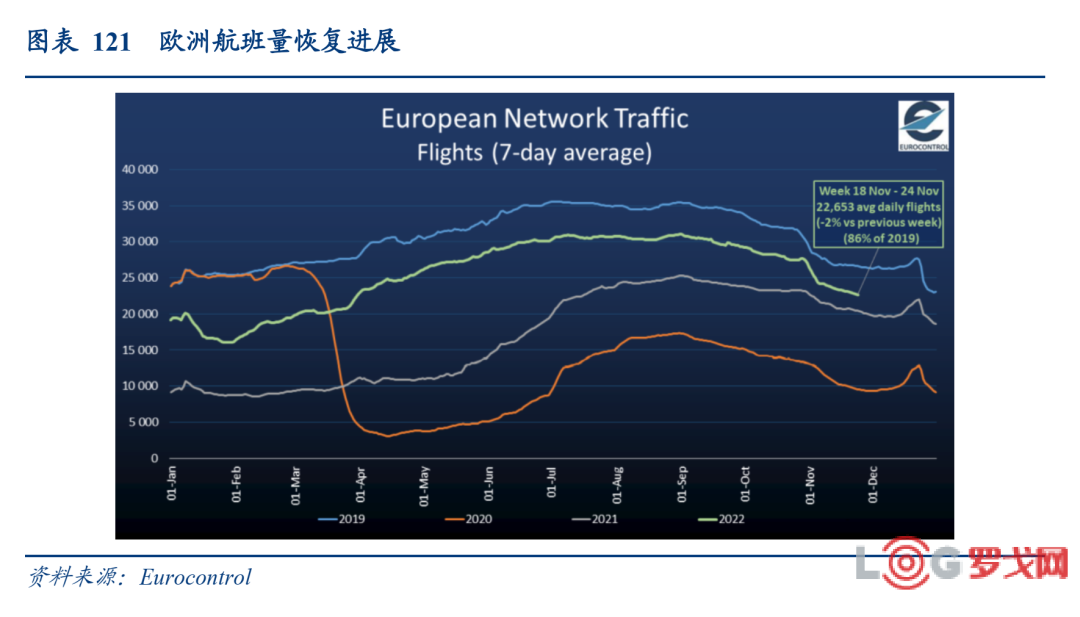

1、自21年7月新冠數(shù)字通行證上線后,航班量持續(xù)修復(fù)

21年Q2之前,受疫情反彈以及各國(guó)邊境防疫政策不一的影響,歐洲整體復(fù)蘇相對(duì)較慢。21年5月起疫情逐步向好,而隨著7月1日新冠數(shù)字通行證上線,歐盟區(qū)旅行限制減少,且多國(guó)/地區(qū)陸續(xù)宣布解除限制,需求開始快速回升。

根據(jù)Eurocontrol(歐洲航空安全組織)數(shù)據(jù)顯示:21年7月后,歐洲民航航班量持續(xù)修復(fù),到21年底航班量恢復(fù)超8成。22年初因Omicron影響出現(xiàn)短暫回落,后繼續(xù)提升,航班量基本維持在19年9成水平。

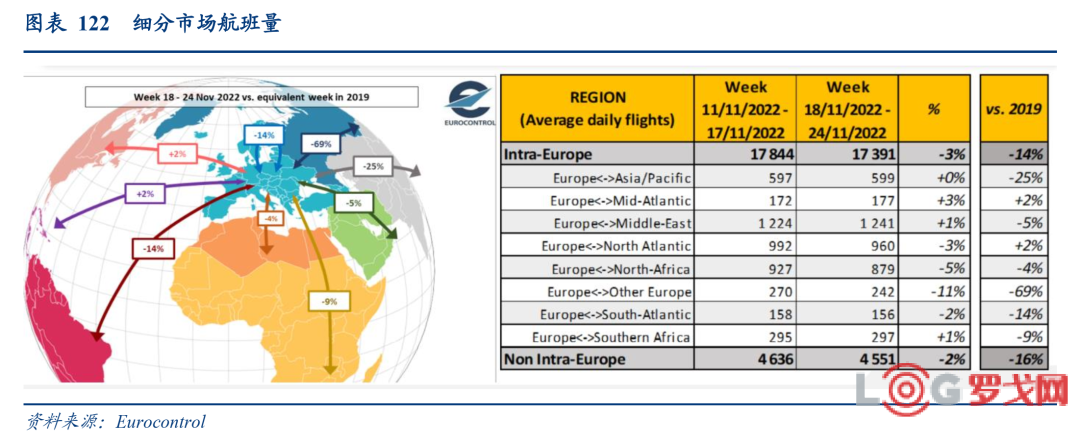

2、洲際航線中,跨大西洋線恢復(fù)領(lǐng)先

當(dāng)前航班主要集中于歐洲區(qū)內(nèi),區(qū)內(nèi)航班占比80%。最新11月18-24日航班量數(shù)據(jù)顯示, 區(qū)內(nèi)航班量較2019年下降14%,而跨洲航班量較2019年下降16%,分區(qū)域看:

跨大西洋線恢復(fù)最快,其中北大西洋和中大西洋地區(qū)均超出19年2%,北非下降4%,中東下降5%,南非下降9%,南大西洋下降14%,亞太下降25%。

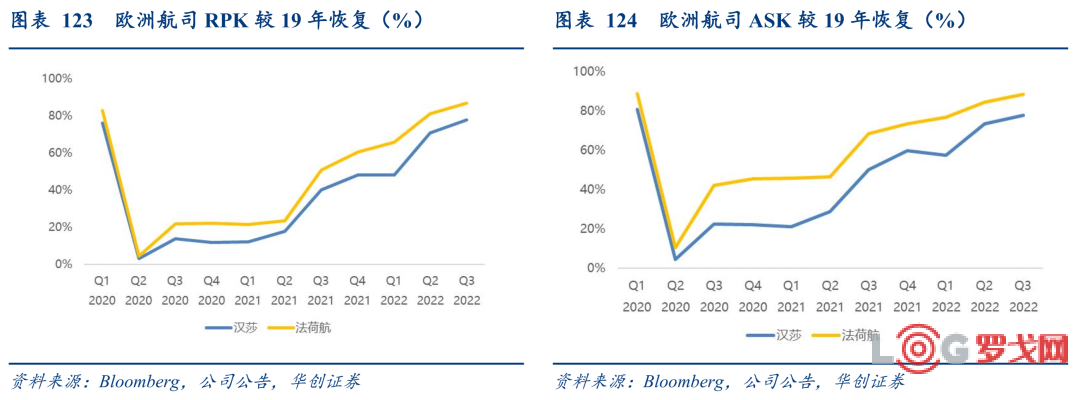

(二)航司層面:21Q3始,經(jīng)營(yíng)數(shù)據(jù)加速修復(fù);22Q2凈利潤(rùn)轉(zhuǎn)正

1、經(jīng)營(yíng)數(shù)據(jù):21Q3始,航司加速修復(fù)

RPK(收入客公里):

漢莎:21Q2僅恢復(fù)18%,21Q3提至40%,最新22Q3恢復(fù)至78%;

法荷航:21Q2僅恢復(fù)24%,21Q3提至51%,最新22Q3恢復(fù)至87%;

ASK(可用座公里):

漢莎:21Q2僅恢復(fù)29%,21Q3提至50%,最新22Q3恢復(fù)至78%;

法荷航:21Q2僅恢復(fù)47%,21Q3提至69%,最新22Q3恢復(fù)至88%;

客座率:逐季回升,22Q3基本持平19年

漢莎:21Q2客座率較19年下降31.9pts,21Q3收窄至17.6pts,22Q3僅低于19年0.3pts;

法荷航:21Q2客座率較19年下降45.2pts,21Q3收窄至23.4pts,22Q3僅低于19年1.8pts;

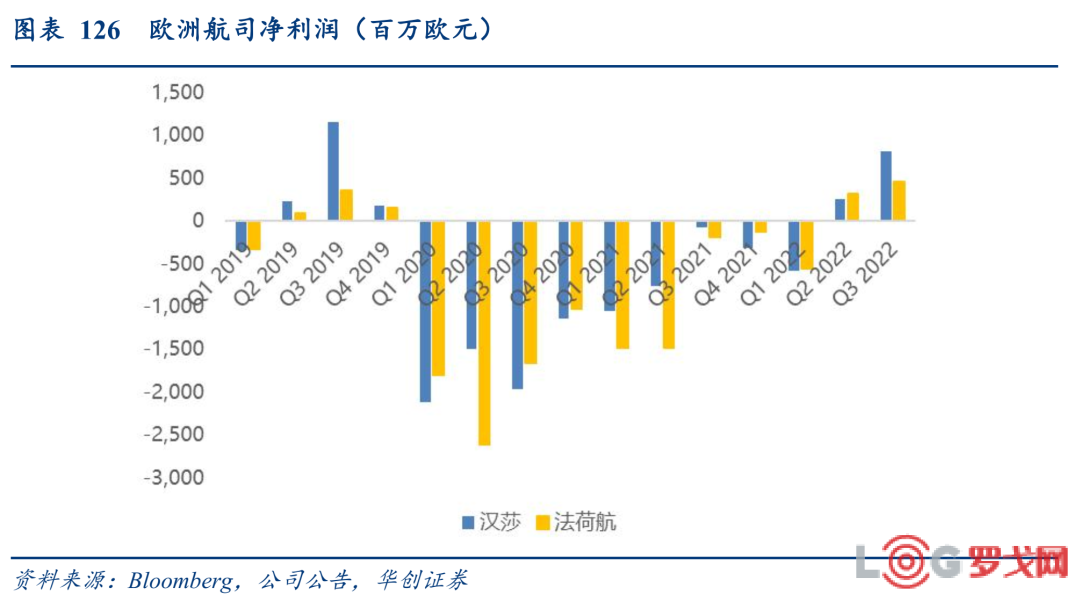

2、財(cái)務(wù)表現(xiàn):22Q2凈利潤(rùn)轉(zhuǎn)正

22Q2漢莎、法荷航利潤(rùn)均轉(zhuǎn)正,Q3進(jìn)一步提升。

漢莎:22Q3凈利潤(rùn)恢復(fù)至19年同期70%;

法荷航:22Q3凈利潤(rùn)超出19年27%,但19Q3因A380退出產(chǎn)生較大非經(jīng)損失,我們比照18Q3盈利,22Q3恢復(fù)至18年同期的 6成。

(三)歐洲市場(chǎng)恢復(fù)的啟示

我們認(rèn)為,歐洲市場(chǎng)21年上半年的恢復(fù)情況與亞洲22年上半年有相似之處,即部分國(guó)家/地區(qū)率先放松,但各地邊境政策尚未統(tǒng)一,導(dǎo)致整體復(fù)蘇相對(duì)緩慢。而在21年7月,歐盟區(qū)新冠數(shù)字通行證的上線,意味著歐盟內(nèi)政策逐步統(tǒng)一,需求開始明顯回升。

此外,從分區(qū)域恢復(fù)節(jié)奏看,防疫政策在時(shí)間點(diǎn)上相對(duì)一致的跨大西洋地區(qū)和美洲等地,恢復(fù)節(jié)奏更快,并且超出19年同期。以此判斷,區(qū)域之間的恢復(fù),兩地的政策一致性是重要的因素之一。

進(jìn)一步,我們認(rèn)為,在當(dāng)前全球多區(qū)已做好鋪墊的背景下,隨著亞洲區(qū)逐步重返國(guó)際航空市場(chǎng),國(guó)際線的修復(fù)節(jié)奏預(yù)計(jì)較之前有望提速

此外,從分區(qū)域恢復(fù)節(jié)奏看,防疫政策在時(shí)間點(diǎn)上相對(duì)一致的跨大西洋地區(qū)和美洲等地,恢復(fù)節(jié)奏更快,并且超出19年同期。以此判斷,區(qū)域之間的恢復(fù),兩地的政策一致性是重要的因素之一。

進(jìn)一步,我們認(rèn)為,在當(dāng)前全球多區(qū)已做好鋪墊的背景下,隨著亞洲區(qū)逐步重返國(guó)際航空市場(chǎng),國(guó)際線的修復(fù)節(jié)奏預(yù)計(jì)較之前有望提速。

1、國(guó)內(nèi)恢復(fù)較快,國(guó)際須有爬坡期

1)從多地恢復(fù)進(jìn)程看,國(guó)內(nèi)/區(qū)內(nèi)先于國(guó)際,且恢復(fù)程度更高:

美國(guó):第一階段:20年4月,特朗普宣布分階段重啟美國(guó)經(jīng)濟(jì)指導(dǎo)方針后,美國(guó)國(guó)內(nèi)需求從4月不到1成,恢復(fù)至8月的4成,此后疫情加重,國(guó)內(nèi)維持在4成左右;

第二階段:21年3月,疫苗接種率明顯提升,國(guó)內(nèi)需求較快恢復(fù),3月-5月,歷時(shí)不到3月,國(guó)內(nèi)較19年恢復(fù)比例從30%提至80%。

日本:20年5月國(guó)內(nèi)旅客量不足19年10%,到11月恢復(fù)至6成,后隨著疫情反復(fù)有所起伏。

韓國(guó):國(guó)內(nèi)航空旅客量從20年4月觸底反彈,歷時(shí)4個(gè)月,到20年8月恢復(fù)超9成。

泰國(guó):20年4月起逐步解禁,國(guó)內(nèi)航空隨即開始恢復(fù),到至20年12月國(guó)內(nèi)航班量已恢復(fù)至19年同期水平。

從境外路徑看,國(guó)內(nèi)需求恢復(fù)較快,航空最快2-3個(gè)月可恢復(fù)至較高水平,在政策的配合下,普遍3-6個(gè)月,可基本接近疫情前水平。

2)國(guó)際需求則更多依賴于出入境政策調(diào)整,且有一定爬坡期

與國(guó)內(nèi)需求不同,國(guó)際需求的規(guī)模修復(fù),均出現(xiàn)在出入境政策的重大調(diào)整之后,政策推動(dòng)性明顯。

美國(guó):在21年11月前,僅周邊的拉美、墨西哥線恢復(fù)較高,其余跨大西洋、亞太線恢復(fù)程度較低,而11月對(duì)開放國(guó)際旅客入境后,開始規(guī)模修復(fù),半年左右時(shí)間,跨大西洋線恢復(fù)程度從40%提至100%;亞太線從10%提至50%。

歐洲:均為跨國(guó)航班,歐盟區(qū)內(nèi)恢復(fù)略快速其他區(qū),21年Q2之前,因各國(guó)邊境政策不同意,恢復(fù)較慢,7月新冠數(shù)字通行證上線,政策逐步一致后,航班量開始爬坡,半年時(shí)間,航班量19年不足4成提高至超7成。

亞洲區(qū):

日本:前期的相對(duì)小幅的政策調(diào)整,對(duì)國(guó)際旅客的恢復(fù)刺激并不明顯,即1月的入境隔離由14天縮短為7天,但仍未放開外國(guó)游客,國(guó)際線無(wú)明顯改變,到3-4月,逐步放開留學(xué)生入境,6月開始接受外國(guó)團(tuán)客,該階段國(guó)際客才開始出現(xiàn)明顯修復(fù)。

韓國(guó):在21年10月,宣布入境隔離從14天縮短為10天后,國(guó)際旅客并未出現(xiàn)明顯恢復(fù),到4月放開入境限制免隔離,6月全面解禁,國(guó)際旅客加速恢復(fù),國(guó)際旅客從4月不足10%,恢復(fù)至10月的近4成,其中美洲、歐洲已恢復(fù)至8成、5成,整體仍受到亞洲區(qū)拖累。

新加坡:在21年8月逐步放開經(jīng)濟(jì)、社交及旅游等相關(guān)限制,國(guó)際線部分恢復(fù),而較高程度的恢復(fù)出現(xiàn)在22年4月解除入境隔離限制后,恢復(fù)節(jié)奏加快,以北美區(qū)領(lǐng)先,超出19年水平。

中國(guó)香港地區(qū):22年4月開始逐步放寬外國(guó)旅客入境,4月國(guó)泰航空旅客周轉(zhuǎn)量恢復(fù)不足2%,在8月、9月入境隔離兩次調(diào)整后,10月恢復(fù)至2成水平。

2、亞洲區(qū)對(duì)全球恢復(fù)仍有拖累

1) 歐美:

10月全美國(guó)際旅客量(含內(nèi)外航司)恢復(fù)至19年87%。拆分2019年美國(guó)國(guó)際到達(dá)旅客分地區(qū)來(lái)源,亞洲區(qū)占比17.8%,而亞太區(qū)旅客量恢復(fù)僅5成。

測(cè)算亞太區(qū)對(duì)國(guó)際整體旅客量的拖累約為8.9個(gè)百分點(diǎn),假設(shè)亞太區(qū)恢復(fù),美國(guó)的國(guó)際旅客量也基本可持平19年水平。

歐洲:歐洲-亞太的恢復(fù)同樣低于平均水平。

2) 亞洲區(qū):

亞洲部分國(guó)家/地區(qū),在開放半年后,國(guó)際線仍恢復(fù)不足5成,原因之一在于,疫情前,亞洲區(qū)的國(guó)際旅客多來(lái)源于亞洲本身,而亞洲區(qū)逐步放開基本在22年后,且各國(guó)家/地區(qū)的節(jié)奏略有差異,政策存在時(shí)間差,國(guó)際間航班恢復(fù)需要一定的爬坡期,導(dǎo)致亞洲區(qū)的恢復(fù)較低。

我們拆分2019年,日本、韓國(guó)、新加坡的國(guó)際旅客來(lái)源,日本70%的國(guó)際旅客來(lái)自亞洲,而韓國(guó)、新加坡的比例更高,均為77%。

此外,此前亞洲區(qū)內(nèi)的需求,中國(guó)內(nèi)地貢獻(xiàn)了較大份額,2019年日本、韓國(guó)、新加坡的國(guó)際旅客中,中國(guó)內(nèi)地分別占19%、19%和11%。而目前中國(guó)內(nèi)地國(guó)際旅客量恢復(fù)不足5%,一定程度拉低了恢復(fù)進(jìn)程。

3、政策調(diào)整時(shí)間窗口匹配時(shí),需求恢復(fù)更為迅速

若兩個(gè)國(guó)家/地區(qū)政策調(diào)整存在時(shí)間差,國(guó)際往來(lái)旅客仍受到一定影響,該場(chǎng)景下,需求恢復(fù)相對(duì)緩慢。

而若兩地政策調(diào)整時(shí)間窗口匹配時(shí),需求恢復(fù)更為迅速,我們以日韓雙邊需求恢復(fù)為例:

4月韓國(guó)放開入境限制,所有完成疫苗接種的旅客均可以進(jìn)入韓國(guó)免除隔離,彼時(shí)日本尚未大范圍松動(dòng)。

而在6月,韓國(guó)全面解禁,同時(shí),日本6月向部分國(guó)家放開出入境限制,恢復(fù)接收外國(guó)團(tuán)客后,兩國(guó)往來(lái)國(guó)際旅客快速回升。

從韓國(guó)仁川機(jī)場(chǎng)的數(shù)據(jù)看:5月日本國(guó)際旅客僅恢復(fù)至19年的4.0%,10月已恢復(fù)至43.5%,節(jié)奏較快。

歐洲市場(chǎng)也展現(xiàn)了上述特征,歐洲21年上半年的恢復(fù)情況與亞洲22年上半年有相似之處,即部分國(guó)家/地區(qū)率先放松,但各地邊境政策尚未統(tǒng)一,導(dǎo)致整體復(fù)蘇相對(duì)緩慢。而在21年7月,歐盟區(qū)新冠數(shù)字通行證的上線,意味著歐盟內(nèi)政策逐步統(tǒng)一,需求開始明顯回升。

此外,從分區(qū)域恢復(fù)節(jié)奏看,防疫政策變化時(shí)間點(diǎn)相對(duì)一致的跨大西洋地區(qū)和美洲等地,恢復(fù)節(jié)奏更快,并且超出19年同期。以此判斷,區(qū)域之間的恢復(fù),兩地的政策一致性是重要的因素之一。

我們認(rèn)為,在當(dāng)前全球多區(qū)已做好鋪墊的背景下,隨著亞洲區(qū)逐步重返國(guó)際航空市場(chǎng),政策時(shí)間差的影響逐步減弱,國(guó)際線的修復(fù)節(jié)奏預(yù)計(jì)較之前有望提速。

4、本地復(fù)蘇領(lǐng)先異地復(fù)蘇,餐飲快于酒旅和航空

以本地需求為代表的餐飲最先快速?gòu)?fù)蘇,異地需求為主的酒旅和航空隨后。同時(shí)需求的復(fù)蘇依賴國(guó)內(nèi)/區(qū)域內(nèi)的政策放松節(jié)奏:如日本、我國(guó)香港等分步放松的地區(qū),整體復(fù)蘇節(jié)奏趨緩,而韓國(guó)、印度等快速放松的國(guó)家,則表現(xiàn)出更高的復(fù)蘇斜率甚至短期出現(xiàn)報(bào)復(fù)性反彈。

5、量:本土消費(fèi)快速?gòu)?fù)蘇至9成左右,但整體復(fù)蘇依賴國(guó)際旅客恢復(fù)程度

本土消費(fèi)的量在2~3月內(nèi)可以快速修復(fù)至8~9成,半年左右可以恢復(fù)至疫前水平;但整體的復(fù)蘇依賴國(guó)際旅客的回流。境外多地伴隨國(guó)際入境的復(fù)蘇,量持續(xù)上升,典型代表:10月日本放開出入境后,10月銷售額激增且大超疫前水平。過(guò)往我國(guó)內(nèi)地是日本、韓國(guó)、新加坡、泰國(guó)等國(guó)家的頭部入境來(lái)源國(guó),當(dāng)前我國(guó)內(nèi)地尚未放開出入境,對(duì)其整體復(fù)蘇程度影響較大。

6、價(jià):受境外通脹影響,大部分均有上漲,但并非所有市場(chǎng)均有彈性

大部分地區(qū)均表現(xiàn)價(jià)>量,但價(jià)格彈性并非在所有市場(chǎng)都有所體現(xiàn),除通脹因素外,還取決于復(fù)蘇的程度和特定行業(yè)的商業(yè)模式,如日本和我國(guó)香港的酒店入住率缺口較大,房?jī)r(jià)尚未恢復(fù)至疫前,而快速?gòu)?fù)蘇的新加坡和印度在入住率缺口較小甚至超疫前水平下,平均房?jī)r(jià)的彈性立馬顯現(xiàn)且相對(duì)堅(jiān)挺。從客源來(lái)看,我們國(guó)家的一二線城市可能更像新加坡,人口流動(dòng)回暖下將帶動(dòng)需求回暖。

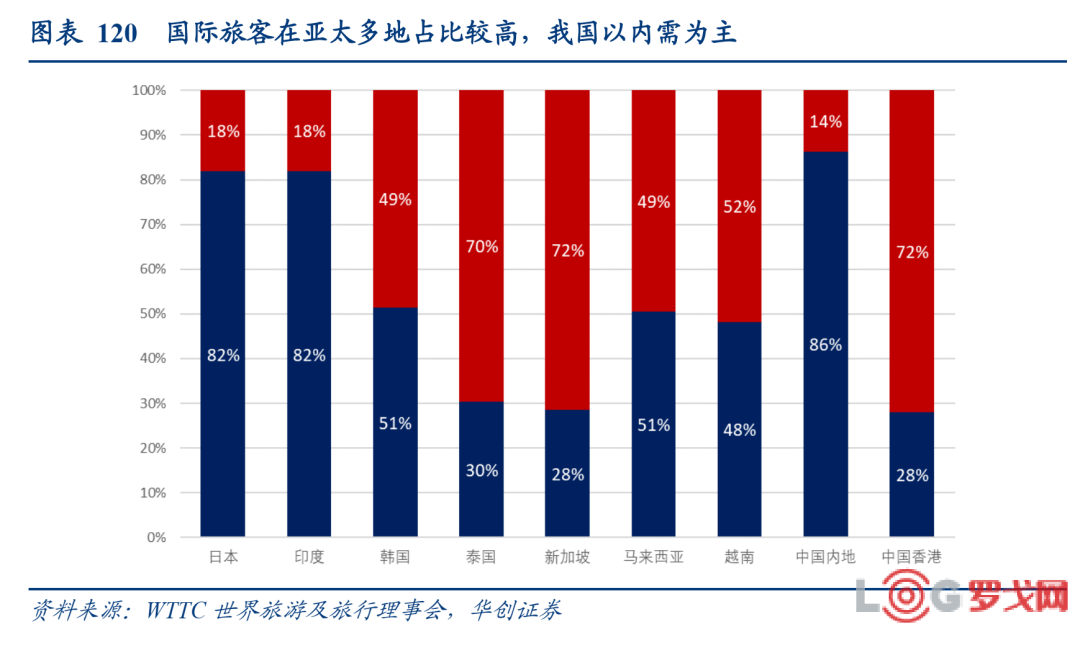

7、我國(guó)與境外的差異:消費(fèi)內(nèi)需為主,民航國(guó)內(nèi)占比更高,今后CPI或更為溫和

如圖105,我國(guó)消費(fèi)內(nèi)需占比更大,跨省的流動(dòng)相比國(guó)際的放開在真實(shí)復(fù)蘇程度上或意義更大。如果內(nèi)需的量能夠有快速的提升,價(jià)格彈性有望展現(xiàn),但同時(shí)考慮我國(guó)放開的時(shí)間點(diǎn)對(duì)應(yīng)境外的通脹情況,我國(guó)未來(lái)的CPI也相對(duì)會(huì)更溫和。

1)我國(guó)民航國(guó)際線旅客占比相對(duì)較低,對(duì)應(yīng)國(guó)內(nèi)的修復(fù)對(duì)整體的拉升效應(yīng)會(huì)更為明顯

2019年,我國(guó)民航旅客量中,國(guó)際+地區(qū)線占比不到13%,而美國(guó)為23%,日本18%,韓國(guó)58%,泰國(guó)60%,新加坡均為國(guó)際線。

我國(guó)內(nèi)地航線占比相對(duì)更高,而從經(jīng)驗(yàn)看,本土的恢復(fù)節(jié)奏會(huì)更快、以及恢復(fù)程度更高,推測(cè)本土航線的恢復(fù)對(duì)我國(guó)民航整體的拉動(dòng)效應(yīng)更為明顯。該特征在我國(guó)21年4月的數(shù)據(jù)中也有所展現(xiàn),21年4月本土航線恢復(fù)接近19年110%,而國(guó)際恢復(fù)不足5%,對(duì)應(yīng)整體恢復(fù)至96%

2)境外定價(jià)整體市場(chǎng)化,價(jià)格環(huán)境有所差異

如前文提及,境外航空業(yè)的定價(jià)整體市場(chǎng)化,而我國(guó)價(jià)格市場(chǎng)化在2018年剛剛起步,尚未有機(jī)遇充分展現(xiàn)價(jià)格彈性。

我們看到美國(guó)市場(chǎng),疫情后,當(dāng)航司客座率提升后,價(jià)格大幅提升,在當(dāng)前我國(guó)票價(jià)市場(chǎng)化逐步推進(jìn)中,我們認(rèn)為該輪行情有機(jī)會(huì)展現(xiàn)價(jià)格彈性。

(一)航空:價(jià)格彈性、周期魅力

1、投資建議:

再次強(qiáng)調(diào)對(duì)航空行業(yè)的推薦:我們認(rèn)為,供給邏輯確信,需求會(huì)是時(shí)間的朋友。

1)此前,我們?cè)凇度绾味x本輪航空股行情——航空復(fù)蘇之路系列研究(七)》中定義本輪行情:經(jīng)典困境反轉(zhuǎn),價(jià)格彈性是核心驅(qū)動(dòng)。

a)困境:無(wú)前例的連續(xù)三年行業(yè)性巨虧。

b)反轉(zhuǎn)預(yù)期:供給端的確信,價(jià)格彈性的潛力,邏輯近似參考2008-10年。我們測(cè)算19-24年的行業(yè)供給增速落在2.0%-3.5%之間,相較于10-19年年均10.2%的增速,屬于極低的水平。

2)我們判斷本輪行情的特征:高度更高、持續(xù)更久。

a)價(jià)格彈性或遠(yuǎn)超過(guò)往。其一票價(jià)上限打開賦予了價(jià)格彈性想象空間。22夏秋航季提價(jià)后,國(guó)內(nèi)前30大航線中,有20條航線提價(jià)5次及以上,最大漲幅75%;頭部航線提價(jià),潛在利潤(rùn)增量可觀,僅以國(guó)航為例,若國(guó)航TOP20航線折扣率提至8折,對(duì)應(yīng)利潤(rùn)增厚超百億。11月,新航季調(diào)價(jià)窗口再度開啟,東航將京滬線再上調(diào)10%至2150元,累計(jì)漲幅73%,票價(jià)空間進(jìn)一步抬升。

b)供給邏輯持續(xù)性或?qū)⒊^(guò)以往。我們認(rèn)為供給收緊或進(jìn)一步延續(xù)至2025年后。

i) 生產(chǎn)商產(chǎn)能恢復(fù)不及預(yù)期,當(dāng)前波音空客產(chǎn)能均還在疫情前2/3水平。

ii) 持續(xù)的虧損,制約了運(yùn)力引進(jìn)的意愿。

c)票價(jià)上限打開,意味著本輪航司高峰利潤(rùn)將有機(jī)會(huì)顯著超過(guò)以往;而供給邏輯的持續(xù)性將意味著行業(yè)在需求正常情況下,高峰利潤(rùn)的延續(xù)性將明顯超過(guò)以往。

3)本輪航空股行情如何展望?

對(duì)于后續(xù)行情展望,我們認(rèn)為保守角度,以均值回歸的思路看(無(wú)論從單機(jī)市值、或歷史PB),行情并未結(jié)束;而我們一再?gòu)?qiáng)調(diào),應(yīng)以高峰利潤(rùn)預(yù)期來(lái)看待行情展開力度。即如我們預(yù)計(jì)本輪行情中,中國(guó)國(guó)航有望實(shí)現(xiàn)高峰利潤(rùn)約200億,春秋航空有望實(shí)現(xiàn)高峰利潤(rùn)45億。

2、精選標(biāo)的

中國(guó)國(guó)航:大周期看好公司有望實(shí)現(xiàn)高峰利潤(rùn)200億+,若參照歷史PE中樞,則空間可觀;

春秋航空:公司商業(yè)本質(zhì)是“成本-價(jià)格-流量”模型的持續(xù)踐行與優(yōu)化,我們此前報(bào)告給予2024年目標(biāo)市值702億,考慮定增預(yù)期較現(xiàn)價(jià)34%空間,“強(qiáng)推”評(píng)級(jí);

吉祥航空:看好國(guó)際線恢復(fù)后,公司成本與收入迎來(lái)雙優(yōu)化,當(dāng)前市值及彈性均被低估,我們此前報(bào)告給予2024年樂(lè)觀目標(biāo)市值547億,預(yù)期較現(xiàn)價(jià)65%空間,“強(qiáng)推”評(píng)級(jí);

華夏航空:我們?cè)?0月發(fā)布百頁(yè)深度研究,聚焦支線航空市場(chǎng),持續(xù)看好華夏航空作為航空業(yè)創(chuàng)新者,在10億+級(jí)別人口的“下沉市場(chǎng)”獨(dú)到擴(kuò)張之路,我們此前報(bào)告給予2024年目標(biāo)市值219億,預(yù)期較現(xiàn)價(jià)35%空間,“強(qiáng)推”評(píng)級(jí)。

(二)機(jī)場(chǎng):價(jià)值修復(fù)板塊,近期重點(diǎn)推薦海南機(jī)場(chǎng)與美蘭空港

1、持續(xù)推薦上海機(jī)場(chǎng)與白云機(jī)場(chǎng)

我們?cè)跈C(jī)場(chǎng)行業(yè)工具書《如何理解核心樞紐機(jī)場(chǎng)資產(chǎn)價(jià)值?》中提出,

后疫情時(shí)代如何看待核心樞紐機(jī)場(chǎng)的價(jià)值,

一問(wèn):區(qū)位優(yōu)勢(shì)是否變化?

我們認(rèn)為:

上海機(jī)場(chǎng):超級(jí)樞紐地位仍在強(qiáng)化,公司公告擬注入虹橋機(jī)場(chǎng)后,上市公司將擁有虹浦兩場(chǎng)的全部流量資源。

白云機(jī)場(chǎng):粵港澳機(jī)場(chǎng)群格局重塑邏輯仍在。

二問(wèn):機(jī)場(chǎng)商業(yè)價(jià)值是否變化?

我們認(rèn)為:

機(jī)場(chǎng)免稅:未來(lái)仍大有可為之處。

猜想1:額度和品類預(yù)計(jì)或存進(jìn)一步放松可能,精品戰(zhàn)略將開啟機(jī)場(chǎng)免稅第二階段紅利;

猜想2:渠道提成比例預(yù)計(jì)中樞或下移,但免稅總盤子預(yù)計(jì)將持續(xù)上行;

而機(jī)場(chǎng)含稅商業(yè)是待發(fā)掘的寶藏。

上海機(jī)場(chǎng)與白云機(jī)場(chǎng)股價(jià)較疫情前仍有一定跌幅,若國(guó)際客流恢復(fù),我們認(rèn)為上海機(jī)場(chǎng):流量為基石,流量恢復(fù)則免稅可期。而白云機(jī)場(chǎng)補(bǔ)充協(xié)議則保留了彈性預(yù)期。基于前述邏輯,持續(xù)推薦上海機(jī)場(chǎng)與白云機(jī)場(chǎng)。

2、近期重點(diǎn)看好海南離島免稅重要標(biāo)的:海南機(jī)場(chǎng)與美蘭空港

1)海南機(jī)場(chǎng):

我們認(rèn)為公司完成破產(chǎn)重組、納入海南國(guó)資體系,未來(lái)有望實(shí)現(xiàn)免稅業(yè)務(wù)盈利能力釋放,看好公司作為海南離島免稅重要參與者,鳳凰涅槃、全新啟航,具備明確的中期投資價(jià)值。

我們預(yù)計(jì)2023年起公司免稅業(yè)務(wù)或呈現(xiàn)大幅放量,2025年有望貢獻(xiàn)利潤(rùn)超過(guò)20億。

2)美蘭空港:

公司免稅業(yè)務(wù)仍有十足潛力,我們預(yù)計(jì)25年免稅銷售額或達(dá)120億。假設(shè)2025年公司重新簽訂協(xié)議,在120億免稅銷售額基準(zhǔn)上,免稅提點(diǎn)提升5%,意味著4.5億利潤(rùn)的增厚。因此在免稅提點(diǎn)率為15%、20%、30%的假設(shè)下,對(duì)應(yīng)免稅業(yè)務(wù)利潤(rùn)分別為13.5、18、27億元。

(三)重點(diǎn)推薦線下接觸型服務(wù)業(yè)基本面漸回正軌的投資機(jī)會(huì)

餐飲以本地需求為主,從消費(fèi)趨勢(shì)來(lái)看,疫情以及線下對(duì)接觸性消費(fèi)的限制導(dǎo)致外賣占比提升,大型聚會(huì)/宴請(qǐng)場(chǎng)景減少導(dǎo)致“一人食”用餐場(chǎng)景增加,性價(jià)比餐飲,茶飲(質(zhì)優(yōu),價(jià)廉,便捷)成為更多人選擇,由于自營(yíng)餐廳成本較為剛性,利潤(rùn)率較薄,利潤(rùn)率高度依賴翻臺(tái)帶動(dòng)的同店收入。餐飲品牌維持吸引客流的“勢(shì)能”尤為重要,目前行業(yè)弱需求導(dǎo)致難提價(jià),若本地需求恢復(fù),借鑒亞太及歐美國(guó)家服務(wù)業(yè)復(fù)蘇情況,國(guó)內(nèi)餐飲行業(yè)復(fù)蘇節(jié)奏可能分化:快餐>休閑餐>正餐。

個(gè)股來(lái)看,重點(diǎn)推薦九毛九、海倫司、同慶樓,三家公司自身經(jīng)營(yíng)確定性更強(qiáng),重點(diǎn)推薦專注于內(nèi)功、逆勢(shì)開店的奈雪的茶。

推薦主營(yíng)快餐的百勝中國(guó),公司堂食占比低,品牌不過(guò)時(shí),疫情期間反應(yīng)迅速,模型持續(xù)優(yōu)化,可能有更好的業(yè)績(jī)表現(xiàn);推薦較高客單的大聚會(huì)業(yè)態(tài)海底撈及兄弟公司頤海國(guó)際,以餐飲業(yè)務(wù)樹立品牌,食品業(yè)務(wù)變現(xiàn)的廣州酒家,建議關(guān)注估值相對(duì)低位的呷哺呷哺。

酒店是少數(shù)有供給端出清邏輯的行業(yè),且短時(shí)間內(nèi)因建造的周期較長(zhǎng),短時(shí)間內(nèi)難以迅速回補(bǔ)。需求端包括6成的商旅和4成的旅游,抑制的需求將在放松后出現(xiàn)明顯釋放。根據(jù)酒店周期規(guī)律,入住率快速回暖下,房?jī)r(jià)增幅空間大,帶動(dòng)利潤(rùn)彈性釋放。我國(guó)酒店龍頭在疫情期間逆勢(shì)拓店,在供給端搶占先機(jī);同時(shí)不斷升級(jí)產(chǎn)品,需求端的房?jī)r(jià)彈性有望釋放。

個(gè)股上,重點(diǎn)推薦管理改善降本增效的錦江酒店;當(dāng)前估值相對(duì)較低的首旅酒店;重點(diǎn)關(guān)注組織結(jié)構(gòu)改善的華住集團(tuán)-S、小而美中高端精選酒店君亭酒店。

景區(qū):我們?nèi)匀桓P(guān)注有資產(chǎn)質(zhì)量、有復(fù)制能力(或者產(chǎn)能尚未打滿)、有運(yùn)營(yíng)能力的人工景區(qū)和演藝行業(yè),認(rèn)為“復(fù)制、成長(zhǎng)”比純“復(fù)蘇”更具有吸引力。

中青旅:1)房地產(chǎn)的融資新政出臺(tái)或利好公司未來(lái)融資情況,2)自身資產(chǎn)價(jià)值優(yōu)質(zhì),旗下烏鎮(zhèn)和古北的景區(qū)已構(gòu)建認(rèn)知、品牌和運(yùn)營(yíng)壁壘,疫后若濮院進(jìn)一步開業(yè),公司業(yè)績(jī)有望進(jìn)一步提升;3)拓展輕資產(chǎn)業(yè)務(wù),當(dāng)前公司新拓展城鎮(zhèn)化景區(qū)、街區(qū)的改造內(nèi)容,以輕資產(chǎn)運(yùn)營(yíng);3因素疊加,公司估值有向上催化動(dòng)力,且當(dāng)前估值處于景區(qū)內(nèi)低位水平,持續(xù)推薦。

另外,演藝龍頭宋城演藝、高端度假標(biāo)的復(fù)星旅游文化、一站式休閑度假目的地天目湖、出入境旅行社龍頭眾信旅游和ST凱撒均將受益于行業(yè)需求回暖,推薦宋城演藝、復(fù)星旅游文化,重點(diǎn)關(guān)注天目湖、眾信旅游、ST凱撒。

線下醫(yī)美、醫(yī)療服務(wù):伴隨線下客流回暖,醫(yī)美、醫(yī)療服務(wù)等業(yè)態(tài)也將迎來(lái)環(huán)比改善,建議重點(diǎn)關(guān)注醫(yī)思健康和雍禾醫(yī)療。

醫(yī)思健康:公司主營(yíng)我國(guó)香港本地醫(yī)療醫(yī)美服務(wù),上半財(cái)年受疫情影響較大,利潤(rùn)降幅較多,現(xiàn)香港本地相對(duì)放松,有望實(shí)現(xiàn)困境反轉(zhuǎn);未來(lái)若內(nèi)地和香港通關(guān),公司將迎來(lái)大陸醫(yī)療旅客回流彈性。

雍禾醫(yī)療:植發(fā)和養(yǎng)固龍頭公司。疫情影響下行業(yè)內(nèi)中小公司現(xiàn)金流困難,公司在手現(xiàn)金充足且積極創(chuàng)新改革,醫(yī)療定位更加清晰,且圍繞這一定位有相應(yīng)變革。線下客流回暖有望帶動(dòng)公司業(yè)績(jī)回暖。

3、風(fēng)險(xiǎn)提示:疫情沖擊超出預(yù)期、經(jīng)濟(jì)下滑超出預(yù)期、油價(jià)持續(xù)高位、航空安全事件影響、消費(fèi)需求不及預(yù)期、居民收入增速不足預(yù)期等。

附錄:航空、酒店旅游全球分區(qū)域恢復(fù)一覽

京東物流招標(biāo) | 2025年3月湖北京東大件物流宅配資源招標(biāo)

1594 閱讀

藏在26條全國(guó)兩會(huì)提案中的2025物流大機(jī)遇:自動(dòng)駕駛、低空經(jīng)濟(jì)、多式聯(lián)運(yùn)、靈活就業(yè)、農(nóng)產(chǎn)品物流、低碳……

1514 閱讀

德邦股份2024年?duì)I收達(dá)403.79億元,與京東資源整合助推收入進(jìn)一步增長(zhǎng)

1342 閱讀普洛斯與Ares 52億美元交易完成,獨(dú)到模式又一次驗(yàn)證價(jià)值

1166 閱讀政府工作報(bào)告劃2025物流發(fā)展重點(diǎn)

966 閱讀京東將招聘1萬(wàn)名實(shí)習(xí)生,部分職位月入過(guò)萬(wàn)

907 閱讀升職絕招?揭露物流職場(chǎng)潛規(guī)則

882 閱讀?京東物流2024年?duì)I收1828億元,營(yíng)收、增速、凈利潤(rùn)均超市場(chǎng)預(yù)期

736 閱讀極免2024年凈利潤(rùn)1.1億美元,中國(guó)首次實(shí)現(xiàn)盈利

705 閱讀2025年京東物流廣西省合作伙伴招標(biāo)

691 閱讀