[羅戈導讀]匯率、油價大幅波動,一次沖擊后需求恢復速度低于預期、海上安全事故,電商增速下滑,中美貿易談判結果低預期,全球經濟及貿易形勢惡化。

[羅戈導讀]匯率、油價大幅波動,一次沖擊后需求恢復速度低于預期、海上安全事故,電商增速下滑,中美貿易談判結果低預期,全球經濟及貿易形勢惡化。

投資要點

航運行業板塊:集運市場短期高度景氣,中期趨勢有望向上。短期來看,國內出口向好,集運需求旺盛,而海外疫情導致供給一定程度受限(海外港口作業效率下降,導致集裝箱船及集裝箱周轉下降),運價維持高位。中長期來看,行業供給增速趨緩,不出現大規模訂單的情況下,2022年以后供給有望不再增長,而正常情況下,3-4%的全球GDP增速對應3-4%的需求增長;2016年行業并購潮帶來市場集中度進一步提升,今年上半年應對需求下行時行業選擇削減運力而非打價格戰,多數集運公司反而獲得不錯的盈利,行業底部夯實,基于供求改善和市場結構改善,預計行業中長期趨勢向上,建議擇機配置中遠海控(A/H)。

節選自《交通運輸行業年度策略:風雨之后見彩虹,交運核心資產正是布局時》

風險提示:匯率、油價大幅波動,一次沖擊后需求恢復速度低于預期、海上安全事故,電商增速下滑,中美貿易談判結果低預期,全球經濟及貿易形勢惡化。

報告正文

一

航運行業:集運市場短期高度景氣,中期趨勢有望向上

集運市場:短期高度景氣,中期趨勢有望向上

1.1、運價走勢

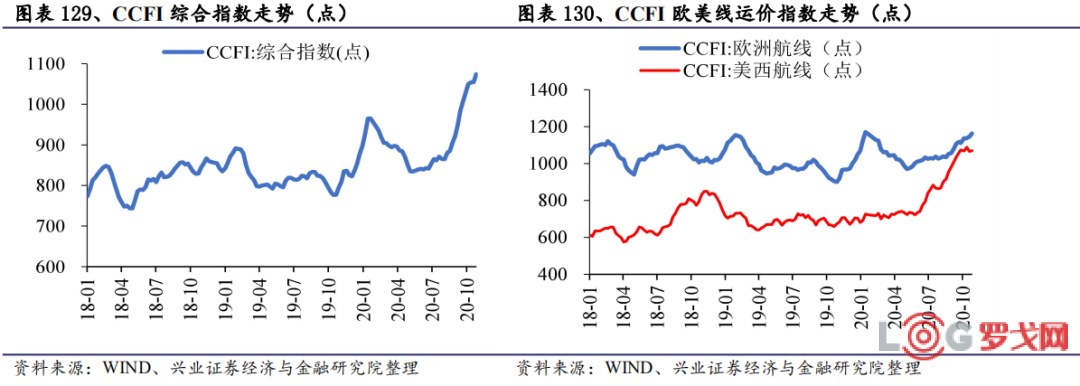

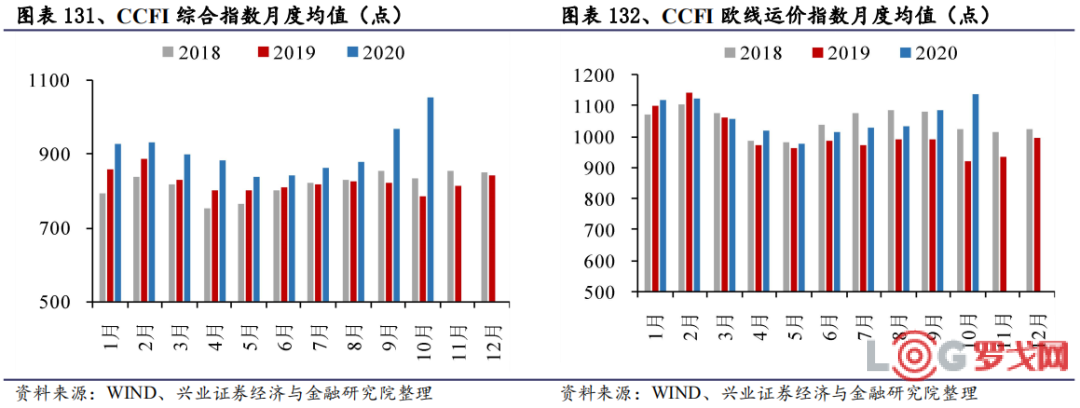

2020年前10月,CCFI指數均值909點,同比增長11%,其中CCFI歐線、美西線、美東線運價指數分別同比增長5%、20%、12%。

2020年上半年,受疫情影響,國內復工推遲,集運需求明顯下降,但應對需求的下行沖擊,集運公司沒有通過價格戰來爭奪市場份額,而是通過主動削減運力投放來保障運價,集運市場整體量跌價漲。

2020年下半年,國內生產恢復正常而海外疫情反復,全球對中國防疫物資和生產生活商品的需求帶動中國出口持續超預期增長,盡管集運公司將前期削減的大部分運力重新投放市場,但海外疫情也導致海外港口作業效率下降,集裝箱船及集裝箱周轉下降,使得行業供給一定程度受限,集運市場量價齊升,高度景氣。

1.2、需求端回顧

歐美經濟

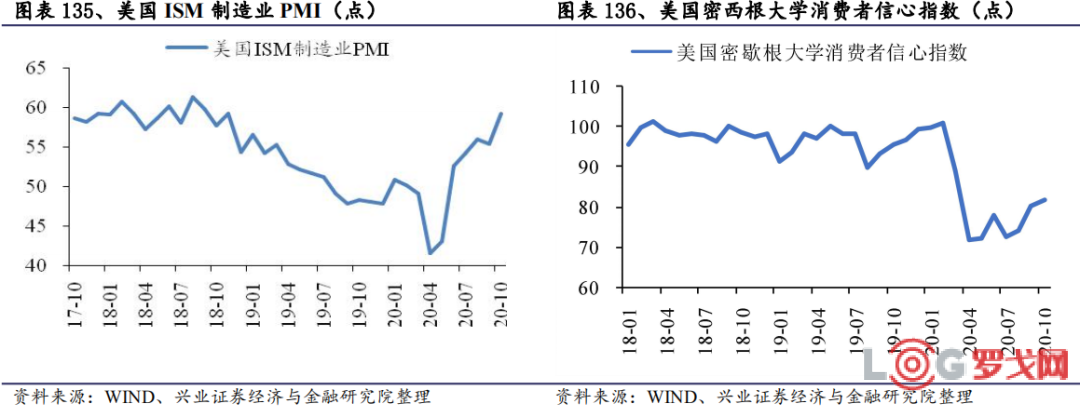

從制造業PMI走勢來看,2020年上半年美國與歐洲經濟景氣度受到疫情的明顯沖擊,下半年制造業PMI持續回升。

亞洲出口情況

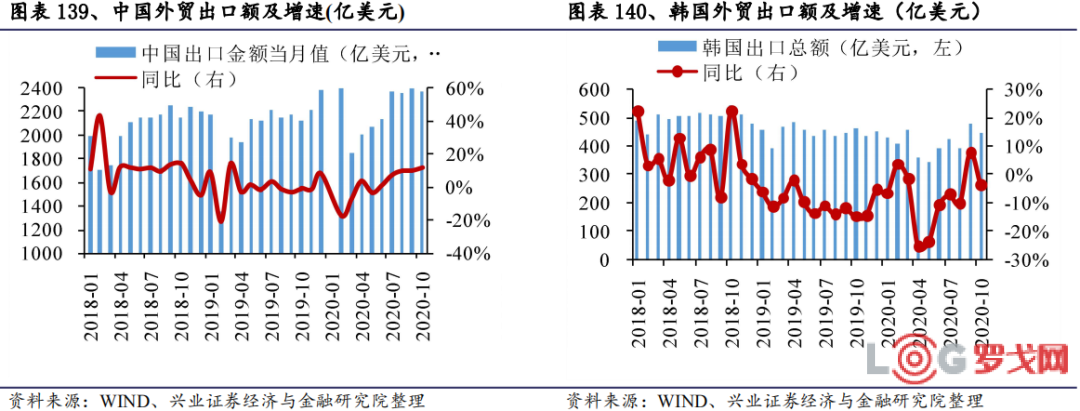

2020年前10月,中國外貿出口累計額20485.8億美元,同比增長0.5%,增速較去年同期提升0.6個百分點。2020年前6個月中國外貿出口累計額同比下降6.2%,7月份中國外貿出口開始明顯回暖,7-10月單月同比增速分別達到7.2%、9.5%、9.9%、11.4%,而去年同期僅為3.4%、-1.0%、-3.2%、-0.8%。

2020年前10月,韓國外貿出口累計額4159億美元,同比下降8.1%。9月韓國外貿出口開始明顯回暖,9-10月單月同比增速分別達到19.5%、11.4%。

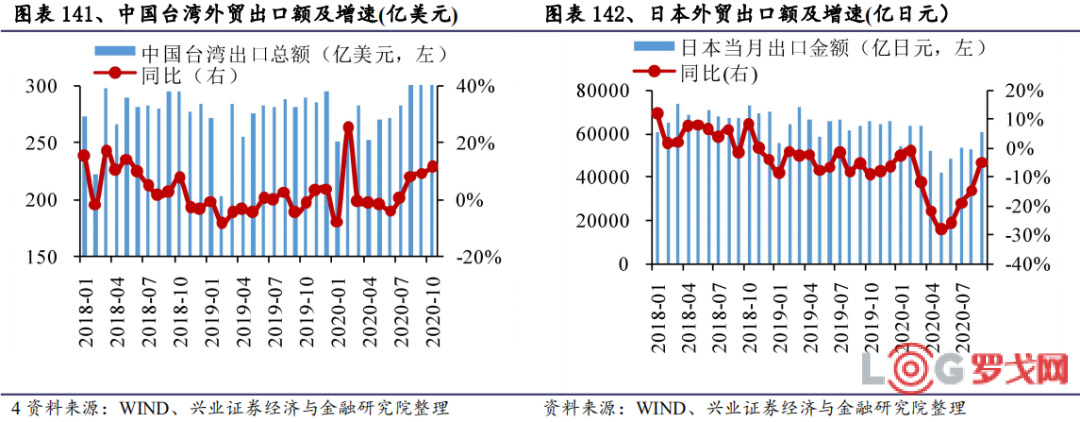

2020年前9月日本外貿出口累計額490210億日元,同比下降14.6%。8-9月日本外貿出口單月分別同比下降14.8%、4.9%,9月降幅縮窄。

2020前10月中國臺灣外貿出口累計額2803億美元,同比上升3.4%。8月中國臺灣外貿出口開始明顯回暖。8-10月單月同比增速分別達到8.3%、9.4%、11.2%。

歐美干線運量

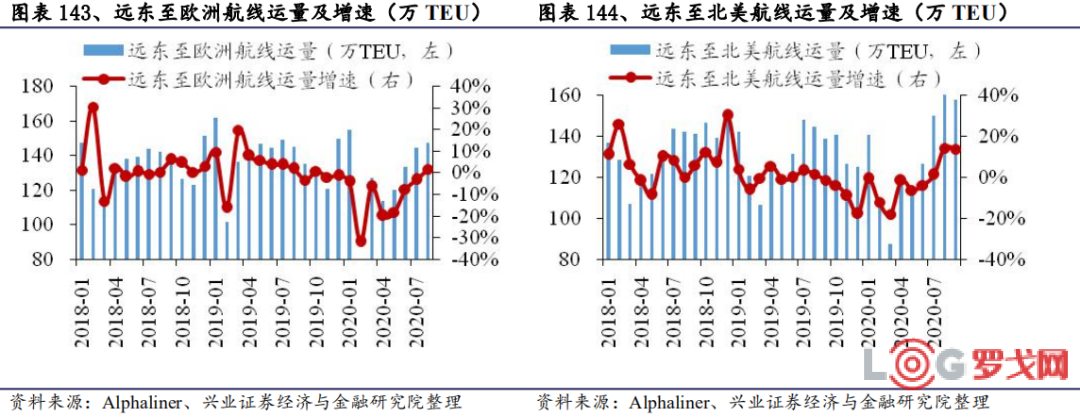

2020年前8月,遠東至歐洲航線累計運量10111萬TEU,同比下降10.3%,增速較去年同期下降14.9個百分點,主要受疫情沖擊影響。單月來看,8月份運量同比增速開始轉正,同比增長1.6%。

2020年前9月,遠東至北美航線累計運量1165萬TEU,同比下降0.8%,增速較去年同期下降1.3個百分點。單月來看,7月份運量開始同比增長,同比增長1.1%,8-9月份運量大幅提升,同比增長14%、13.6%,其中8月運量創歷史新高。

1.3、供給端回顧

船隊規模及閑置率

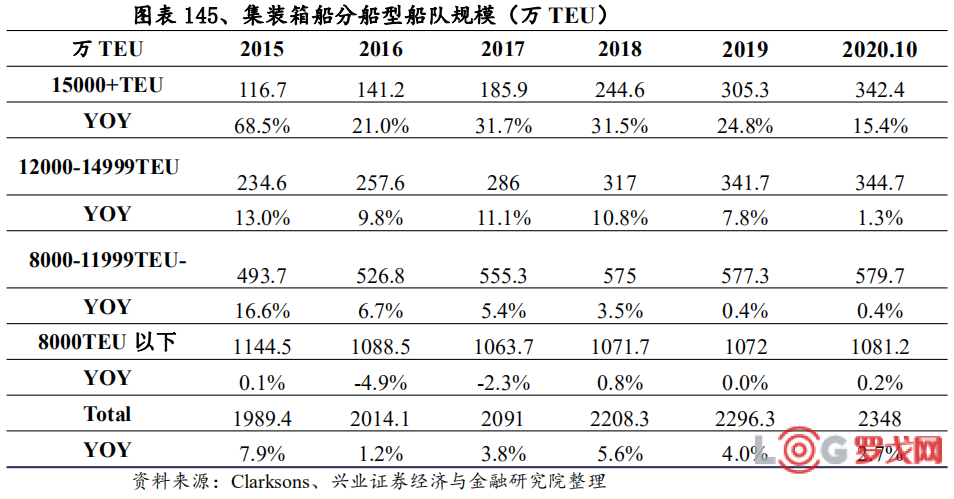

根據Clarksons數據,截止2020年10月底,集裝箱船隊總規模2348萬TEU,同比上升2.7%。

根據Clarksons數據,2020年上半年,應對需求端的下行沖擊,集運公司主動削減運力投放,集裝箱船閑置率大幅上升,2020年6月達到最高11.3%;2020年下半年,隨著需求恢復,閑置運力回歸市場,閑置率迅速回落,2020年10月降至3.5%。

交船、拆解等情況

2020 年前 10 月,集裝箱新船累計交付 70 萬 TEU(占年初運力的 3%),同比下降 42.4%;累計拆解 18.4 萬 TEU(占年初運力的 0.8%),同比減少 38.7%。

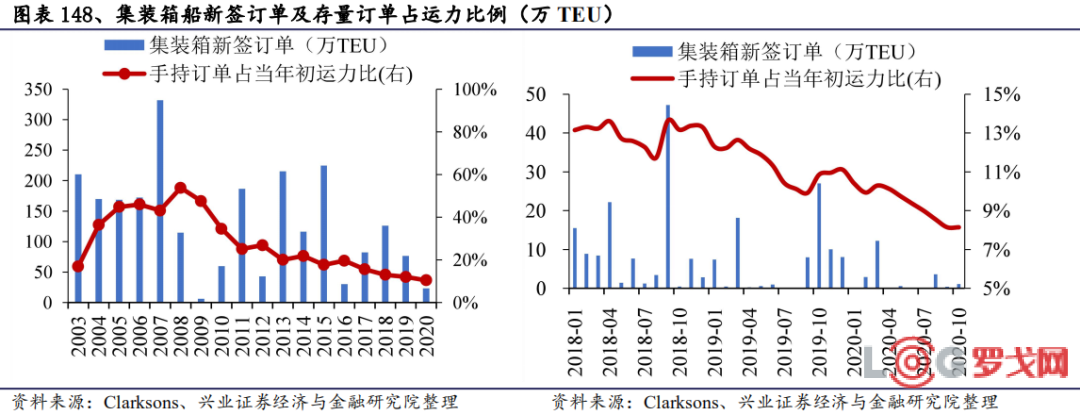

2020年前10月,集裝箱船累計新簽訂單23.6萬TEU(占年初運力的0.9%),同比下降90%。截止2020年10月底,集裝箱船存量訂單187萬TEU(占2020年初總運力的8.1%)。

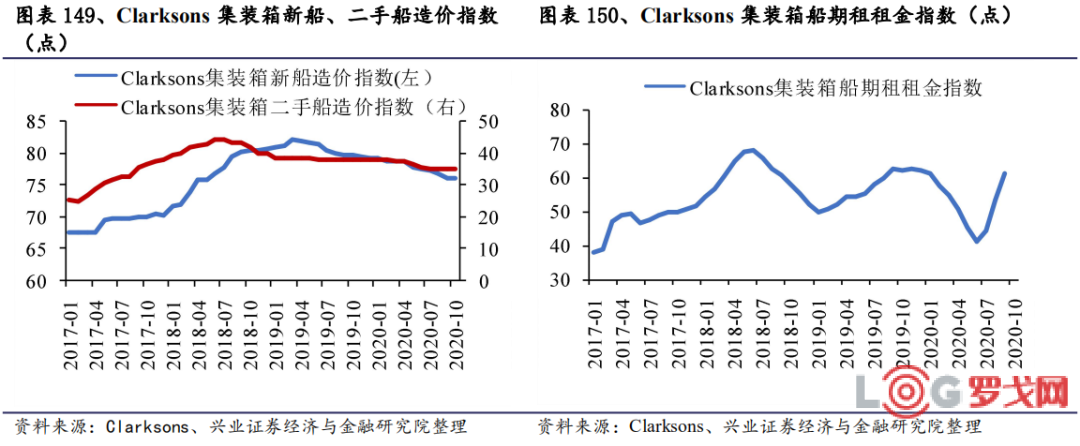

2020年10月,Clarksons集裝箱新船造價指數同比下降4.8%;二手船價格指數同比下降6.7%;2020年10月,集裝箱船期租租金指數同比上漲10%。

1.4、集運市場供需預測

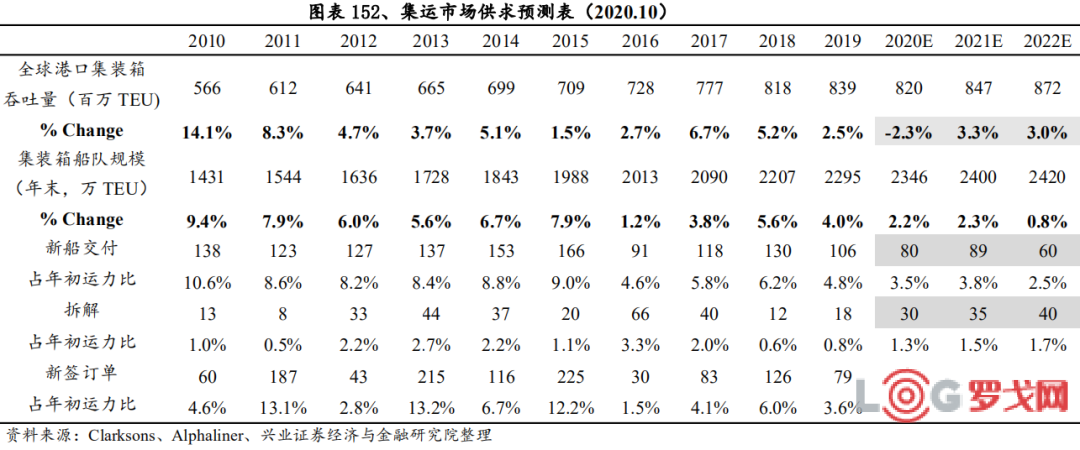

供給預測,根據存量訂單數據,假設70%按期交付率,預計2020-2022年集裝箱新船交付80、89、60萬TEU,假設2020-2022年拆船30、35、40萬TEU,預計2020-2022年集裝箱船運力增速為2.2%、2.3%、0.8%。

需求預測,今年以來集運需求受到疫情的影響,波動較大,我們參考集運咨詢公司Alphaliner對2020-2021集運需求增速的最新預測,預計2020-2021年集運需求增速-2.3%、3.3%,假設2022年集運需求增速恢復正常增長3%,預計2020-2022年集運需求增速-2.3%、3.3%、3%。

二

數據追蹤

2. 油運市場:短期市場低迷,中期有望回暖

2.1 運價走勢

2020年前10月,VLCC-TD3C TCE均值5.5萬美元/天,同比增長72.1%。

2020年受疫情及油價大幅波動影響,油輪市場運價劇烈波動。上半年,國際原油價格戰導致油價大幅下跌,并且呈現遠期大幅升水結構,刺激原油運輸需求及儲油需求,市場運價暴漲,一度突破歷史高點。

下半年隨著OPEC+達成減產協議,原油運輸需求明顯下降,并且隨著油價反彈,遠期升水大幅縮窄,新增儲油需求大幅下降,市場運價大幅回落。

2.2、需求端回顧

2020年前10月,布倫特原油均價42美元/桶,同比下跌33.9%。

根據OPEC公布的月度產量數據進行簡單平均,2020年前9月OPEC原油產量平均2591萬桶/天,同比大幅下降13.5%。2020年4月份,OPEC達成減產協議,從單月產量來看,5月份開始產量大幅下降19.3%,6-9月分別同比下降25.5%、21.4%、19%、16.1%,這也是5月份開始運價大幅回落的重要原因。

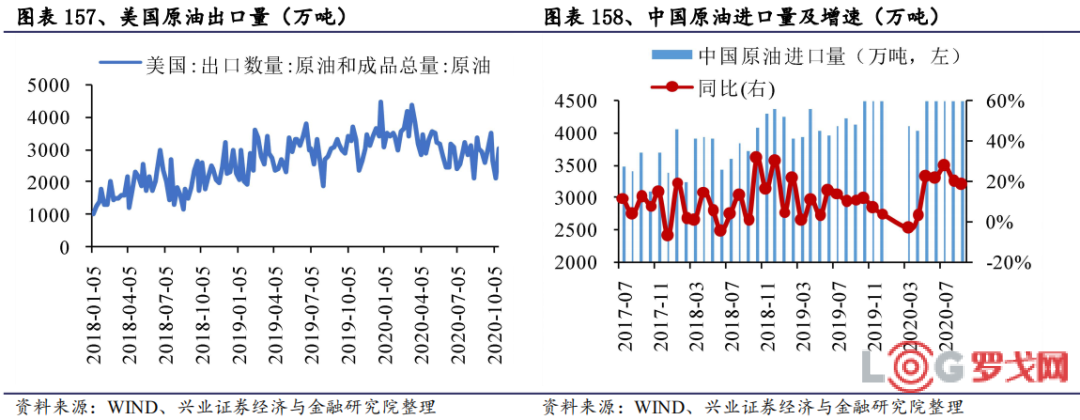

根據EIA公布的美國原油出口周度數據進行簡單平均,2020年前10月美國原油出口31.3萬桶/天,同比增長8%,增速大幅下降48.8個百分點。

2020年前9月,中國原油累計進口量4.2億噸,同比上升12.7%,增速較去年同期提升3個百分點;日本原油累計進口量1326億升,同比下降5.3%,增速較去年同期下降1.9個百分點。

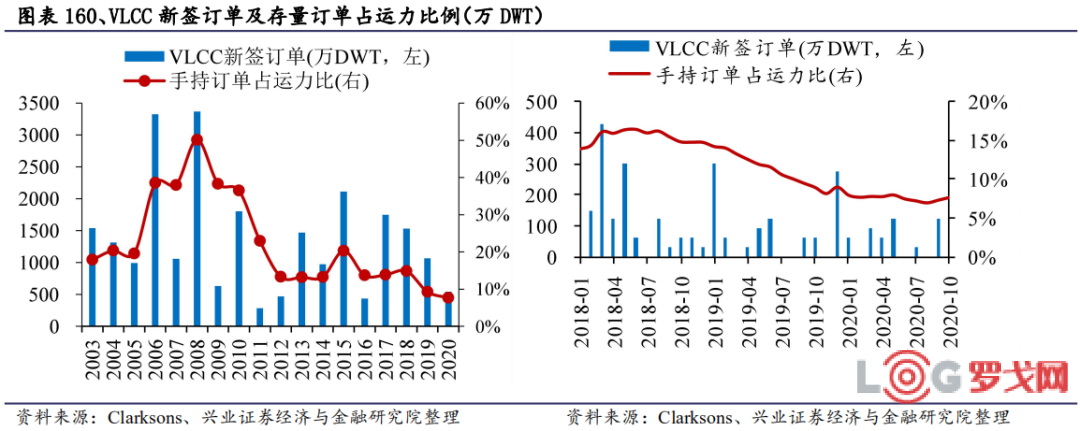

2.3、供給端回顧

船隊規模

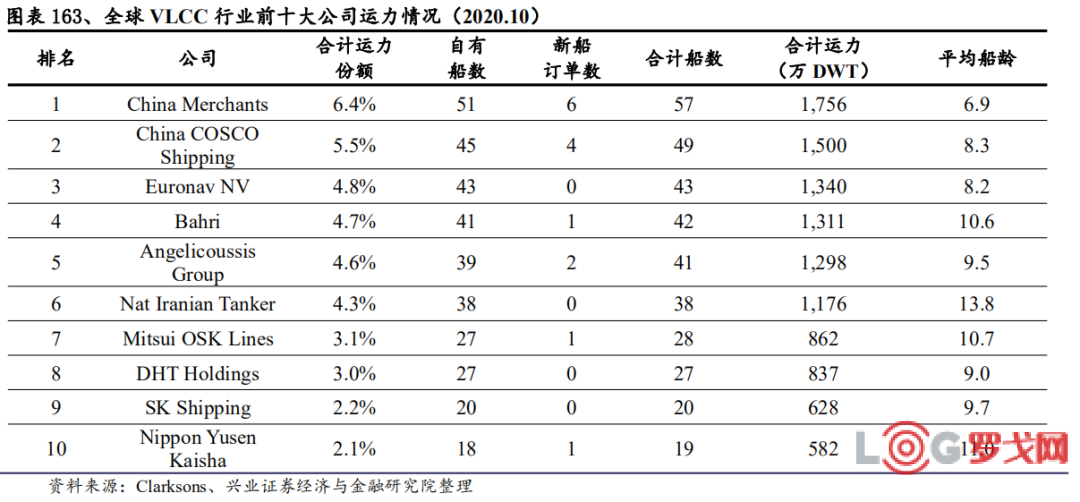

根據Clarksons數據,截止2020年10月底,VLCC船隊總規模2.6億DWT,同比增長4.0%。

交船、拆解等情況

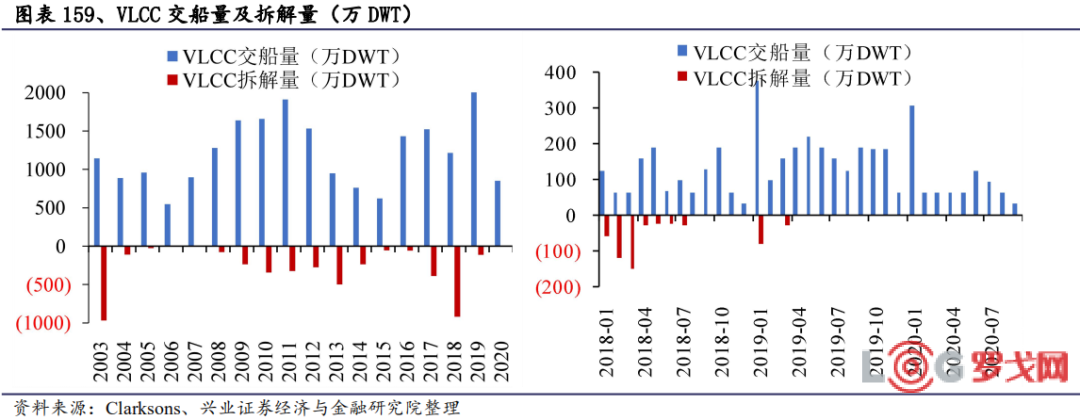

2020年前10月,VLCC新船累計交付883萬DWT(占年初運力的3.6%),同比減少52.6%;沒有老舊船舶拆解。

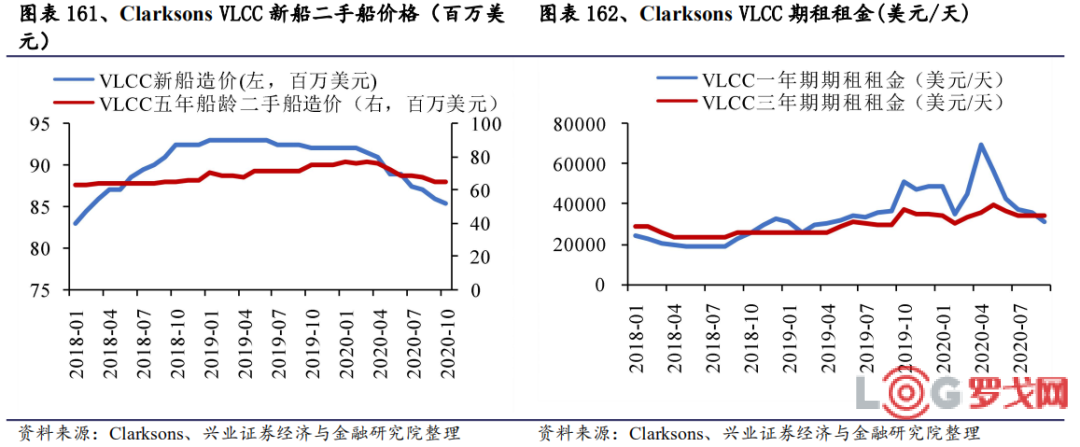

船價及租金變化

2020年10月,VLCC新船造價8500萬美元,同比下降7.6%;VLCC五年船齡二手船價格6500萬美元,同比下降13.3%。

2020年10月,VLCC一年期期租租金25900美元/天,同比下降49.6%;VLCC三年期期租租金28200美元/天,同比下降24.8%。

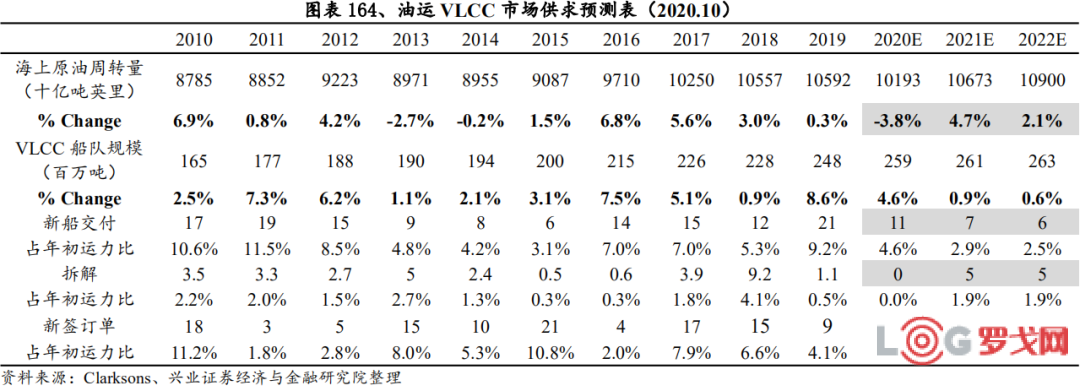

2.4、油運市場供求預測

供給預測,根據存量訂單數據,假設70%按期交付率,預計2020-2022年VLCC新船交付1100、700、600萬DWT,假設2020-2022年拆船0、500、500萬DWT,預計2020-2022年VLCC運力增速為4.6%、0.9%、0.6%。

需求預測,受疫情影響,全球原油消費低迷,主要產油國大幅減產,導致原油運輸需求下降,需求的恢復取決于疫情的發展,我們參考Clarksons的最新預測,預計2020-2021年油運需求增速-3.8%、4.7%,假設2022年需求恢復正常增長2.1%,預計2020-2022年油運需求增速-3.8%、4.7%、2.1%。

三

投資建議

集運行業:

短期來看,國內出口向好,集運需求旺盛,而海外疫情導致供給一定程度受限(海外港口作業效率下降,導致集裝箱船及集裝箱周轉下降),運價維持高位;

中長期來看,行業供給增速趨緩,不出現大規模訂單的情況下,2022年以后供給有望不再增長,而正常情況下,3-4%的全球GDP增速對應3-4%的需求增長;2016年行業并購潮帶來市場集中度進一步提升,今年上半年應對需求下行時行業選擇削減運力而非打價格戰,多數集運公司反而獲得不錯的盈利,行業底部夯實,基于供求改善和市場結構改善,預計行業中長期趨勢向上,建議投資者擇機配置中遠海控(A/H)。

油運行業:

短期來看,今年上半年受油價大幅波動等特殊因素影響,市場高度景氣,不過應對疫情帶來的全球原油消費低迷,主要產油國大幅削減產量,下半年原油運輸需求低迷,導致市場運價大幅回落,短期難有明顯起色。

中長期來看,油運行業供給端優化空間較大,新船訂單處于歷史低位,而潛在可拆解的老舊船舶較多,預計2021年以后供給增速將明顯放緩,若疫情得以控制,油運需求恢復正常,市場有望重新向上,建議投資者擇機配置中遠海能(A/H)、招商輪船。

風險提示:匯率、油價大幅波動,一次沖擊后需求恢復速度低于預期、海上安全事故,電商增速下滑,中美貿易談判結果低預期,全球經濟及貿易形勢惡化。

說明

注:文中報告節選自興業證券經濟與金融研究院已公開發布研究報告,具體報告內容及相關風險提示等詳見完整版報告。

證券研究報告:【興證交運】航運行業年度策略:集運市場短期高度景氣,中期趨勢有望向上

對外發布時間:2020年11月20日

報告發布機構:興業證券股份有限公司(已獲中國證監會許可的證券投資咨詢業務資格)

本報告分析師 :

張曉云SAC執業證書編號:S0190514070002

王品輝SAC執業證書編號:S0190514060002

王春環SAC執業證書編號:S0190515060003

吉理 SAC執業證書編號:S0190516070003

孫修遠SAC執業證書編號:S0190518070002

中郵無人機(北京)有限公司揭牌

2622 閱讀

智能倉儲企業“智世機器人”完成數千萬元A輪融資

2558 閱讀

這家老牌物流巨頭被整合重組,四千多名員工將何去何從?

1963 閱讀2024最值錢的物流上市企業是誰?哪些物流企業被看好,哪些被看跌?

1429 閱讀地緣政治重塑下的全球供應鏈:轉型、挑戰與新秩序

1207 閱讀物流供應鏈領域“吸金”不力,但能給投融資事件頒幾個獎

1168 閱讀2024LOG供應鏈物流?突破創新獎候選案例——準時達國際供應鏈管理有限公司

1022 閱讀仿生學:蜂巢帶給供應鏈管理的啟示

990 閱讀16連冠背后,日日順助力智家工廠物流降本增效

1015 閱讀中遠海運回應被美國國防部列入“中國軍事企業”清單

938 閱讀