[羅戈導讀]大宗商品供應鏈行業是生產型企業采購分銷的通道,多賽道、大空間、小企業是主要行業特點。由于同質化競爭激烈,行業商業模式由傳統依靠集采集銷獲取貿易價差的形式逐漸向收取物流、金融、加工等增值服務費進化。

[羅戈導讀]大宗商品供應鏈行業是生產型企業采購分銷的通道,多賽道、大空間、小企業是主要行業特點。由于同質化競爭激烈,行業商業模式由傳統依靠集采集銷獲取貿易價差的形式逐漸向收取物流、金融、加工等增值服務費進化。

核心觀點

1.定位“中游”:多賽道、大空間、小企業

大宗商品供應鏈行業是生產型企業采購分銷的通道,多賽道、大空間、小企業是主要行業特點。由于同質化競爭激烈,行業商業模式由傳統依靠集采集銷獲取貿易價差的形式逐漸向收取物流、金融、加工等增值服務費進化。

2.日本經驗:頻頻誕生牛股的周期性賽道

作為派生需求演化的行業,大宗商品供應鏈注定是周期性賽道,但在日本該行業卻頻頻誕生牛股。復盤行業的三波行情,最核心的驅動因素都是大宗商品周期上行帶來的β。同時,背靠大財團的行業巨頭通過并購快速擴張,多元化布局平衡風險也起到了業績推動作用。

3.中國特色:高成長、低估值,行業存在兩大預期差

特殊的商業模式和收入確認準則導致大宗商品供應鏈企業財務表現“失真”,高成長與低估值現象并存。透過現象看本質,行業實際財務表現尚可,商業模式轉型一方面對沖企業經營風險,另一方面也打開了成長空間(對標日本,約有6-7倍空間)。不論確定性還是成長性,行業都存在預期差。

4.投資建議:興于周期,成于格局

①行業的大機會源于周期。2020年基建發力,利率催化,大宗商品周期階段性上行,同時疫情也會加速行業格局出清,頭部企業直接受益。目前板塊估值仍處于歷史底部,建議關注廈門象嶼(彈性最大)、物產中大(行業龍頭)、建發股份(高股息低估值)、廈門國貿(業績增長穩健)。

②格局改善、量價齊升—危化品供應鏈。危化品供應鏈是具備資質準入門檻的牌照業務,行業安全事故多發催化供給收縮形成賣方市場;疊加頭部企業開啟并購期,量價齊升帶動業績增長。建議關注密爾克衛(資質健全的優質頭部企業)。

風險提示:基建投資不及預期;大宗商品價格大幅下滑;并購風險;商業模式轉型不及預期

目錄

1、引言:“差賽道”也有春天

2、定位“中游”:多賽道、大空間、小企業

2.1 定義:定位“中游”,生產型企業采購分銷的通道

2.2 盈利模式:從買賣差價到服務費,供應鏈行業正在進行去周期化轉型

2.2.1 買賣差價:自營模式

2.2.2 服務費:代理模式和以銷定產模式

2.3 行業特點

2.3.1 多賽道

2.3.2 大空間

2.3.3 小企業

2.3.4 市場集中度低

3、日本經驗:頻頻誕生牛股的周期性賽道

3.1 日本大宗商品供應鏈:頻頻誕生牛股的賽道

3.2 股價復盤—超額收益主要源于三波行情

3.2.1 推動三波行情的最核心驅動力都是β

3.3 行業巨頭的α

3.3.1 背靠大財團,資金流、商流的雙重支持

3.3.2 逆周期低成本并購,打開成長空間

3.3.3 多元化布局平衡風險

3.4 日本經驗:頻頻誕生牛股的周期性賽道

4、中國特色:高成長、低估值,行業存在兩大預期差

4.1 為何行業股價持續下跌?

4.1.1 殺估值不殺業績

4.2 如何看待行業的周期性

4.2.1 收入確認準則導致高營收、低凈利率

4.2.2 扣非凈利高波動,強套保能力平滑波動

4.2.3 實際經營風險可控

4.3 如何看待行業的成長性:內生增長穩健,外延仍有6倍空間

4.4 兩大預期差:高成長與低估值現象并存

5、投資建議:興于周期,成于格局

5.1 行業的大機會源于周期,加持于格局的改善

5.2 行業的大機會源于周期

5.2.1 周期和低資金成本的紅利

5.2.2 頭部企業均處于歷史估值底部

5.2.3 β貢獻收益,α平衡風險

5.3格局改善的紅利——危化品供應鏈:牌照業務

1.1 傳統認知下的“差賽道”

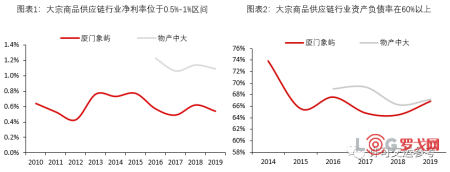

我國大宗商品供應鏈行業呈現四大財務特點:

①低凈利率:凈利率中樞0.5%-1.5%;

②高杠桿:資產負債率普遍在60%以上;

③高波動:凈利潤增速波動大,如2015-2019年,廈門象嶼扣非凈利潤增速振幅最高接近300%;

④差現金流:經營性現金流不穩定,2014-2019年,廈門象嶼分別于2014、2017年出現負現金流情況。單從財務角度看,大宗商品供應鏈行業是典型的“差賽道”。

資料來源:Wind,方正證券研究所

資料來源:Wind,方正證券研究所

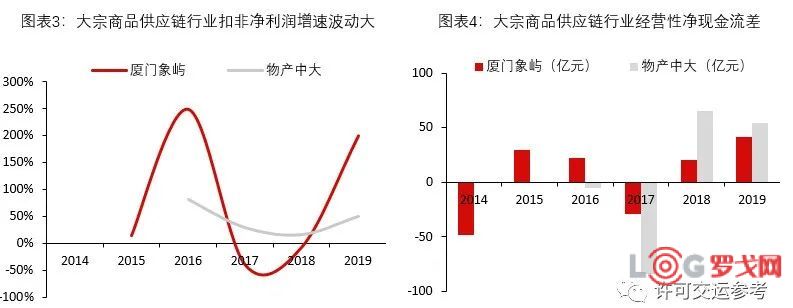

1.2 主要企業股價持續跑輸大盤

2015年牛市-2019年底,我國大宗商品供應鏈企業廈門象嶼和物產中大股價分別持續下跌213%、228%(同期滬深300下跌112%),似乎也表明傳統認知下的大宗商品供應鏈行業是一個“差賽道”。

資料來源:Wind,方正證券研究所

1.3 “差賽道”也有春天:美國和日本都經歷過高光時刻

大宗商品供應鏈賽道是否真的這么“差”?

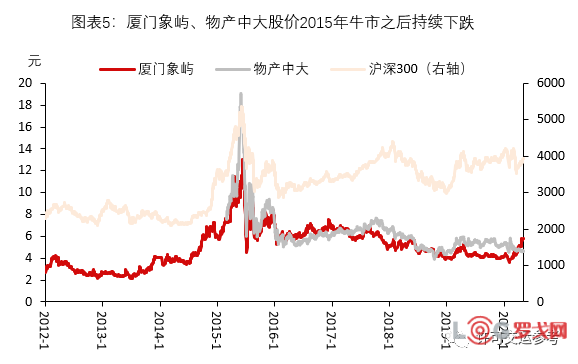

如果我們將視野放到全球,美國和日本的大宗商品供應鏈企業都有持續8年跑贏大盤的高光時刻,而日本巨頭豐田通商更是創造了18年20倍的投資機遇。其市場表現告訴我們大宗商品供應鏈行業也有其獨特的投資機遇。

此時我們將視野回歸到中國大宗商品供應鏈行業,低迷的股價表現是否意味著市場對行業的理解存在預期差?投資中該如何把握中國大宗商品供應鏈行業的高光時刻?

資料來源:Bloomberg,方正證券研究所

2.1定義:定位“中游”,生產型企業采購分銷的通道

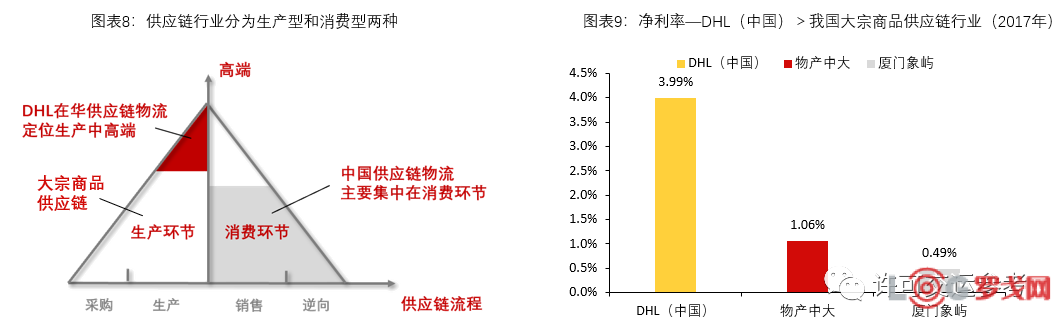

供應鏈行業按照服務客戶類型,可分為生產和消費兩種類型。其中,越接近消費環節的供應鏈業務,越有可能實現差異化,其利潤率水平也相對更高,越是接近生產端的供應鏈業務,客戶對于價格越敏感,相對利潤率更低。

而大宗商品供應鏈企業主要服務于生產環節最前端的制造業企業,其功能是作為生產型企業采購分銷的通道,利潤率水平在行業內處于最底層。

資料來源:Wind,方正證券研究所

作為生產型企業采購分銷的通道,大宗商品供應鏈企業的商業模式以貿易為主導,集合金融、物流、加工等綜合功能于一體。

其商業本質是以貿易為流量入口,通過增值服務創收,收入主要來源于貿易產生的買賣價差和增值服務創造的服務費。

其價值創造則是通過解決大宗商品上下游規模效應弱、信息不對稱等問題,提升產品周轉效率,為產業鏈中的企業降低(交易、庫存、物流)成本。

資料來源:方正證券研究所

2.2盈利模式:從買賣差價到服務費,供應鏈行業正在進行去周期化轉型

大宗商品供應鏈行業盈利模式包括服務費模式和買賣價差模式,其中,買賣價差模式是行業誕生之初的盈利模式,但由于行業進入壁壘不高,加之我國制造業增速逐年放緩,行業同質化競爭日益激烈,賺取價差難以為繼,行業開始轉型賺取服務費的去周期化模式(如廈門象嶼鋼材供應鏈服務費營收占比從2018年的50%提升至2019年的77%)。

①買賣價差業務模式主要為自營模式,收入來源于貿易價差——供應鏈企業的低成本優勢(與供應商合作+批量采購的規模優勢),自營收入由大宗商品價格主導,周期性較強。

②服務費模式包括兩類:代理模式和以銷定產模式,收入來源于提供的增值服務,收入較為穩定,周期性較弱。

資料來源:方正證券研究所

2.2.1 買賣差價:自營模式

自營模式主要依靠供應鏈企業的低成本采購優勢(與上游合作、采購規模優勢)賺取貿易價差,通常結合套期保值工具進行操作,以降低價格波動風險。該模式包括三種類型:分銷模式、賣斷式采購、買斷式采購。

資料來源:廈門象嶼公告,方正證券研究所

2.2.2 服務費:代理模式和以銷定產模式

服務費模式的特點為業績由需求主導,包括兩種類型:代理模式和以銷定產模式,兩者的本質區別在于以銷定產模式參與企業生產活動調度,與客戶粘性更高,而代理模式僅根據企業需求提供代采代銷服務。

代理模式:特點為風險小、盈利穩定,不承擔商品風險(市場價格波動風險、商品質量風險、保管風險和信用風險)

以銷定產模式:特點為客戶粘性更大,服務鏈條更加完善。

資料來源:公司公告,方正證券研究所

2.3 行業特點

2.3.1 多賽道

大宗商品供應鏈行業賽道眾多:大宗商品按照產品類別可劃分為能源類、基礎原材料、農產品三種,其中不同品種又可細分為數十類業務。

大宗商品供應鏈企業可按商業模式分為兩類:去周期化轉型類(如金屬產品供應鏈行業)和服務費類(如危化品供應鏈行業),我國企業大多數屬于去周期化轉型類。

鋼材類是重要賽道。以鋼材為主的金屬產品是我國頭部企業的主要經營產品之一,頭部企業鋼材類營收占比均在50%以上(金屬產品需求量大,且我國該資源相對匱乏,如2018年我國鐵礦石對外依存度達71%)。

資料來源:Wind,方正證券研究所

2.3.2 大空間

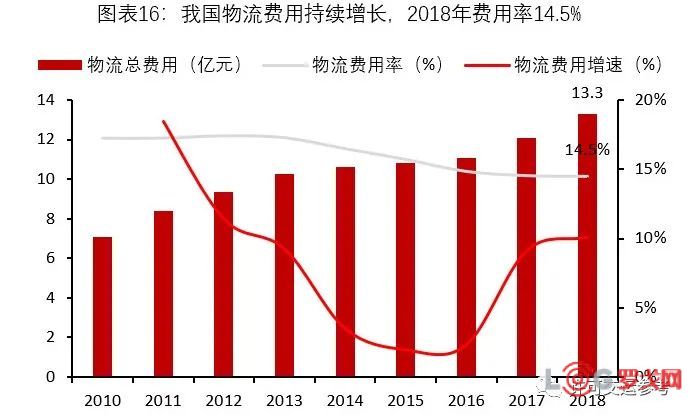

萬億市場空間:以鋼材供應鏈為例,廈門象嶼國內鋼材供應鏈市占率約4%,營收約1000億元,則國內鋼材供應鏈市場空間約為2.5萬億元。但由于我國大宗商品供應鏈企業的收入確認準則導致營收顯著虛高。按照我國2018年物流費用率14.5%測算,我國鋼材供應鏈市場空間約為3650億元。而鋼材供應鏈(需求量最大的金屬品類)僅為數十類大宗商品中的一類,粗略估計我國整個大宗商品供應鏈行業市場為萬億空間。

當前我國大宗商品供應鏈行業已步入成熟期,未來行業的增速同GDP增速基本一致。

資料來源:Wind,方正證券研究所

2.3.3 小企業

我國供應鏈企業市值普遍較低。與產品已標準化、成熟化的快遞行業不同,我國大宗商品供應鏈企業仍處于成長期,體量相對較小,市值普遍較低。但從市值來看,我國龍頭企業物產中大市值僅243億元(20200331),與美國鋼鐵供應鏈龍頭Reliance(專營型)相比,仍有至少2倍成長空間,與日本龍頭三菱商事(綜合型)相比,仍有至少10倍成長空間。當前我國大宗商品供應鏈行業已步入成熟期,未來行業的增速同GDP增速基本一致。

資料來源:Wind,方正證券研究所

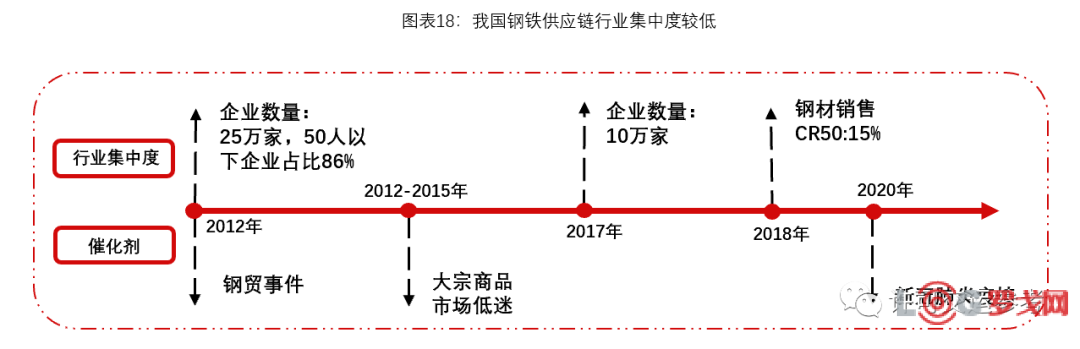

2.3.4 市場集中度低

市場集中度低,危機是行業出清的催化劑。以鋼鐵供應鏈為例,在2012年鋼貿危機和2012-2015年大宗商品周期下行的推動下,我國鋼鐵供應鏈行業快速出清,企業數量從25萬家縮減至10萬家。但行業集中度仍較低,2018年鋼材銷售CR50僅15%。此次疫情有望成為行業出清的新一輪催化劑。

大宗商品供應鏈行業定制化服務的特點決定了其內生增長有限,兼并收購是快速擴張的主要方式,同時也是行業出清的主要方式。

資料來源:《價值工程》,中國冶金報,方正證券研究所

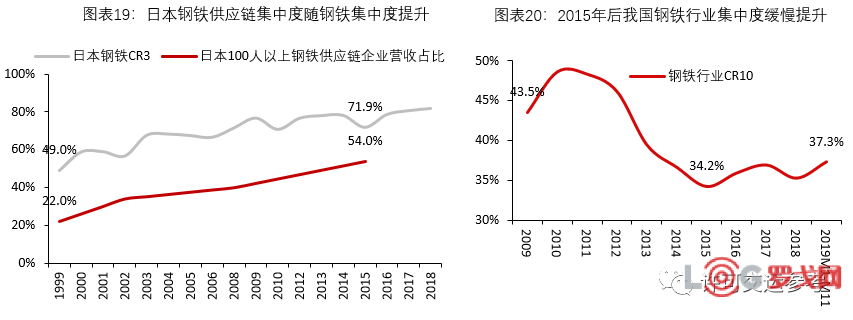

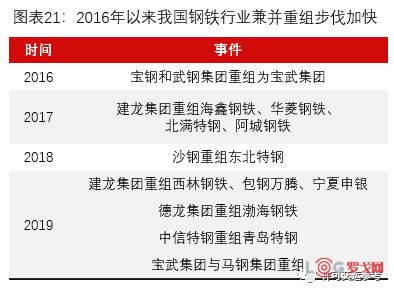

除危機事件外,上游行業出清的進程也是供應鏈行業出清的重要推動力量。以鋼材供應鏈為例,參考日本經驗,上游鋼鐵行業出清將帶動鋼鐵供應鏈行業出清。

兼并重組是快速提高鋼鐵行業集中度的必經之路。2015年,我國實行供給側改革,鼓勵通過兼并重組等方式對鋼鐵行業去產能,并確立了鋼鐵行業CR10要在2020年達到60%的目標。但去產能對行業集中度提升有限,我國鋼鐵行業CR10由2015年的34.2%提升至2019年11月的37.3%。隨著政策力度加大、兼并重組步伐加快,鋼鐵行業集中度有望持續提升。

總體來看,當前我國行業集中度仍較低,盈利模式也處于轉型期。而無論是行業背景還是盈利模式我國都與日本相似,日本大宗商品供應鏈行業的發展對我國有很強的啟示性。

資料來源:《中國鋼鐵統計年鑒》、日本經濟產業省,工信部,蘭格鋼鐵網,方正證券研究所

資料來源:中國鋼鐵新聞網,方正證券研究所

3.1日本大宗商品供應鏈:頻頻誕生牛股的賽道

與中國供應鏈行業不同,日本大宗商品供應鏈行業呈現高集中度(CR7集中度47%)、大企業(截至2019年底,頭部4家企業市值均超過千億)的特點,而且賽道頻出牛股(多個公司十年十倍)。

為什么同樣是供應鏈行業,日本可以出現大市值牛股?

注:①考慮到企業上市時間長度和業務可比性,我們以豐田通商和住友商事為例復盤日本供應鏈行業

②行業總規模僅考慮化工、金屬礦產、紡織品、機械設備(汽車、電器機械設備)行業的批發額

資料來源:Bloomberg,方正證券研究所

資料來源:Bloomberg,方正證券研究所

3.2 股價復盤—超額收益主要源于三波行情

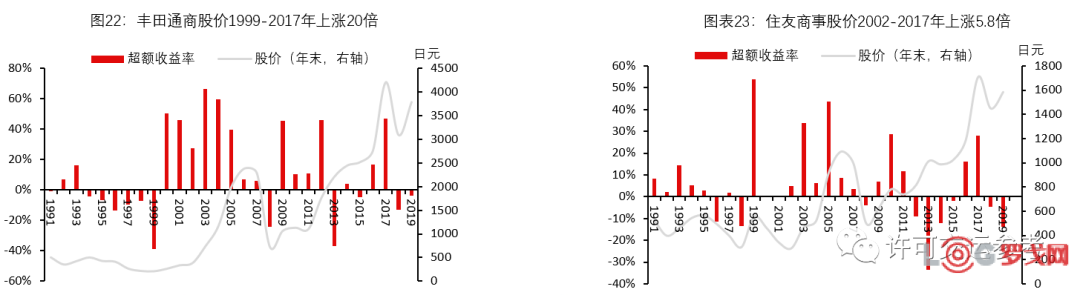

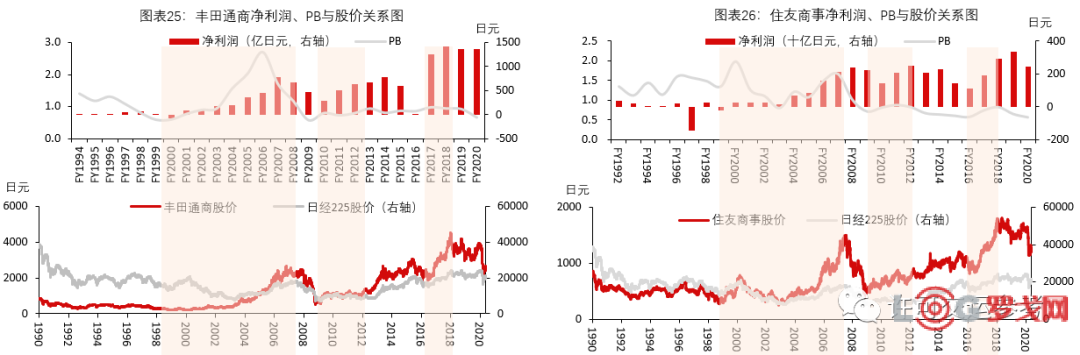

以豐田通商和住友商事為例,其超額收益主要源于三波行情:

①1999-2007年,周期上行+格局改善,公司業績、估值雙升,戴維斯雙擊下豐田通商和住友商事股價分別上漲10.9倍、2.1倍。

②2009-2012年、2016-2017年,企業PB基本穩定在0.8-1.0倍區間,企業業績持續增長,豐田通商和住友商事股價在兩波行情中分別上漲2.4倍、1.6倍(2009-2012年);均為1.7倍(2016-2017年)。

資料來源:Bloomberg,方正證券研究所

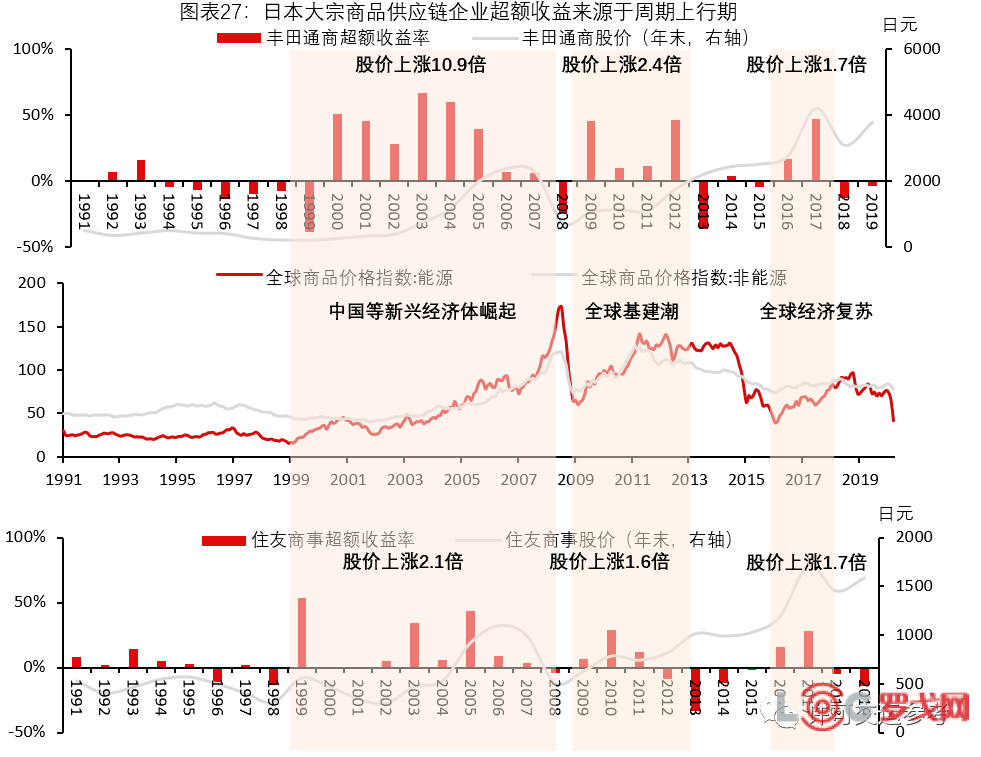

3.2.1 推動三波行情的最核心驅動力都是β

成熟期的大宗商品供應鏈行業也難逃周期的宿命。作為派生需求演化的行業,其商業模式注定了大宗商品價格會成為影響企業利潤最大的擾動項。推動日本供應鏈行業三波行情的最核心驅動力都是β。

第一波行情復盤(1999-2007年):

背景:21世紀初,中國經濟的爆發式增長帶動一輪大宗商品牛市。

結果:能源類、非能源類商品價格指數分別上漲10.7倍、2.7倍。

第二波行情復盤(2009-2012年):

背景:2008年金融危機后,全球基建潮拉動大宗商品需求增長。

結果:能源類、非能源類商品價格指數分別上漲2.2倍、1.4倍。

第三波行情復盤(2016-2017年):

背景:全球經濟復蘇,帶動一輪大宗商品小牛市。

結果:能源類、非能源類商品價格指數分別上漲2.1倍、1.2倍。

資料來源:Bloomberg,方正證券研究所

DeepSeek火出圈,AI和大模型將如何改變物流行業?

3160 閱讀

800美元不再免稅,T86清關作廢,跨境小包何去何從?

2198 閱讀

凈利潤最高增長1210%、連虧7年、暴賺暴跌……物流企業最賺錢最虧錢的都有誰

2167 閱讀浙江科聰完成數千萬元A2輪融資

2018 閱讀AI紅利來襲!你準備好成為第一批AI物流企業了嗎?

1989 閱讀供應鏈可視化:從神話到現實的轉變之路

1427 閱讀運輸管理究竟管什么?

1259 閱讀Deepseek在倉庫規劃中的局限性:基于案例研究

1270 閱讀2024中國儲能電池TOP10出爐

1186 閱讀安能物流2024年經調整利潤預增約62.8%,高質量增長領跑快運行業!

1082 閱讀