[羅戈導讀]本篇報告我們再次聚焦時效件業務,重點解讀:1)國內時效件市場空間;2)順豐時效件為何超預期增長?3)順豐時效件的競爭壁壘在哪里?

[羅戈導讀]本篇報告我們再次聚焦時效件業務,重點解讀:1)國內時效件市場空間;2)順豐時效件為何超預期增長?3)順豐時效件的競爭壁壘在哪里?

今年以來,順豐控股一直是我們重點跟蹤推薦標的,其業務數據表現也十分出色,尤其是公司時效件業務表現超市場預期,本篇報告我們再次聚焦時效件業務,重點解讀:1)國內時效件市場空間;2)順豐時效件為何超預期增長?3)順豐時效件的競爭壁壘在哪里?

時效件市場規模近千億,順豐占據行業主導地位。我們測算2019年全國時效快遞件量規模約47億件,收入規模約840億元。從企業需求端來看,我國時效件總量較美國還有73%的增長空間。順豐與EMS為時效件市場龍頭,市占率分別55%、26%,順豐占據主導地位。時效件定價顯著高于電商快遞,順豐/MES時效件單票價格分別為22元/13元,用戶重視品質、價格敏感度低。

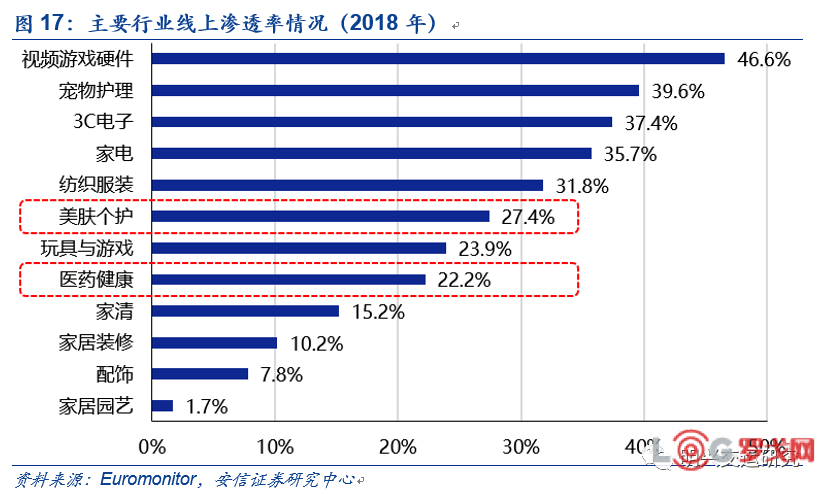

在高端電商需求推動下,時效件空間或進一步打開。當前傳統商業加速向線上滲透,例如免稅商品線上直郵、奢侈品、高端化妝品擴大線上銷售等。線上滲透率的提升本質是商品銷售在渠道端的再分配,我們認為這是一場不可逆的變革。對下游快遞而言,高端電商產品需要相匹配的時效快遞服務(快速、安全、優質服務),高客單價的商品通常對快遞價格的容忍度也更高。總結來看,時效快遞空間或因高端電商需求進一步打開。

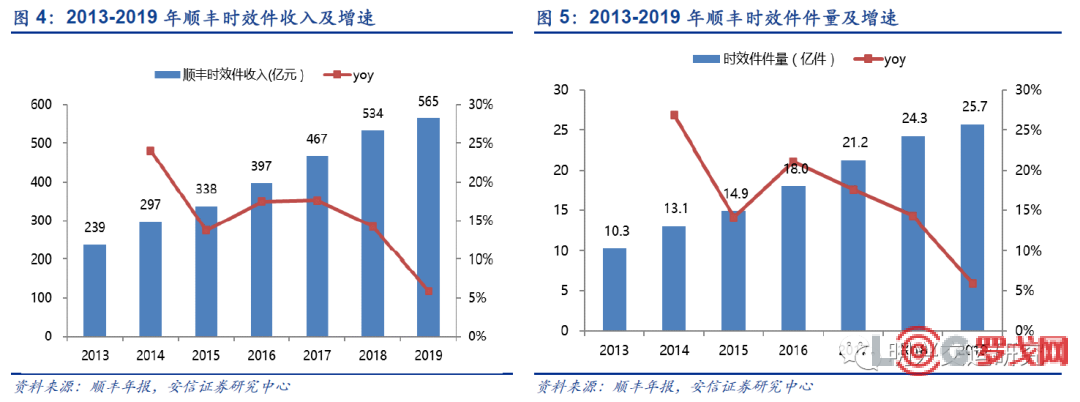

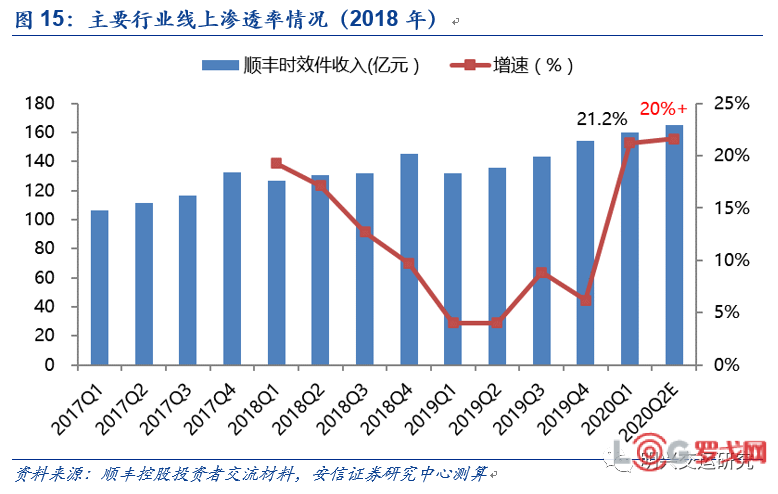

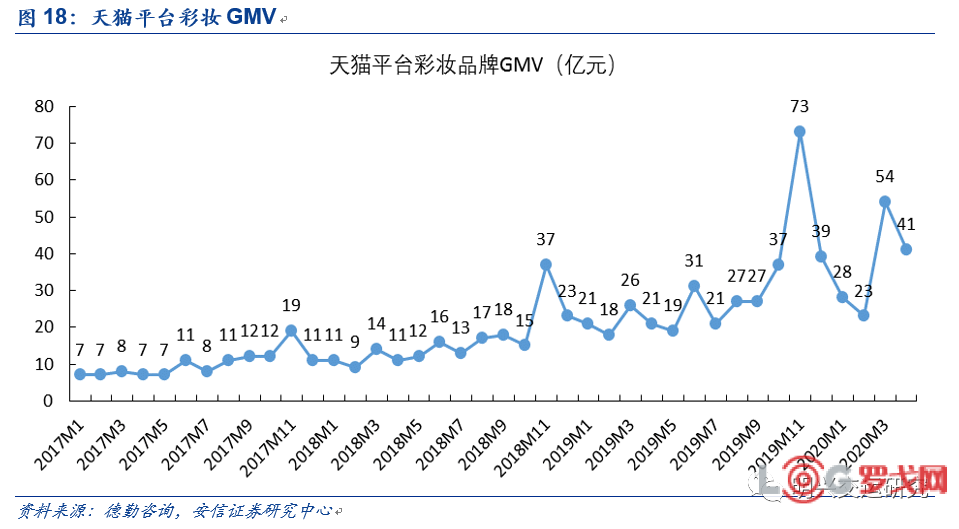

時效件構筑順豐利潤底盤,業績有望受益持續改善。2019年順豐時效件占營收的比重為50.4%,我們推算順豐時效件的毛利率為25%,為公司盈利最優質的板塊。2020Q1、Q2順豐時效件連續保持20%+增長,我們認為主要受益于高端電商需求增長,包括3C電子、高價值服飾、醫藥健康、美膚個護等品類線上滲透率不斷提升,同時公司供應鏈業務的發展也將帶來新增時效件導入。根據德勤數據,2020年1-4月天貓彩妝銷售額同比增長70%,我們對天貓商城36個中高端化妝品調研發現,約70%的品牌采用順豐發貨,我們認為在高端電商需求帶動以及供應鏈業務推動下,順豐時效件業務有望保持較快增長,業績逐季度改善。

順豐競爭優勢顯著,其他快遞企業短期難以形成威脅。順豐的競爭優勢體現在:1)時效性高于同行,明確截止送達時間;2)具備長期穩定、優質的服務質量。順豐的競爭壁壘主要來自兩點:1)強大的空網(自有機隊+樞紐機場建設);2)直營模式。其他快遞企業短期難以對順豐形成競爭威脅:1)通達系的加盟模式導致時效、穩定性難以保障。2)京東物流具備進入時效市場的天然條件,京東的優勢在于自有員工能夠保證服務品質,但時效表現相對而言較弱。

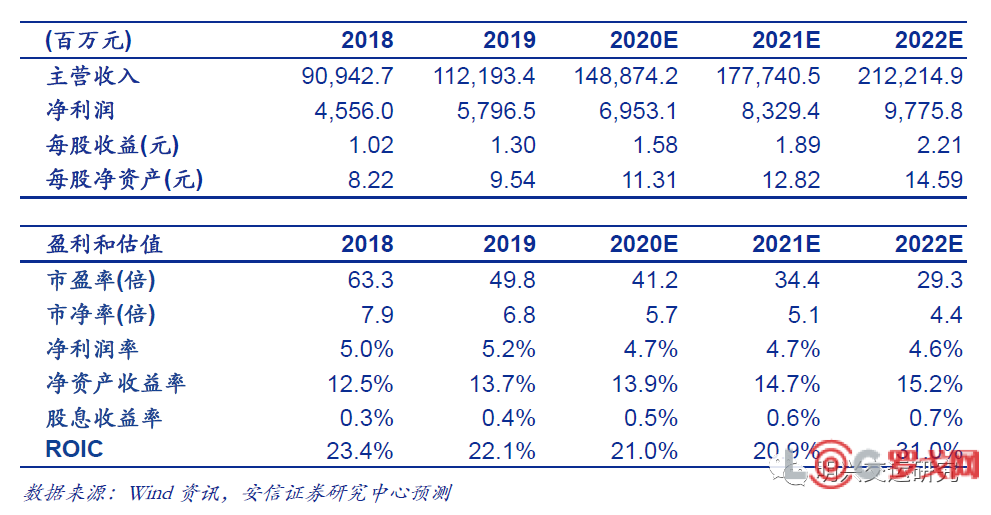

投資建議:短期順豐時效件業務保持較快增長,業績有望逐季度改善;長期看,公司通過差異化發展戰略,除了在商務件領域繼續保持主導地位外,加速向中高端電商件、產業物流端(B端)、國際供應鏈布局,逐步邁向綜合物流服務商。國內物流市場規模全球第一,順豐成長的空間足夠大。考慮到公司時效件增長超預期,我們上調公司盈利預測,預計2020-2022年EPS為1.58、1.89、2.21元,對應PE 41、34、29x,我們中長期看好公司發展,維持“買入-A”評級。

■風險提示:宏觀經濟下滑或高端電商增長放緩,導致公司時效件增速下滑;新業務拓展不及預期;資本開支較高等。

1.1. 行業規模:2019年件量約47億件,市場規模近千億

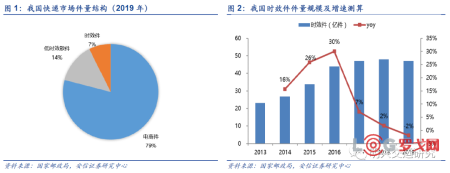

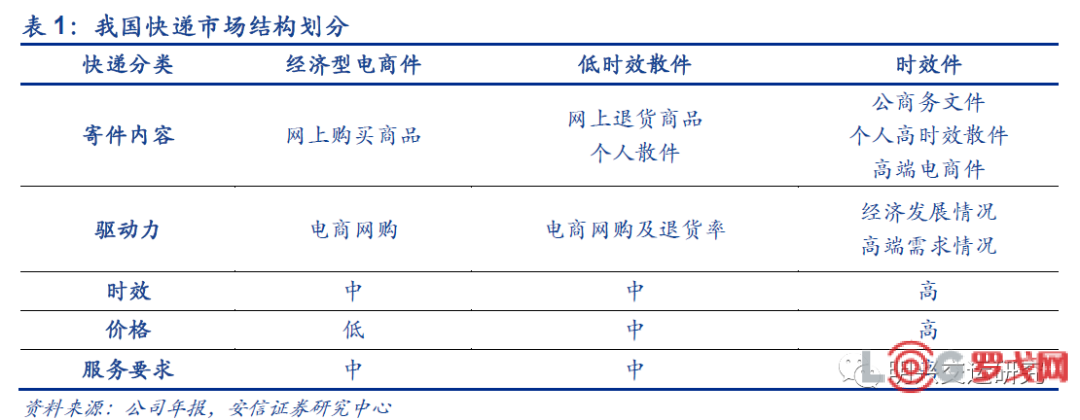

我國快遞行業中時效件件量約47億件,占比7%。根據我們對快遞行業件量結構的拆分測算,2019年我國經濟型電商件、低時效散件、時效快遞市場規模分別為502、86、47億件,行業占比分別為79%、14%、7%。從件量規模來看,時效件是占比最小的細分市場;從增長速度來看,2013-2019年時效件年均復合增速為12.5%,低于行業同期38.0%的增速。

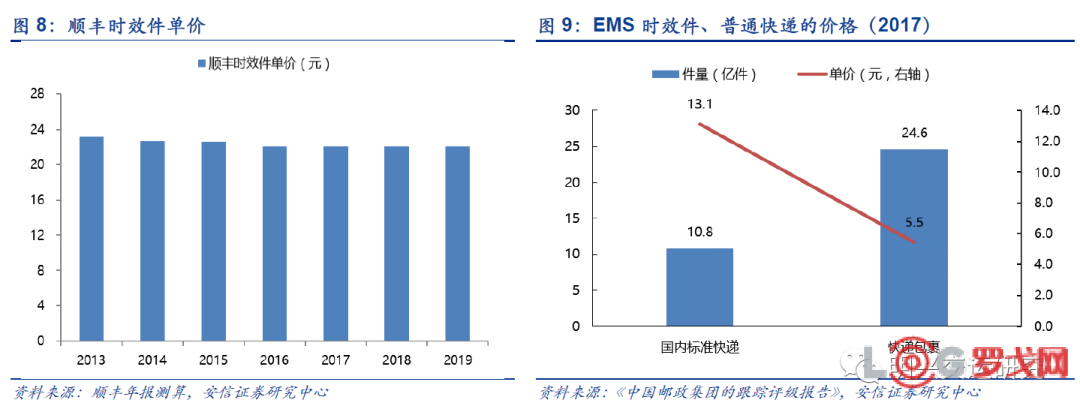

時效件快遞市場規模約846億元。我們測算時效件快遞平均單價為18元(順豐時效件單價約22元、 EMS時效件單價約13元,其他企業價格參考EMS定價),則2019年時效件市場規模約846億元,接近千億規模。

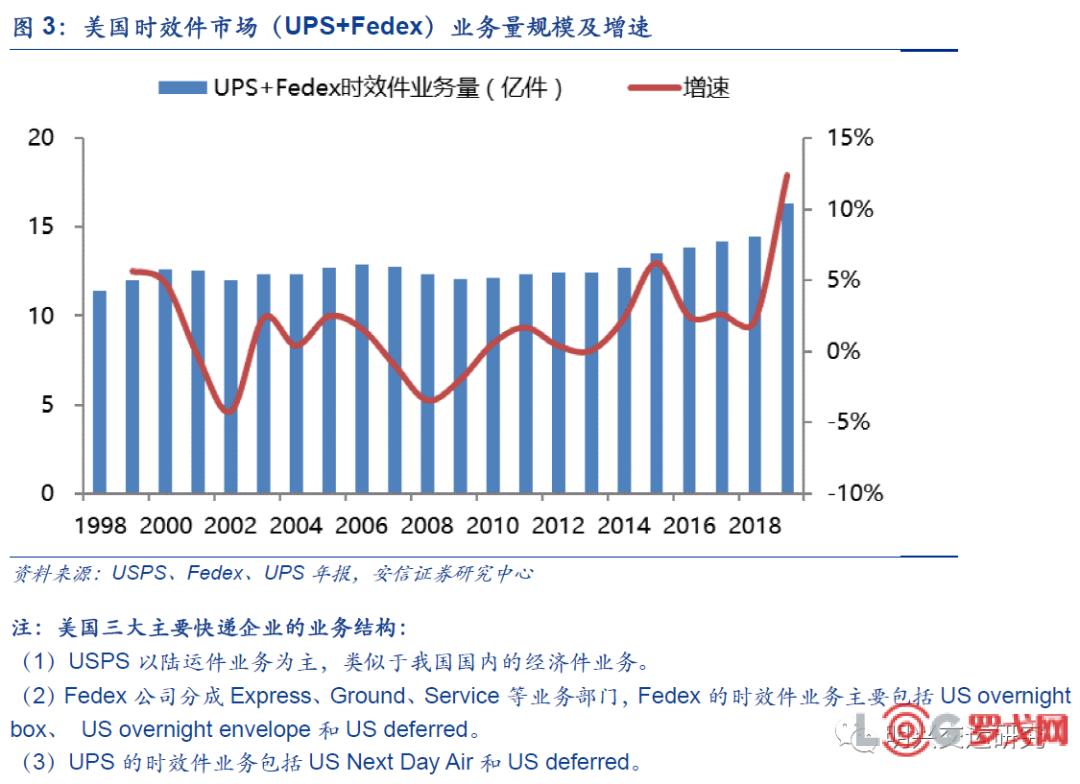

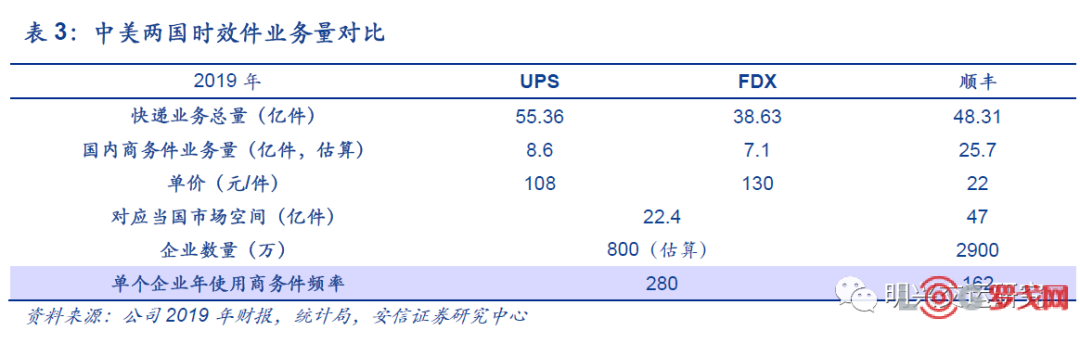

我們從企業使用商務件頻率角度來看,對比美國,中國時效件仍有較大提升空間。美國快遞行業為寡頭壟斷市場,Fedex、UPS、USPS三大巨頭占據90%以上的市場份額,時效件快遞主要為Fedex和UPS兩家提供的隔夜件(overnight /nextday)和延遲件(deferred)。我們測算美國單家企業平均每年使用時效件280件,而中國僅為162件(約73%增長空間)。考慮到中、美之間時效件結構差異,美國時效件以公商務文件為主;而中國除了商務文件外,由高端電商帶來的時效快遞需求快速增長,我們認為中國時效件空間或更大。

1.2. 競爭格局:順豐占主導地位

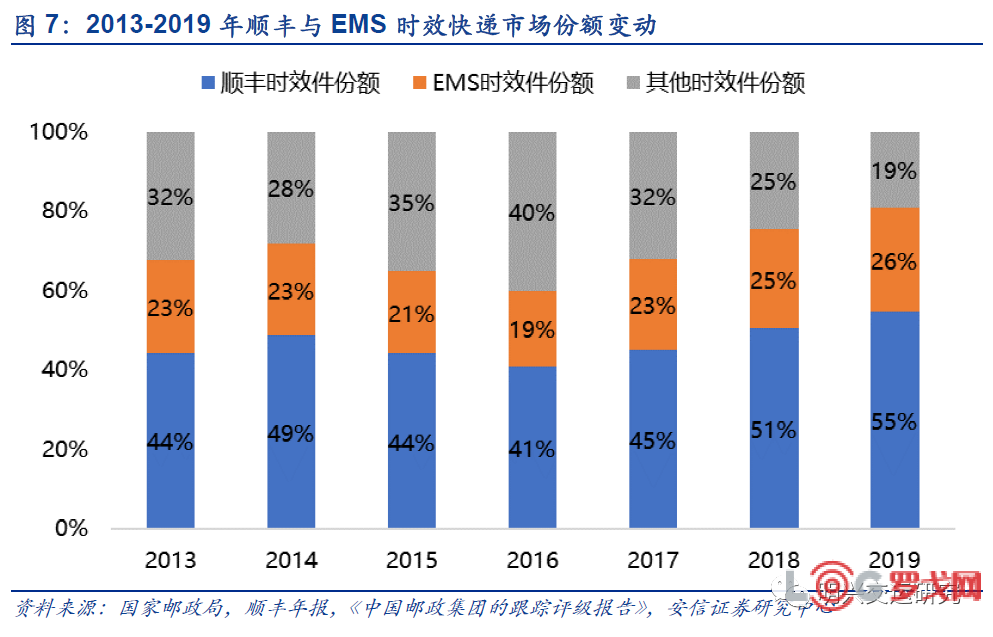

順豐靠商務快遞起家,樹立時效件龍頭標桿。根據順豐2016年招股說明書披露,公司收入主要來源為國內商務快遞市場,公司當時共有四款商務快遞產品:順豐即日、順豐次晨、順豐次日、順豐隔日,產品時效較快、定價較高。盡管公司近幾年不斷拓展業務邊界,但依然保持時效件市場龍頭地位。公司當前時效產品主要包括順豐次晨、順豐標快。根據公司披露的時效件收入,我們假設單票時效件價格為22元,測算順豐2019年時效件規模約為25.7億件,市場份額55%。

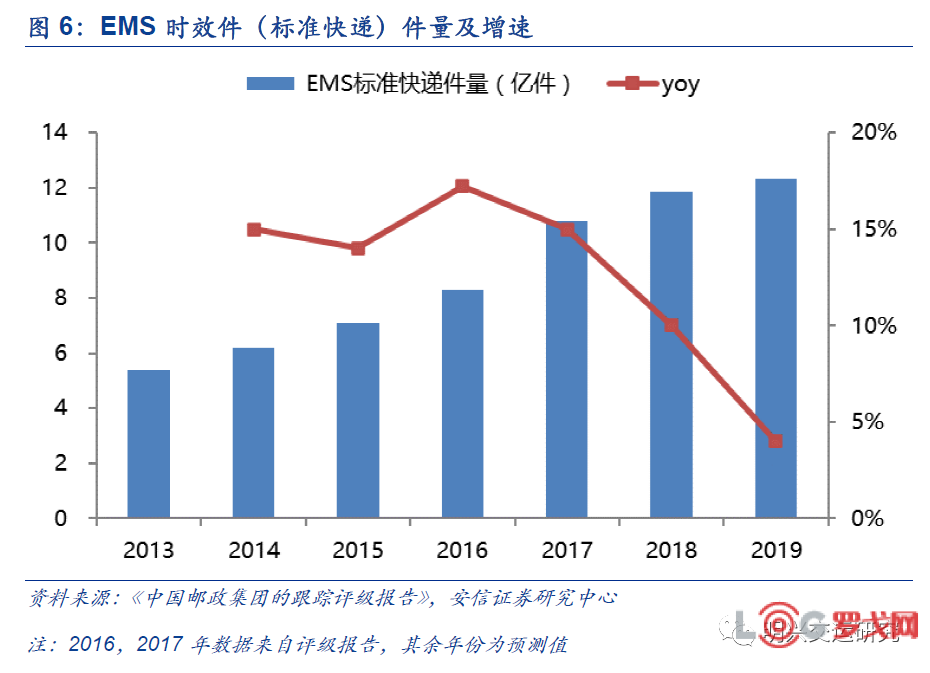

EMS憑借國營背景,同樣穩居時效件頭部地位。EMS(特快專遞)為中國郵政集團子公司,根據中國郵政集團的債券跟蹤評級報告,中國郵政在國內共提供3種形式的快遞服務:標準快遞、快遞包裹、普通包裹。我們測算標準快遞單件收費約為13元,屬于時效件,主要寄遞品類包括國家機關或企事業單位的公文、文件;快遞包裹(快遞包裹+普通包裹)單件收費約為4元,屬于電商件。我們測算EMS 2019年時效件規模約12.4億件,市場份額26%。

順豐在時效件行業中占主導地位,順豐與EMS件量份額合計達81%。近4年順豐、EMS的在時效件市場的份額持續提升,呈現出穩定的雙寡頭競爭格局,其他企業在時效件的市占率不斷萎縮。

1.3. 單票拆分:高定價與高固定成本

時效件定價顯著高于電商快遞,用戶重視品質、價格敏感度低。時效件時效和服務的要求較高,通常用航空運輸+末端直營派送,高成本帶來高定價。以順豐/MES為例,時效件單票價格分別為22元/13元,由于行業格局穩定,時效件價格也基本穩定;而通達系全網平均價格僅為3-4元左右,且同質化競爭帶來激烈的價格競爭。

測算順豐時效件的單票成本約17.5元,人力和運輸為主要成本。我們根據公司的成本結構,測算順豐時效快遞的單票成本為17.5元,其中人力、運輸、外包、其他成本分別為9.4、5.0、1.0、1.2元,從分項成本來看大幅高于通達系的運輸、人力成本,主要由于順豐時效件的航空運輸方式以及直營模式所致,成本相對固定。

對時效件而言,產品同樣存在一定的規模效應,由于需要保證時效,以順豐為代表的服務商通常采取定時定點發車模式,單車裝載率不及電商快遞,未來隨著時效件品類及件量的提升,有望通過規模效應來降本增效。

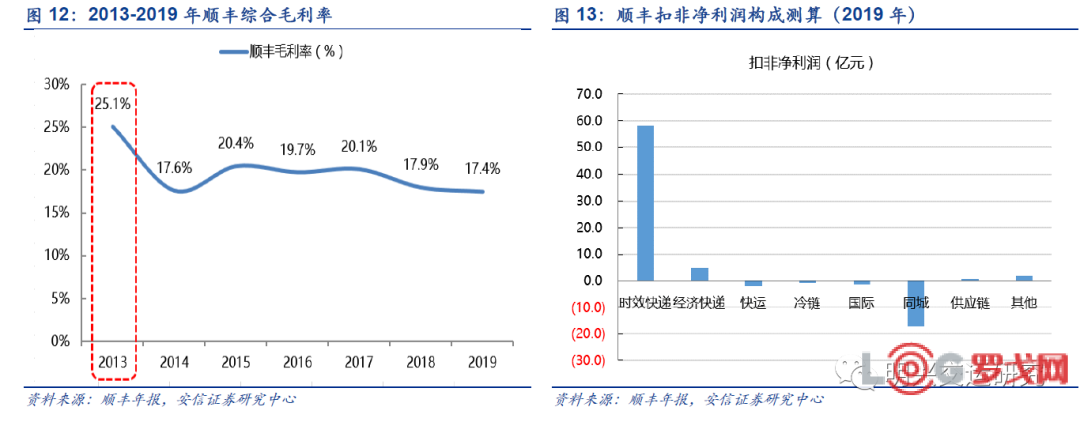

2.1. 時效件是公司底盤業務

順豐時效件的毛利率大約為25%。根據公司招股說明書披露,2013年公司主業為時效快遞(剔除商業后的整體毛利率25%,可近似看作時效件毛利率),2014年公司加大電商產品推廣拉低毛利率,此后公司擴大多元業務拓展,后續的毛利率對時效件的參考價值不大。我們認為在行業穩態競爭格局下,順豐時效件盈利能力基本穩定,毛利率水平大約在25%左右。

順豐時效件構成了公司的利潤底盤。根據我們的測算,2019年順豐時效件占營收的比重為50.4%,貢獻扣非凈利潤約為58億元(2019年公司整體扣非凈利為42億元,部分新業務因處于投入期而暫時虧損)。

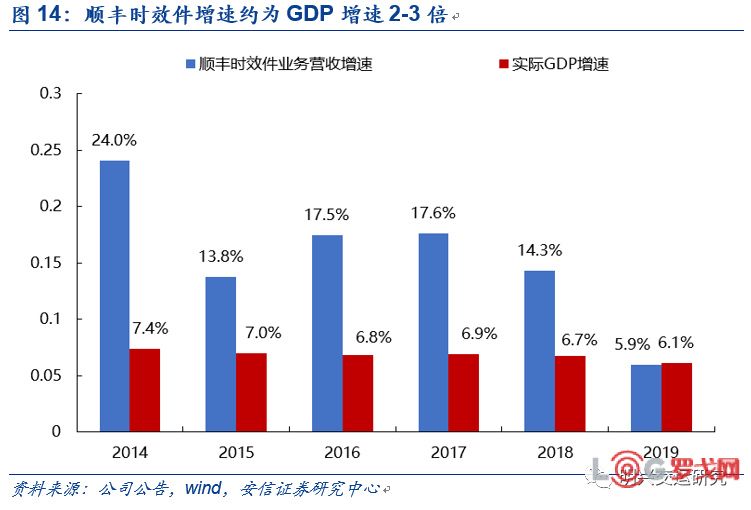

順豐時效件的營收增速約為GDP增速的2~3倍。2014~2018年,順豐時效件營收增速約為當年GDP增速的2~3倍,2019年順豐的時效件營收增速與GDP增速持平,我們認為主要受經濟增速放緩以及公司自身產品結構調整等不確定性因素影響。

2.2. 當前高端電商件有望帶來新增量

根據我們調研測算,當前順豐時效件中,約40%為公商務件、40%為個人高時效散單、20%為高端電商件。從順豐單季度時效件收入來看,我們發現最早在2019Q3出現恢復趨勢(PMI指數回升,2018年同期低基數效應),而今年以來時效件增速恢復超預期,具體來看:

2020Q1時效件營收增速大幅提升,我們認為主要原因包括:1)通達系等快遞企業產能受疫情影響,需求溢出;2)醫療防護物資需求大幅增長;3)高端電商需求增長;4)2019年同期低基數效應。

2020Q2我們預計時效件仍保持高增長,我們認為高端電商需求增長起到關鍵作用:在疫情沖擊下,實體商店客流量大幅減少,而線上銷售具備無接觸、銷售成本低、商品周轉快等優點,很多傳統商業加速向線上滲透,例如免稅商品線上直郵、奢侈品、高端化妝品商品擴大線上銷售等。線上滲透率的提升本質是商品銷售在渠道端的再分配,我們認為這是一場不可逆的變革。對下游快遞而言,高端電商產品需要相匹配的快遞服務(快速、安全、優質服務),高客單價的商品通常對快遞價格的容忍度也更高,因而帶動時效快遞需求增長。

具體對順豐而言,3C電子、高價值服飾是傳統的時效電商需求,在今年疫情的推動下,醫藥健康、美膚個護等新品類或推動需求進一步增長:1)受疫情影響,醫療防護類用品需求常態化,線上銷售更為便捷,該類商品對時效、安全的要求較高,大量通過順豐時效件寄遞;2)美膚個護類產品為剛性需求,伴隨消費升級,近年來高端品牌的線上銷售額快速增長。

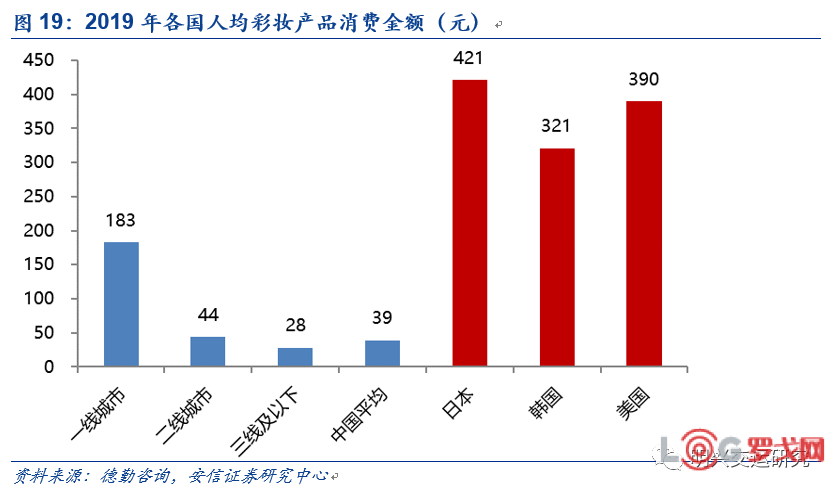

以彩妝化妝品為例,在消費者低線化、年輕化和新興渠道崛起的推動下,近年來線上銷售額快速增長。根據德勤咨詢數據,2018/2019年天貓平臺彩妝品牌GMV分別為196、363億元,同比增長65%、85%,而2020年1-4月天貓彩妝銷售額累計達到146億元,同比增長70%,其中3月和4月彩妝銷售額分別達到54億元和41億元,為2019年同期的近兩倍。考慮到我國彩妝人均消費額僅為39元,仍大幅低于美日韓等國家,未來增長空間廣闊。

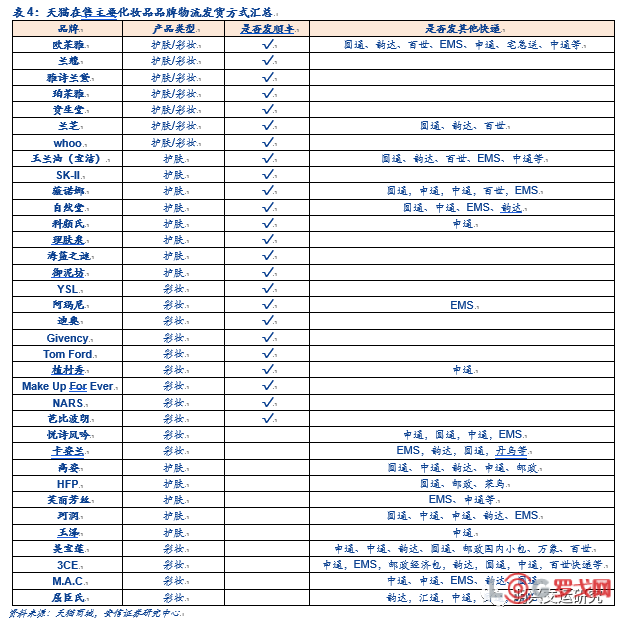

根據我們對天貓商城36個中高端化妝品物流方式的調研,約70%的品牌采用順豐發貨,約44%的品牌只通過順豐發貨,該類品牌基本為一線化妝品牌。采用的發貨方式基本為順豐標快,符合我們對高端電商時效件需求增長的預判。

3.1. 順豐時效件競爭優勢:快速+高穩定性

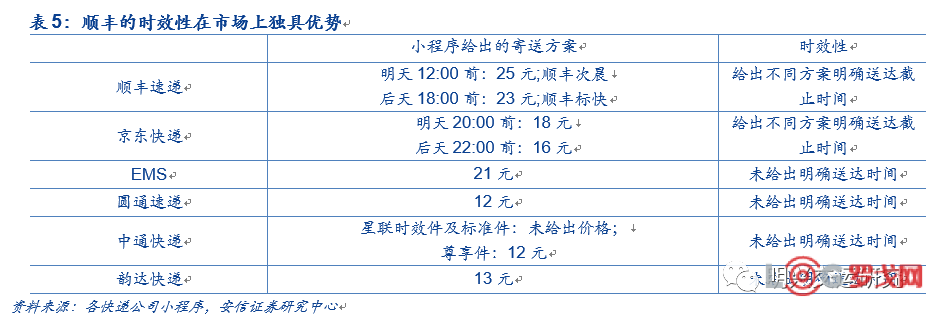

順豐的時效快遞的時效性明顯高于同行,并帶有明確截止送達時間,體現快速與穩定優勢。我們以上海-北京(>1000KM)為例對比不同快遞公司的時效件產品:從時效性來看,只有順豐和京東給出了精確到小時的送達截止時間,但京東快遞的可選產品送達時間比順豐晚4或8小時;從價格來看,順豐22元的平均價格定價更高,分別比京東、EMS高出近30%、5%,而通達系價格則明顯偏低且比較接近,在12-13元區間。

順豐具備長期穩定的服務質量。根據國家郵政局公布的數據,自2013年首次公布快遞全程時限排名以來,順豐連續7年蟬聯第一,且2019年各項指標均排行業第一。自國家郵政局2009年首次公布快遞服務滿意度排名以來,順豐連續11年排名第一。

3.2. 順豐護城河:空網+直營模式

我們認為順豐的競爭優勢來源于其強大的空網和直營模式。

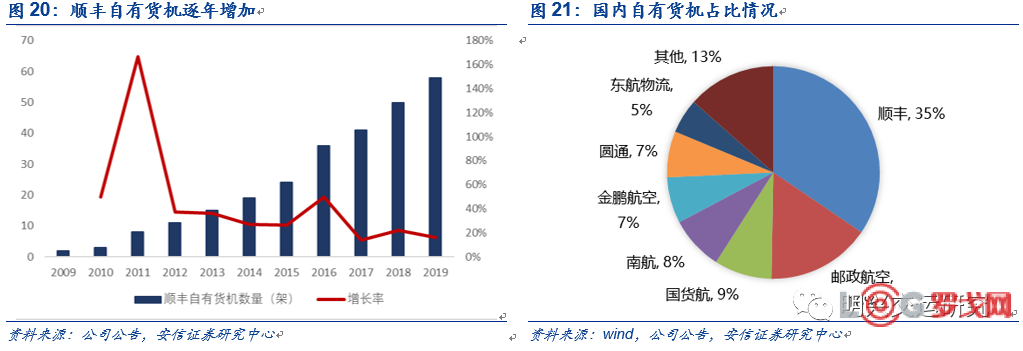

順豐空網的核心是“自有機隊+樞紐機場建設”,順豐目前是國內全貨機數量最多的貨運航空公司。在國內快遞企業中,僅順豐、EMS和圓通三家成立了物流航空公司,擁有獨立航空貨運能力。由于民航航班時刻遵循“歷史優先”的分配原則,順豐的提前布局,使其較其他公司具有一定先發優勢,截至2019年末,公司共有147對時刻,覆蓋全國40個大中城市以及金奈、比什凱克、阿拉木圖等國際站點。

順豐分別在杭州、深圳建立了較為集中的航空基地,全貨機航線基本以“點對點”的模式連接全國主要城市,航線集中在東南沿海城市,依托自有貨機和重點航線,順豐覆蓋全國大部分地區的時效快遞需求。

順豐未來將以鄂州機場樞紐為中心,全面打造覆蓋全國、輻射全球的航路航線網絡,公司還有望依托鄂州機場獲得白天優質時刻,重新定義時效件,推出更多定制化產品。鄂州機場建成后將成為繼美國UPS世界港、孟菲斯聯邦快遞總部之后全球又一個超級貨運樞紐,也是全球第四、亞洲第一的航空物流樞紐。我們梳理了順豐全貨機2019冬春航季的起降時刻,公司的高峰起降時刻集中在晚上11點至清晨6點,而在白天沒有起降時刻,導致公司的時效產品必須按照航空的起降時間做規劃。而鄂州機場的開通,有望給順豐帶來更多優質時刻,重新定義時效件產品,時效承諾可以更加豐富(例如“當日達”產品,通過白天飛機起降,實現貨物的當日達到)。

順豐在時效件的另一大護城河為直營經營模式。直營模式保證了總部對全部快遞網絡和核心資源的控制,較加盟模式而言,直營模式對各環節具有絕對控制力。對時效件這一細分品類而言,直營制體系更能提供穩定和高品質的服務,順豐的服務申訴率一直處于行業最低。加盟制的公司在一些地區或許可以實現高時效,但很難實現對全部區域、整個末端配送的管控,容易導致時效和服務的脫節。

3.3. 其他快遞企業短期難以形成競爭威脅

近幾年通達系、京東物流紛紛發力時效快遞市場,我們認為順豐的護城河相對穩固,其他公司的影響有限:

1)通達系在時效件市場對順豐不構成實質上的競爭。從產品覆蓋的地域來看,中通星聯時效件開放寄件服務的地區有限,目前只支持云南、四川、重慶等14個省及直轄市。從時效性來看,目前在800KM以內(如長三角經濟圈),通達系的時效已經能夠趕上順豐(根據菜鳥網絡數據,通達系長三角經濟圈26個城市對發快遞的攬簽時效已經縮短到22.6個小時),但1000KM以上的長距離配送時效上與順豐差距較大,而且對于通達系來說,即使時效趕上順豐,服務上的差距還難以追趕(末端網點加盟制天然決定),因此通達系還并不完全滿足高端商務客戶的高品質需求(尤其是服務的穩定性),以通達系現有的組織模式目前還很難撼動順豐在商務件市場的地位。

2)京東物流類似順豐直營+重資產的模式,具備進入時效市場的天然條件,京東的優勢在于自有員工能夠保證服務品質,但時效表現相對而言較弱。京東擅長的是倉配模式(高時效來自于前置倉就近發貨,商品提前在倉庫備好貨),而傳統快遞是“攬收-中轉-派件”模式,轉運中心是快遞網絡的核心節點,而京東分撥中心更多承擔倉儲、配送功能,而隨著快遞業務量增長,京東依靠現有分撥中心或難以支撐高端客戶對于時效和網絡全覆蓋的要求。

京東物流招標 | 2025年3月湖北京東大件物流宅配資源招標

1664 閱讀

藏在26條全國兩會提案中的2025物流大機遇:自動駕駛、低空經濟、多式聯運、靈活就業、農產品物流、低碳……

1514 閱讀

德邦股份2024年營收達403.79億元,與京東資源整合助推收入進一步增長

1349 閱讀普洛斯與Ares 52億美元交易完成,獨到模式又一次驗證價值

1166 閱讀政府工作報告劃2025物流發展重點

966 閱讀京東將招聘1萬名實習生,部分職位月入過萬

907 閱讀升職絕招?揭露物流職場潛規則

882 閱讀?京東物流2024年營收1828億元,營收、增速、凈利潤均超市場預期

743 閱讀極免2024年凈利潤1.1億美元,中國首次實現盈利

705 閱讀2025年京東物流廣西省合作伙伴招標

698 閱讀