_SBboUc3Xj2ah.jpg?x-oss-process=image/quality,Q_80/resize,w_450/watermark,t_80,g_se,x_10,y_10,image_aURxY29TdHhRb0RzLnBuZz94LW9zcy1wcm9jZXNzPWltYWdlL3Jlc2l6ZSxQXzIw)

[羅戈導(dǎo)讀]雖然全球需求總體走弱,但中國的出口份額或維持一定韌性。

[羅戈導(dǎo)讀]雖然全球需求總體走弱,但中國的出口份額或維持一定韌性。

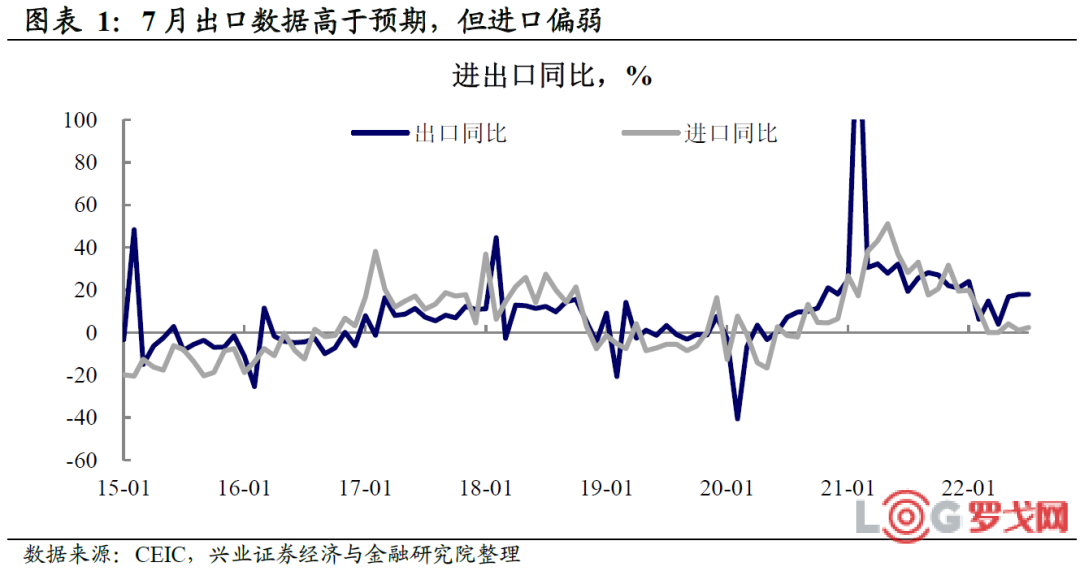

7月出口(以美元計(jì)價(jià))同比增18.0%,高于前值的17.9%和預(yù)期值的16.2%;進(jìn)口增速(以美元計(jì)價(jià))為2.3%,高于前值的1.0%,但低于預(yù)測值的4.5%;貿(mào)易順差1012.6億美元,擴(kuò)大81.5%,對此,我們認(rèn)為:

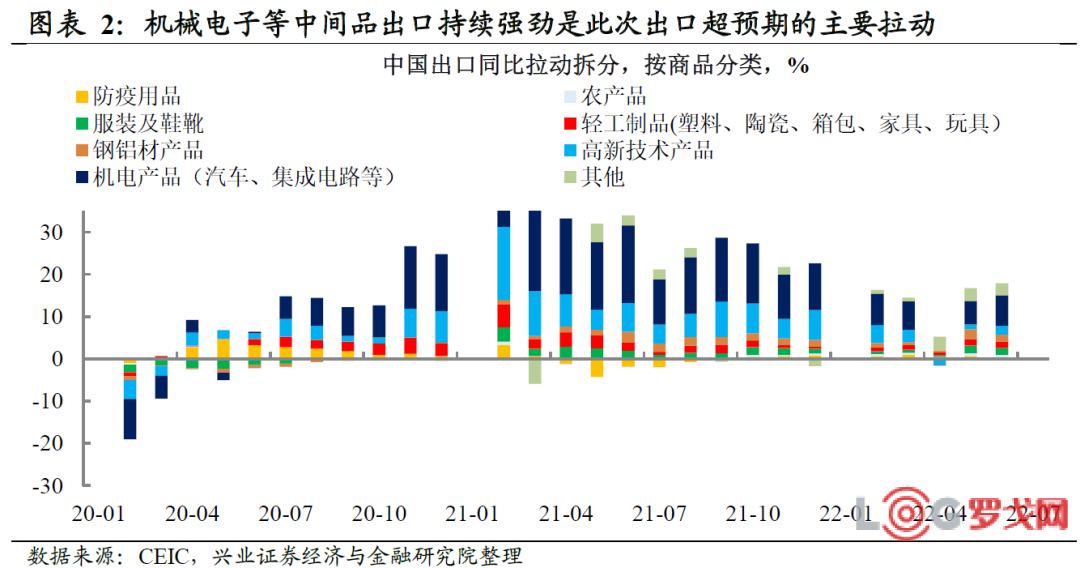

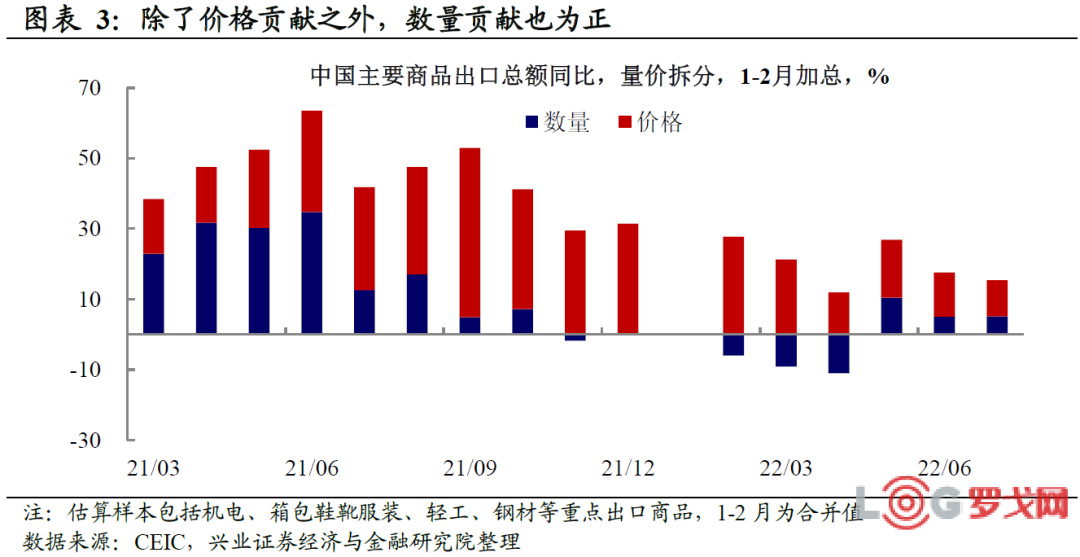

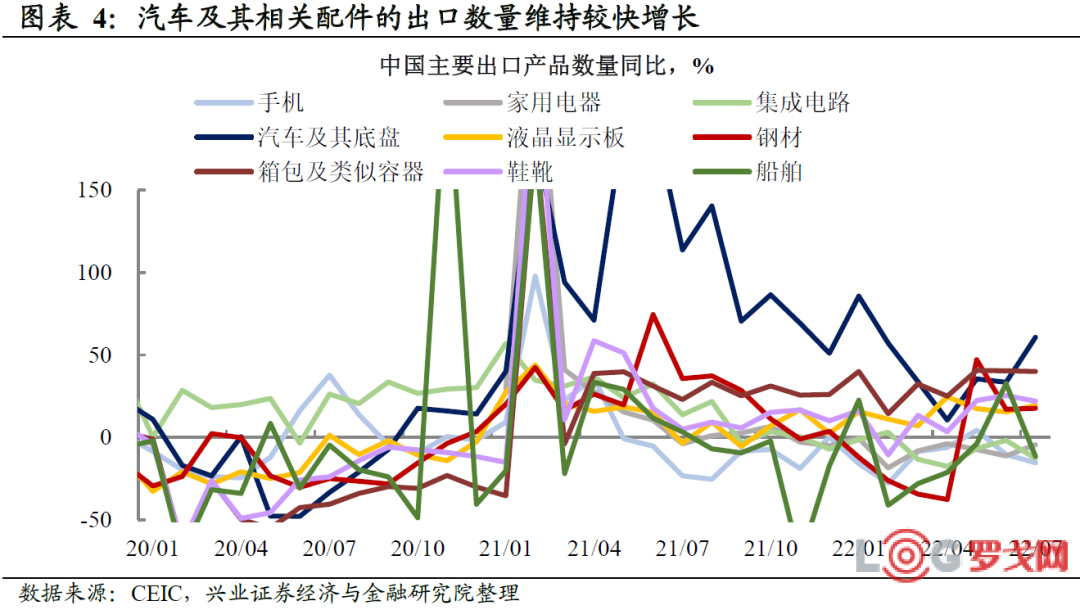

機(jī)械電子等中間品出口持續(xù)強(qiáng)勁是此次出口超預(yù)期的主要拉動。7月機(jī)電產(chǎn)品出口同比增長13.02%,拉動出口增長約7.54個(gè)百分點(diǎn)。從量價(jià)拆分來看,此次出口增速的上行,不僅僅是價(jià)格因素的支撐,數(shù)量因素也提供了正向的支撐。其中,7月汽車出口數(shù)量增長表現(xiàn)最為亮眼。

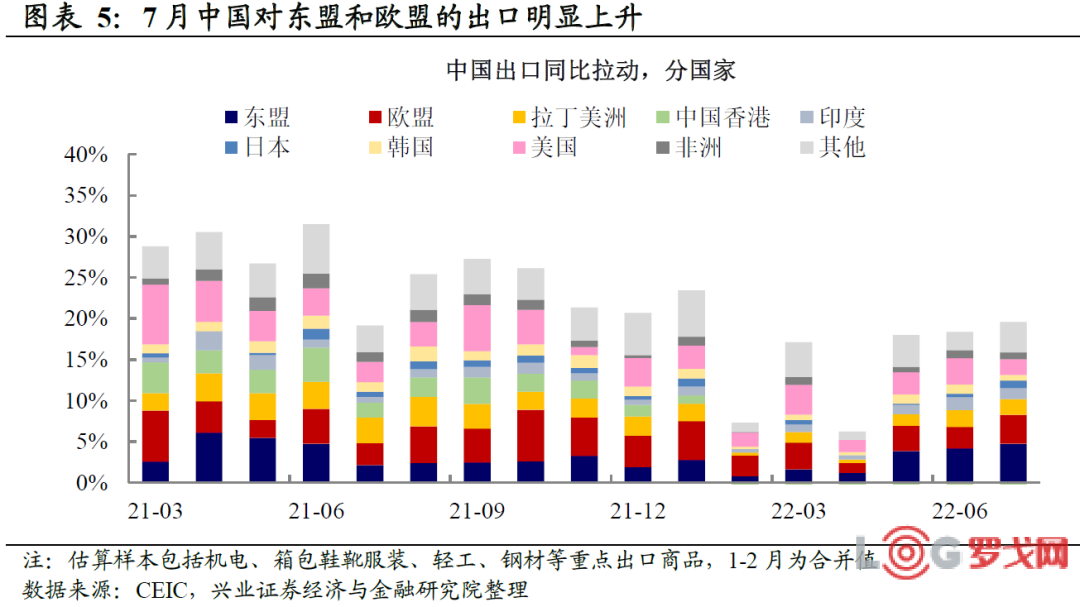

分國家而言,7月出口的高增主要來自于歐盟和東盟的拉動。前期對中國拉動較大的美國在7月出現(xiàn)下滑,這主要受到美國國內(nèi)商品需求消費(fèi)走弱的影響。而對中國出口拉動最大的國家的仍然是東盟,并且較上期持續(xù)上升。除東盟之外,中國對歐盟的出口也有明顯的增加。因此,整體來看,7月出口超預(yù)期主要是源于對歐盟和東盟中間品出口的增加。

俄烏沖突之后,受制于自身產(chǎn)能的限制,歐盟逐漸變?yōu)槿蛐枨筇峁﹪?022年俄烏沖突爆發(fā)之后,大宗商品價(jià)格快速上升,使得歐洲深受原材料供給短缺和能源價(jià)格高漲的桎梏,國內(nèi)生產(chǎn)能力受到嚴(yán)重制約,這使得歐洲原先自己內(nèi)部可以生產(chǎn)的產(chǎn)品不得不通過進(jìn)口來滿足。因此,我們看到歐洲的貿(mào)易逆差在2022年之后迅速擴(kuò)大,并且成為除美國之外的全球終端需求提供方。比如德國自2021年下半年以來,對東盟和中國在機(jī)械電子產(chǎn)品上的貿(mào)易逆差皆出現(xiàn)明顯擴(kuò)大。

歐洲對東盟進(jìn)口需求的增加也間接拉動了東盟對中國進(jìn)口需求的增加。機(jī)械電子的產(chǎn)業(yè)鏈相對較長,東盟在向歐洲出口更多機(jī)械電子的同時(shí),也意味著其需要向中國進(jìn)口更多機(jī)械電子相關(guān)的產(chǎn)品。因此我們看到中國對東盟的出口也持續(xù)保持強(qiáng)勁。除此之外,東盟自身經(jīng)濟(jì)的強(qiáng)勁也為中國對其出口的高增提供了支撐。

雖然全球需求總體走弱,但中國的出口份額或維持一定韌性。如上所述,以德國為代表的部分制造業(yè)國家的生產(chǎn)受到了高成本的制約,而中國對這類國家的出口或仍維持較高的增長。在此背景下,雖然全球需求將邊際走弱,但中國在全球的出口份額或仍維持一定韌性。

風(fēng)險(xiǎn)提示:疫情不確定性風(fēng)險(xiǎn),地緣政治風(fēng)險(xiǎn),經(jīng)濟(jì)下行風(fēng)險(xiǎn)。

7月出口(以美元計(jì)價(jià))同比增18.0%,高于前值的17.9%和預(yù)期值的16.2%;進(jìn)口增速(以美元計(jì)價(jià))為2.3%,高于前值的1.0%,但低于預(yù)測值的4.5%;出口保持強(qiáng)勁,且遠(yuǎn)超市場預(yù)期,對此我們認(rèn)為:

機(jī)械電子等中間品出口持續(xù)強(qiáng)勁是此次出口超預(yù)期的主要拉動。拆分中國主要出口商品來看,機(jī)電產(chǎn)品(包括汽車、集成電路等)是7月出口強(qiáng)勁的主要拉動。7月機(jī)電產(chǎn)品出口同比增長13.02%,較上月的7.25%上升5.77個(gè)百分點(diǎn),拉動出口增長約7.54個(gè)百分點(diǎn)。并且,從量價(jià)拆分來看,此次出口增速的上行,不僅僅是價(jià)格因素的支撐,數(shù)量因素也提供了正向的支撐。其中,7月汽車出口數(shù)量同比為60.66%,較上月的33.44%上升約33.22個(gè)百分點(diǎn),增長顯著。

分國家而言,7月出口的高增主要來自于歐盟和東盟的拉動。分國家來看,前期對中國拉動較大的美國在7月出現(xiàn)下滑,這主要受到美國國內(nèi)商品需求消費(fèi)走弱的影響。而對中國出口拉動最大的國家的仍然是東盟,并且較上期持續(xù)上升,7月中國對東盟出口同比增長33.49%,較上期增長4.45個(gè)百分點(diǎn),約拉動中國出口4.72%。除東盟之外,中國對歐盟的出口也有明顯的增加,7月中國對歐盟出口同比增長23.16%,較上期增長6.05個(gè)百分點(diǎn)。結(jié)合產(chǎn)品和國家的分析,可以知道7月出口的超預(yù)期主要是源于對歐盟和東盟制造業(yè)中間品出口的增加。但歐盟和東盟需求維持強(qiáng)勢的邏輯卻并不完全相同,在下文我們將對這兩個(gè)經(jīng)濟(jì)體的需求進(jìn)行具體分析。

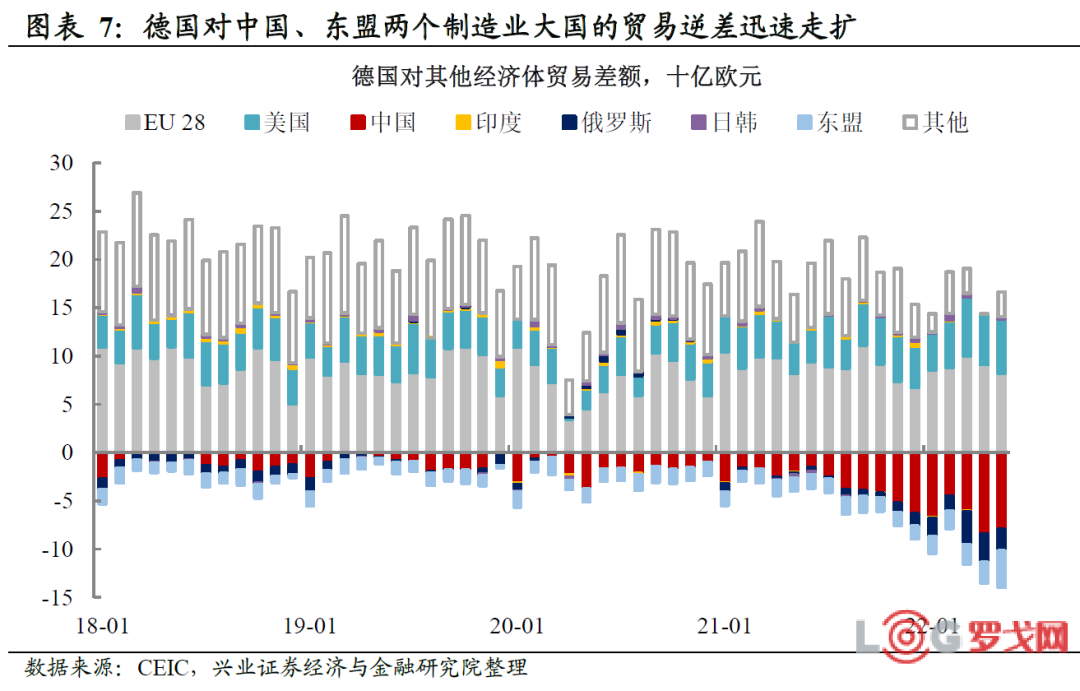

俄烏沖突之后,受制于自身產(chǎn)能的限制,歐盟逐漸變?yōu)槿蛐枨筇峁﹪N覀冊凇?0210902-下階段中國出口驅(qū)動力來自何方——貿(mào)易大數(shù)據(jù)系列之三》中曾提到,要判斷全球終端需求由誰提供,貿(mào)易余額是一個(gè)比較好的角度。從這個(gè)角度來看,在2022年以前,美國一直是全球最主要的終端需求國。但是2022年俄烏沖突爆發(fā)之后,能源等大宗商品價(jià)格快速上升,使得在大宗品上對外依存度較高的制造業(yè)國家的貿(mào)易差額皆出現(xiàn)明顯下行。但是,除此之外,大宗商品價(jià)格的高漲還帶來了次生影響。歐洲由于深受原材料供給短缺和能源價(jià)格高漲的桎梏,國內(nèi)生產(chǎn)能力受到嚴(yán)重制約,這使得歐洲原先自己內(nèi)部可以生產(chǎn)的產(chǎn)品不得不通過進(jìn)口來滿足。因此,我們看到歐洲的貿(mào)易逆差在2022年之后迅速擴(kuò)大,并且成為除美國之外的全球終端需求提供方。

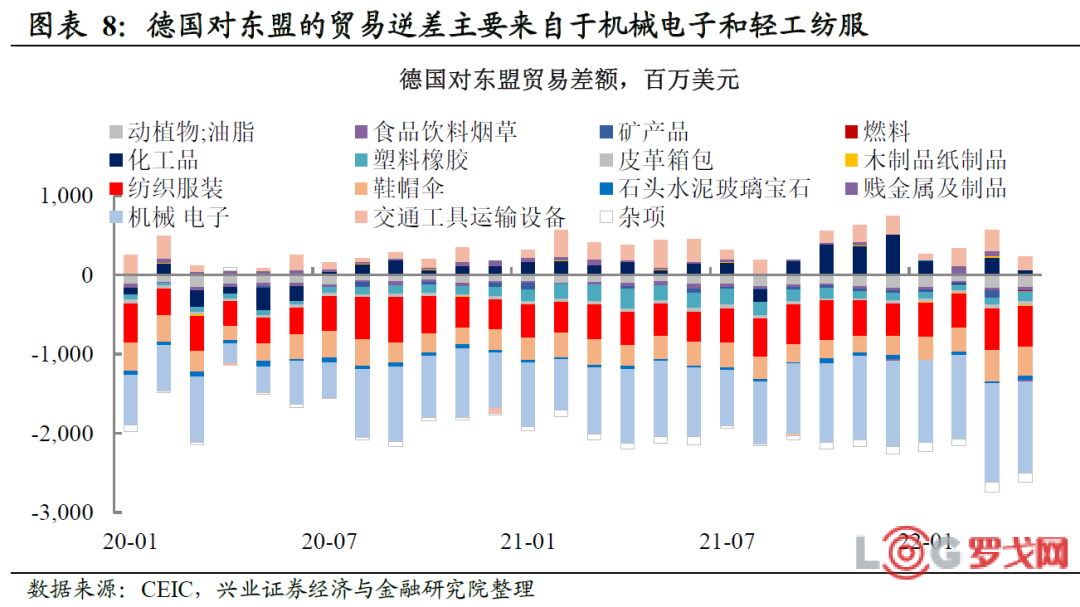

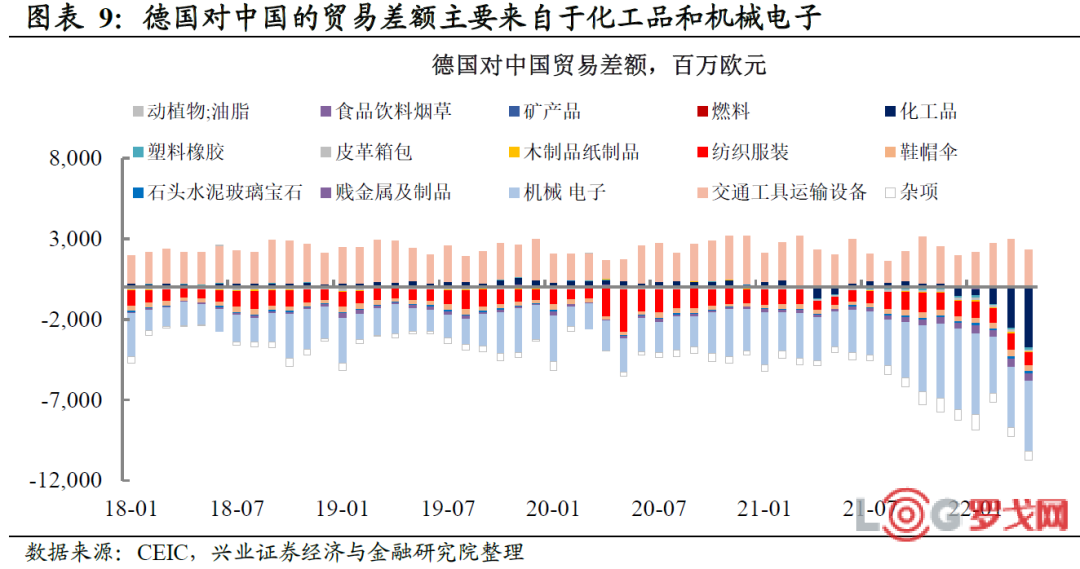

以德國為例,德國對中國、東盟的中間品貿(mào)易逆差迅速走擴(kuò)。自2021年下半年歐洲天然氣價(jià)格高漲以來,作為歐洲制造業(yè)出口大國代表的德國對中國和東盟的貿(mào)易逆差迅速走擴(kuò)。具體分產(chǎn)品來看,德國對東盟的貿(mào)易逆差走擴(kuò)主要來自于機(jī)械電子和輕工紡服,而對中國的貿(mào)易逆差走擴(kuò)主要來自于機(jī)械電子和化工品。這主要是源于德國以及歐洲的制造業(yè)生產(chǎn)受到了高成本的制約,因此其不得不向中國和東盟進(jìn)口來替代原先國內(nèi)的生產(chǎn)。

歐洲對東盟進(jìn)口需求的增加也間接拉動了東盟對中國進(jìn)口需求的增加。可以發(fā)現(xiàn),自2021年下半年以來,德國對東盟和中國進(jìn)口機(jī)械電子皆出現(xiàn)明顯的上升。而機(jī)械電子的產(chǎn)業(yè)鏈相對較長,東盟在向歐盟出口更多機(jī)械電子的同時(shí),也意味著其需要向中國進(jìn)口更多機(jī)械電子相關(guān)的產(chǎn)品。因此我們看到中國對東盟的出口也持續(xù)保持強(qiáng)勁。

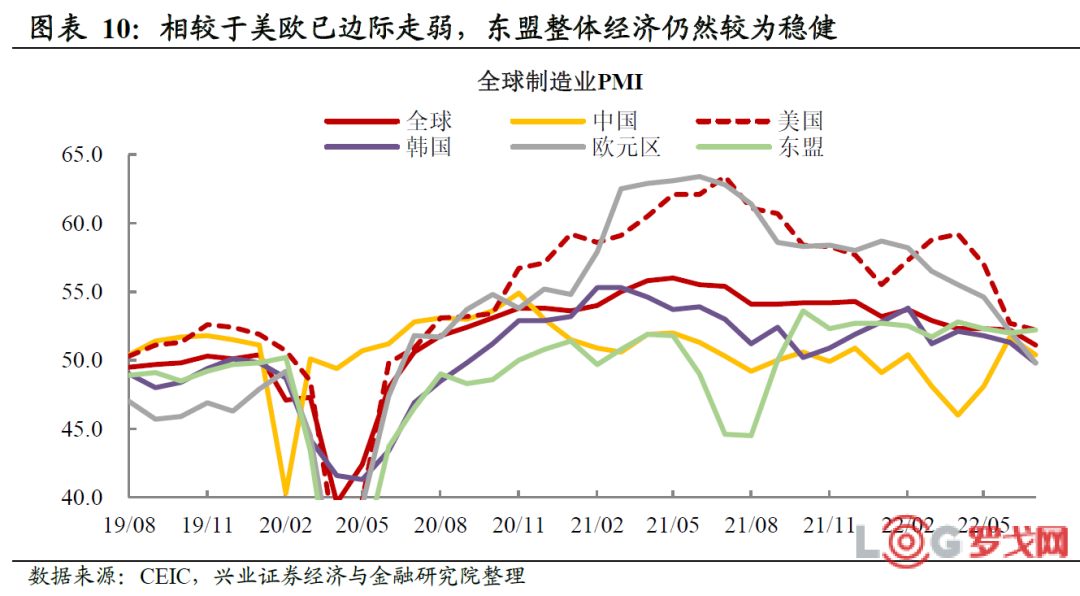

同時(shí),東盟自身經(jīng)濟(jì)也仍然較為強(qiáng)勁。除了以上的原因之外,東盟進(jìn)口需求的高增也與其經(jīng)濟(jì)自身較為穩(wěn)健有關(guān)。從全球制造業(yè)PMI來看,歐盟和美國的制造業(yè)PMI自2022年以來就出現(xiàn)明顯下滑,但是東盟的PMI一直穩(wěn)定在較高的水平。東盟自身經(jīng)濟(jì)的強(qiáng)勁也為中國對其出口的高增提供了支撐。

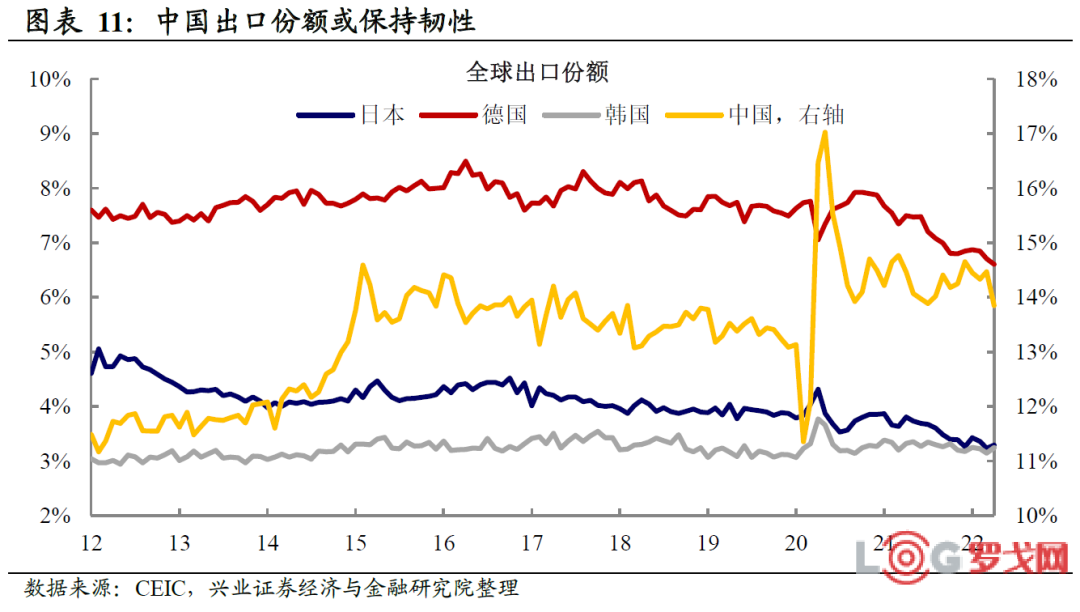

雖然全球需求總體走弱,但中國的出口份額或維持一定韌性。考慮到以歐洲為代表的部分國家受到高成本端的困擾,導(dǎo)致其國內(nèi)產(chǎn)能受限,對外進(jìn)口的需求有所上升,同時(shí)對外出口的能力下降,這部分全球貿(mào)易份額或?qū)⒂芍袊@得。從全球貿(mào)易份額來看,自2021年下半年以來,德國和日本的全球出口份額出現(xiàn)下滑,中國則持續(xù)維持在較高的水平。往后看,雖然全球需求將邊際走弱,但中國份額或仍然維持高位,這意味著下半年出口或有一定韌性。

相較于保持韌性的出口,進(jìn)口整體較為疲弱。自5月疫后反彈以來,出口持續(xù)表現(xiàn)亮眼。但是,進(jìn)口增速除了在5月有較明顯的反彈之外,整體表現(xiàn)相對疲弱。7月進(jìn)口增速(以美元計(jì)價(jià))為2.3%,雖然高于前值的1.0%,但低于預(yù)期值,并且相較本輪疫情前的15%左右的增速明顯偏慢。并且,從7月的量價(jià)拆分來看,進(jìn)口增速主要由價(jià)格貢獻(xiàn),除鐵礦之外,多數(shù)大宗商品進(jìn)口的“量”相較上月有所下滑。這意味著相較于外需,國內(nèi)面臨更大的壓力來自于內(nèi)需。

風(fēng)險(xiǎn)提示:疫情不確定性風(fēng)險(xiǎn),地緣政治風(fēng)險(xiǎn),經(jīng)濟(jì)下行風(fēng)險(xiǎn)。

2024LOG供應(yīng)鏈物流 突破創(chuàng)新獎(jiǎng)候選案例——上海歐力德物流科技有限公司

4861 閱讀

2024LOG供應(yīng)鏈物流?突破創(chuàng)新獎(jiǎng)候選案例——科捷供應(yīng)鏈有限公司

3161 閱讀

2024LOG供應(yīng)鏈物流?突破創(chuàng)新獎(jiǎng)候選案例——中外運(yùn)物流有限公司

2737 閱讀2024LOG供應(yīng)鏈物流 突破創(chuàng)新獎(jiǎng)候選案例——安得智聯(lián)供應(yīng)鏈科技股份有限公司

2435 閱讀順豐、德邦發(fā)布春節(jié)服務(wù)公告:將加收資源調(diào)節(jié)費(fèi)

2110 閱讀中郵無人機(jī)(北京)有限公司揭牌

2041 閱讀2024LOG供應(yīng)鏈物流 突破創(chuàng)新獎(jiǎng)候選案例——京東物流

1762 閱讀剛上市就大跌,航空物流巨無霸市值已縮水211億

1780 閱讀2024LOG供應(yīng)鏈物流?突破創(chuàng)新獎(jiǎng)候選案例——中國移動通信集團(tuán)終端有限公司云南分公司

1584 閱讀聊聊2025年物流企業(yè)如何做營銷規(guī)劃

1520 閱讀