[羅戈導(dǎo)讀]達飛集團(CMA CGM)收購CEVA是2018到2019年間國際物流界的重大事件。整個過程從2018年4月份到2019年10月份正式落下帷幕,整整一年半時間,涉及金額約16億美元。

[羅戈導(dǎo)讀]達飛集團(CMA CGM)收購CEVA是2018到2019年間國際物流界的重大事件。整個過程從2018年4月份到2019年10月份正式落下帷幕,整整一年半時間,涉及金額約16億美元。

達飛集團(CMA CGM)收購CEVA是2018到2019年間國際物流界的重大事件。整個過程從2018年4月份到2019年10月份正式落下帷幕,整整一年半時間,涉及金額約16億美元。交易過程跌宕起伏,期間還穿插著DSV意圖截胡的小插曲。在試圖分析達飛收購CEVA的整個過程和達飛的戰(zhàn)略思路時,不免有燒腦的感覺。作為供應(yīng)鏈領(lǐng)域?qū)I(yè)投資并購人士,回顧和分析CMA CGM收購CEVA的案例,有助于幫助國內(nèi)相關(guān)企業(yè)在向新業(yè)務(wù)轉(zhuǎn)型時如何設(shè)計戰(zhàn)略,以及如何進行一場合適的大型交易。

先對兩家公司做個簡單介紹。

1CMA CGM

CMA CGM達飛集團是全球第四大集裝箱航運公司,全球超過11萬名雇員。2019年實現(xiàn)收入303億美元,EBITDA約38億美元。CMA CGM運營著一個覆蓋全球400多個海運港口以及內(nèi)陸航線的全球航運網(wǎng)絡(luò),業(yè)務(wù)覆蓋160個國家,并開發(fā)了30多個港口碼頭投資組合以及干港。達飛集團服務(wù)網(wǎng)絡(luò)體系由7個服務(wù)中心支持,并由750多家機構(gòu)組成。

2CEVA

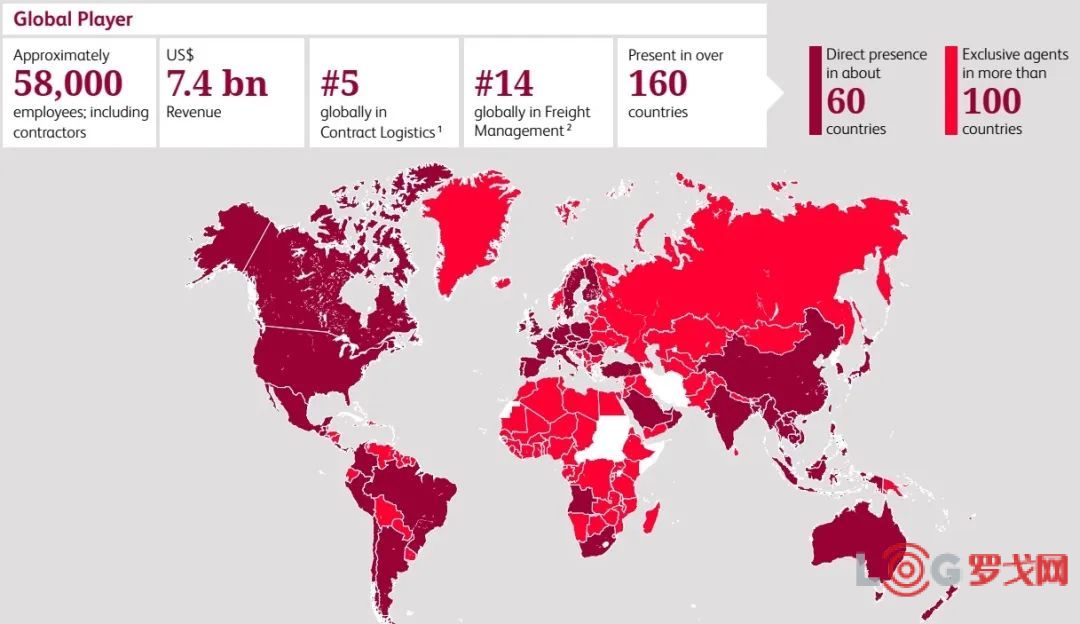

CEVA基華物流是全球領(lǐng)先的綜合物流服務(wù)提供商。公司業(yè)務(wù)覆蓋160個國家,全球員工約78000人。2019年公司收入達到71億美元,EBITDA約4.94億美元。CEVA提供全面的物流服務(wù),其業(yè)務(wù)條線包括貨運管理和合同物流兩大類。根據(jù)Transport Intelligence(TI)2018年的報告,CEVA在全球合同物流排名第5位,全球貨運代理業(yè)務(wù)排名第14位,空運第7位,海運第14位。

CEVA與上汽安吉物流合資的安吉智行物流有限公司(ANJI-CEVA Logistics)則是國內(nèi)最大的合同物流公司,2019年收入達到18億美元。

3達飛與CEVA的交易過程解析

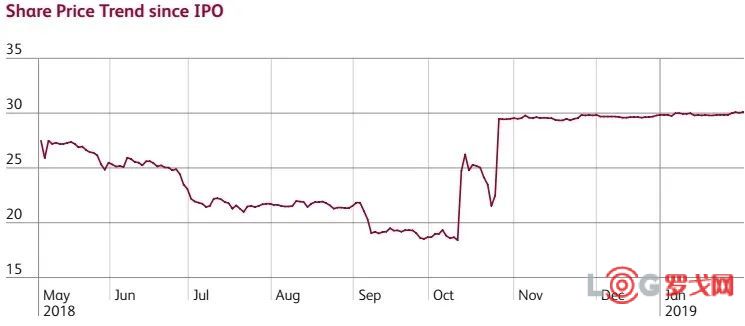

從2018年4月CEVA上市到2019年10月CEVA退市,整個交易路徑異常凌亂。經(jīng)過梳理,這次收購事件在主線上有三件標志性的大事,也可以看出其交易過程之復(fù)雜。

CEVA上市

CEVA收購達飛物流

達飛要約收購CEVA并導(dǎo)致CEVA退市

根據(jù)年報及官方網(wǎng)站所披露的信息,梳理其時間線如下。

2018年

4.19

達飛成為CEVA基石投資人,認購CEVA發(fā)行的可轉(zhuǎn)換債券,認購價格約3.79億瑞士法郎(3.8億美元),轉(zhuǎn)股后占CEVA股權(quán)24.99%,達飛與CEVA結(jié)成戰(zhàn)略合作伙伴。

5.4

CEVA正式在瑞士證券交易所上市,發(fā)行股份共計55,203,096股,其中新發(fā)股票2990萬股,發(fā)行價格27.5瑞士法郎,發(fā)行時市值約15億瑞士法郎。

達飛在CEVA上市后簽署一年鎖定期協(xié)議,同意在上市后6個月內(nèi)不增持CEVA的股份。并約定如有第三方公司向CEVA提交收購要約,且獲得CEVA董事會認可,達飛有義務(wù)按照董事會安排售出其股份,或者提交一個更優(yōu)的要約。

8.13

達飛所持有的CEVA可轉(zhuǎn)換債券全部轉(zhuǎn)為普通股。

10.17

達飛增持CEVA的股權(quán)至33%

10.23

CEVA確認DSV發(fā)來收購請求,收購價格為每股30瑞士法郎,該收購要約被CEVA董事會拒絕。該收購價格較當時的股價上漲約62%,較發(fā)行價上漲約10%。

此前,DSV曾提出每股27.75瑞士法郎的報價。此次為第二次報價。

10.24

達飛與CEVA達成進一步合作協(xié)議,達飛對CEVA剩余股權(quán)發(fā)起收購要約,愿意以每股30瑞士法郎的價格收購其他投資人希望退出的CEVA股權(quán)。

同時,雙方同意CEVA收購達飛旗下貨運代理板塊達飛物流(CMA CGM Logistics,CCL)。

作為以上協(xié)議的補充,原達飛承擔的要約義務(wù)(在第三方收購情況下,達飛必須跟隨或提出更優(yōu)收購要約)被取消。

12.31

CEVA就收購達飛物流達成協(xié)議,兩家公司的綜合貨運業(yè)務(wù)形成整合。

同時,達飛與CEVA簽訂總回報互換和遠期股票購買協(xié)議,截至2018年12月31日,達飛在CEVA股票中的總經(jīng)濟風險敞口約為46%。

2019年

1.4

達飛與CEVA再次簽署了一份額外的遠期股票購買協(xié)議,CEVA的股票總經(jīng)濟風險敞口為50.6%。

1.18

達飛正式發(fā)布非強制的公開市場收購要約,該收購將于于2019年2月12日正式開始執(zhí)行。

盡管如此,CEVA仍希望保持在瑞士交易所獨立上市的身份,并請股東無需賣出手中的股票。

2.12

達飛正式啟動要約收購,表示將在4月16日之前將所持CEVA股份提升至97.89%。

5.2

CEVA正式收購達飛物流CCLog,收購價格約1.07億美元

10.2

CEVA從瑞士證券交易所退市,成為達飛輪船100%控股子公司。

CEVA的上市是整個過程的開始,很難說是CEVA的上市導(dǎo)致最后被收購,還是上市是收購計劃的一部分。個人傾向于達飛只是想完成一次戰(zhàn)略投資。

達飛看中的是CEVA的服務(wù)能力和服務(wù)網(wǎng)絡(luò),并在CEV上市前成為其基石投資人。而CEVA的加入對于達飛從船公司向端到端的綜合供應(yīng)鏈服務(wù)轉(zhuǎn)型提供了很重要的支持力量。達飛不僅成為CEVA的戰(zhàn)略股東,同時雙方也結(jié)成了深度戰(zhàn)略合作伙伴關(guān)系。達飛也認可CEVA的獨立地位。

10月份CEVA同意收購達飛物流CC Log可以認為是整個過程的轉(zhuǎn)折點。這起事件很難說是一開始就計劃好的,還是一個在過程中發(fā)生的決定。但這起事件足以說明達飛已經(jīng)決心收購CEVA。而事情的起爆點應(yīng)該是DSV意圖截胡,這使得達飛非常缺乏安全感。

在DSV橫刀奪愛之前,達飛應(yīng)該只是想好好做生意。

我們再來捋一遍時間線。達飛在CEVA 5月IPO后簽署協(xié)議,6個月之內(nèi)不增持CEVA的股份,維持在24.95%。但實際上達飛在10月份就增持到33%,這個比例足以使得達飛在董事會否決掉一個收購提案。

達飛一方面不愿意看到自己的戰(zhàn)略伙伴(或未來的并購對象)旁落他手,一方面可能也認為CEVA在當時不值16億美金,因此提出一個與DSV完全相同的價格方案。

為進一步爭取CEVA董事會的認可,達飛同意將自身的貨運代理業(yè)務(wù)主體達飛物流CCLog注入CEVA,以增厚CEVA的收入和利潤,同時還能形成規(guī)模優(yōu)勢,有利于CEVA股價進一步上漲。這個情況下,鐵了心要發(fā)展端到端全程物流的達飛不可避免必須收購CEVA。因為達飛已經(jīng)將自身從船公司轉(zhuǎn)型的第二主業(yè)核心陣地交給了不怎么受控的CEVA,這顯然是達飛無法接受的。因此盡管資金壓力巨大,但也只有收購這華山一條路。

未來CEVA也許還會再次獨立,但在此之前必須得先變成自己人。

2019年1月份,在達飛正式提出收購要約后,CEVA管理層仍然希望保持獨立,他們認為以目前CEVA的地位以及與達飛的合作關(guān)系,足以支撐股價上漲到40瑞士法郎,即還有 30%的上漲空間。奈何前期大幅下挫的股價已經(jīng)嚇壞了市場,而且事實上CEVA與達飛已經(jīng)形成了過于緊密的合作關(guān)系,CEVA的獨立性難以體現(xiàn),投資人紛紛將股權(quán)拋售給達飛。CEVA被收購,并最終退市。

要點總結(jié)

1、CEVA這樣體量的國際物流公司,其公開市場價值也就16億美元。

2、除了直接進行并購,進行具有話語權(quán)的戰(zhàn)略投資對于企業(yè)轉(zhuǎn)型發(fā)展也具有重大戰(zhàn)略價值。

3、將自有的非核心業(yè)務(wù)與對方的核心業(yè)務(wù)合并以獲取更大的控制權(quán),也可以作為戰(zhàn)略投資及并購策略中的一環(huán)。

4達飛與CEVA戰(zhàn)略協(xié)同價值

近幾年來,受到航運業(yè)績壓力增大的影響,船隊公司紛紛提出向端到端全程供應(yīng)鏈服務(wù)轉(zhuǎn)型的戰(zhàn)略。行業(yè)領(lǐng)導(dǎo)者馬士基(Maersk)走在了前面,已經(jīng)處于將其海運、碼頭、貨運代理乃至合同物流合并為一個單一的綜合集裝箱物流公司的高級階段。

達飛作為世界第四大集裝箱運輸公司,也是海洋聯(lián)盟的成員,也遵循類似的道路。達飛尋求通過內(nèi)陸運輸和貨運管理來承擔其客戶供應(yīng)鏈的更大部分,而不是傳統(tǒng)的港口到港口的運輸。

達飛與CEVA的合作是該集團戰(zhàn)略計劃的核心,可以充分利用CEVA的服務(wù)能力和服務(wù)網(wǎng)絡(luò),擴大客戶服務(wù)的廣度,進一步夯實其端到端的綜合物流服務(wù)能力。

雖然物流公司之間的合并一直風氣云涌,但在此前,還沒有出現(xiàn)船公司收購大型全球化物流公司的先例。對于達飛而言,貿(mào)然介入一個自己所不熟悉的領(lǐng)域是有風險的,盡管其貨運服務(wù)業(yè)務(wù)已經(jīng)達到6億美元的水平,但是要實際控制一個百億美元級別、涵蓋各類供應(yīng)鏈服務(wù)體系的綜合物流實體仍然相當具有挑戰(zhàn)性,因此達飛首選以資本為紐帶與CEVA結(jié)成戰(zhàn)略伙伴關(guān)系。

對于CEVA而言,CEVA對達飛的業(yè)務(wù)戰(zhàn)略需求卻不大,與達飛的合作更多是基于資本層面的考慮,即有機會從開源節(jié)流的角度實現(xiàn)資本價值。

業(yè)務(wù)協(xié)同方面,達飛將自有貨運代理業(yè)務(wù)CCLog注入CEVA,幫助CEVA進一步強化其綜合貨運業(yè)務(wù),尤其是海運業(yè)務(wù)。CEVA可以充分利用達飛全球服務(wù)網(wǎng)點,增強自身服務(wù)能力和接觸客戶的廣度,可以通過直接為達飛的客戶提供多種物流服務(wù),加大客戶廣度和客戶服務(wù)深度。從客戶角度而言,達飛和CEVA是可以共享和互補的。

CMA CGM Logicstics 達飛物流介紹

CCLog每年交付48萬個標準箱,包括17萬個受控標準箱,以及2萬噸空運。CCLog在2018年總收入約6.3億美元,EBITDA約1600萬美元。CCLog擁有15000多名客戶和1200名員工,在32個國家獨資運營,并通過合資公司在26個國家開展業(yè)務(wù)。CCLog在中國、澳大利亞和美國等市場中占有重要地位,在印度也是領(lǐng)先的拼箱平臺。

CEVA收購達飛物流使其海運貨代,如整箱及拼箱運輸?shù)葮I(yè)務(wù)得到進一步強化,其海運能力可達到每年100萬個標準箱,同時在空運、關(guān)務(wù)也得到進一步加強。

在截至2019年12月31日的8個月里,CCLog為CEVA貢獻了2.68億美元的收入和1100萬美元的稅后利潤。CCLog在2019年1月1日就開始并表,那么CEVA在2019年的總收入將達到72.89億美元(實際71.24億瑞士法郎)。

管理協(xié)同方面,數(shù)字化一直是國際物流業(yè)務(wù)的重點。對于CEVA而言,原本后續(xù)有較大的數(shù)字化支出。而達飛在業(yè)務(wù)數(shù)字化方面已形成一定能力。CEVA利用達飛在全球的7大共享服務(wù)中心(shared service center)可以省去大量的IT開發(fā)成本,將資源集中到核心數(shù)字業(yè)務(wù)系統(tǒng)開放上去。達飛的服務(wù)中心網(wǎng)絡(luò)雇傭了6000多名員工,完全可以支持對CEVA的服務(wù)。同時CEVA也可以共享達飛在人事、財務(wù)、采購和行政等后臺管理職能,降低管理成本。預(yù)計達飛將可以為CEVA降低3000萬美元的管理成本,從而創(chuàng)造更多價值。此外,達飛也可以通過輸出管理經(jīng)驗來幫助CEVA釋放其生產(chǎn)力潛力。

總體而言,達飛與CEVA的融合對雙方而言都是一次正確的選擇。兩者在客戶上重合,業(yè)務(wù)上互補,價值鏈上則屬于上下游關(guān)系,整合阻力較小。

從目前結(jié)果來看,收購CEVA仍然給達飛帶來一定的壓力,2019年全年該公司收入達到303億美元但凈虧損2.29億美元,其中CEVA貢獻虧損1.4億美元。達飛CEO認為,公司業(yè)績表現(xiàn)不盡如人意主要原因是在整合過程中“客戶流失得太快”。如此看來,兩家知名大型公司的合并且維持業(yè)務(wù)獨立性的前提下,還是無法解決客戶流失的問題,盡管CEVA仍然是以一個獨立公司的名義在運營,且得到了進一步加強,客戶忠誠度仍然為整合提出了一個大問號。這個情況值得國內(nèi)物流公司進行國內(nèi)外的大型戰(zhàn)略并購前引起注意。

盡管如此,戰(zhàn)略性的并購價值本身就不是當期財務(wù)報表可以體現(xiàn)的。達飛CEO對交易的前景依舊表示樂觀,如果不考慮新冠疫情影響的話。事實上,若非新冠疫情打斷,達飛在2020年第一季度就會顯著的體現(xiàn)整合的價值。

5復(fù)盤總結(jié)

回顧這次并購,如果跳過目前全球疫情黑天鵝的影響,在戰(zhàn)略上可以判斷是正確的。

并購戰(zhàn)略上,達飛選擇夯實主干業(yè)務(wù),一步到位的收購方式。

達飛的戰(zhàn)投乃至后面的收購目的都非常明確,就是要開展綜合貨運和三方物流業(yè)務(wù)。在這個目標指引下,是開枝散葉慢慢收購專業(yè)型或區(qū)域型的小而美公司,還是以搭建主干一步到位收購全球性的領(lǐng)先綜合物流公司,這也是眾多企業(yè)一直在思考的問題。

這涉及到介入新業(yè)務(wù)時對并購戰(zhàn)略的縝密思考,需要依據(jù)企業(yè)自身情況和戰(zhàn)略目標綜合判斷,兩種方式各有利弊。

小散并購模式

小散型模式資金壓力較小,風險可控。但前提是自身主干業(yè)務(wù)強大,在前臺和后臺都可以對被并購對象賦能的情況下,并購對被并購主體會產(chǎn)生正面作用,雙方也可以產(chǎn)生協(xié)同效應(yīng)和規(guī)模優(yōu)勢。我們看到德迅近幾年的收購行為就是如此。

反之在本身主干業(yè)務(wù)不強的情況下,并購對象與主體無法形成協(xié)同,形合而神不合,只能淪為一盤散沙,自生自滅,對企業(yè)戰(zhàn)略目標起不到推進作用,反而浪費了時間成本和機會窗口,所謂的風險可控也只是花了“較小的代價沒有很快失敗,即便失敗也能承受”而已。

主干并購模式

這種方式下,并購目標一開始就很清晰,但由于操作復(fù)雜,投入巨大,風險也大。因此一般少有嘗試。由于采用這種模式,在一般情況下收購方對被收購方的業(yè)務(wù)缺少經(jīng)驗和資源,雙方團隊是否能成功整合存在難度。

但對于像達飛這種戰(zhàn)略方向上主干業(yè)務(wù)極其弱勢的情況,畢其功于一役反而應(yīng)是上選。達飛和CEVA雖然主業(yè)不同,但是客戶基礎(chǔ)重合,大行業(yè)一致,同屬價值鏈上下游伙伴,雙方戰(zhàn)略方向一致。且雙方業(yè)務(wù)邊界相對清晰,品牌依舊保持,運營相對獨立,整合以后,理論上對客戶的影響較小。

從初步結(jié)果上看,達飛由此一舉完成全程供應(yīng)鏈服務(wù)體系的打造,成為行業(yè)主要玩家,其業(yè)務(wù)成熟程度接近甚至已經(jīng)超越馬士基,業(yè)務(wù)能力和資源能力亦可對德迅造成沖擊。達飛的基本目的已經(jīng)達到,后續(xù)只要依據(jù)CEVA的主干繼續(xù)開枝散葉進行風險較小的并購和合作錦上添花即可。整體而言,收益大于風險,且整合成功可能性較大。

在戰(zhàn)術(shù)上,雙方是結(jié)成深度的戰(zhàn)略聯(lián)盟還是合并成一家公司,其實還可以探討。綜合戰(zhàn)略布局價值和財務(wù)回報,個人認為以資本深度介入的戰(zhàn)略聯(lián)盟方式有可能是更好的方案。

從業(yè)務(wù)邊界上看,達飛將貨運代理業(yè)務(wù)出售給CEVA,雙方的業(yè)務(wù)邊界已經(jīng)非常清晰,以兩家獨立公司形式進行運營是可行的,也能較好的實現(xiàn)各自的戰(zhàn)略價值和訴求。

另一方面,從資本回報上來講,達飛甩掉了一個低毛利、低競爭力,但又不得不花費巨大精力去培養(yǎng)的達飛物流。并入一個更加有競爭力的物流服務(wù)平臺,給雙方都會帶來資本價值的提升。若達飛可以以業(yè)務(wù)換股權(quán)的形式,通過出售CCL使達飛在CEVA的股權(quán)進一步上升到40%,則對達飛而言其資本收益也許可以更高。

從并購的角度來看,成為一家公司在戰(zhàn)略和管理上的一體性顯然優(yōu)于資本聯(lián)盟的方式,更有利于達飛遠期戰(zhàn)略的執(zhí)行。但從資本市場角度而言可能不是最好的選擇。

一家船公司和一家貨運公司合并可能對市場格局的沖擊遠不如兩家同類公司合并。市場短期內(nèi)除了故事,看不到實質(zhì)的利好。

此外,混業(yè)經(jīng)營在前期會導(dǎo)致利潤優(yōu)勢主體的利率率下降,因此整體市值反而可能下拉。

大膽預(yù)測,為了財務(wù)收益,不排除達飛在將CEVA的管理層“理順”,完成實質(zhì)控制以后,再次選擇將CEVA獨立上市。

當然隨著疫情黑天鵝的持續(xù)發(fā)酵,所有理性的判斷都會在大勢面前變得無足輕重。在一次全球重大災(zāi)難之前進行如此大規(guī)模的收購,我們只能感嘆達飛命運多舛,并且祝福他能夠逆風飛揚。

但從另一個角度想,達飛和CEVA的新冠危機(包括其他海外物流公司)對中國企業(yè)也許不失為一次大撿便宜貨的時機,希望中國企業(yè)能夠把握住機會。

附錄:CEVA公司詳解

CEVA是國際知名的綜合物流服務(wù)公司,其歷史可以追溯至1946年,Ken Thomas在澳洲成立TNT運輸公司,即TNT物流的前身。

而CEVA這個品牌本身就是強強聯(lián)合的產(chǎn)物。2006年,總部位于紐約的私募股權(quán)基金阿波羅全球管理公司收購了TNT物流。隨后阿波羅收購另一家知名公司美商宏鷹國際貨運公司(Eagle Global Logistics, EGL)與TNT物流整合,公司更名為CEVA物流。

CEVA物流致力于為大中型公司和跨國公司設(shè)計并提供行業(yè)領(lǐng)先的物流解決方案。業(yè)務(wù)遍布160多個國家,擁有58000余名員工。2018年,公司業(yè)務(wù)收入達到73.6億美元,2019年略有下降達到71億美元。

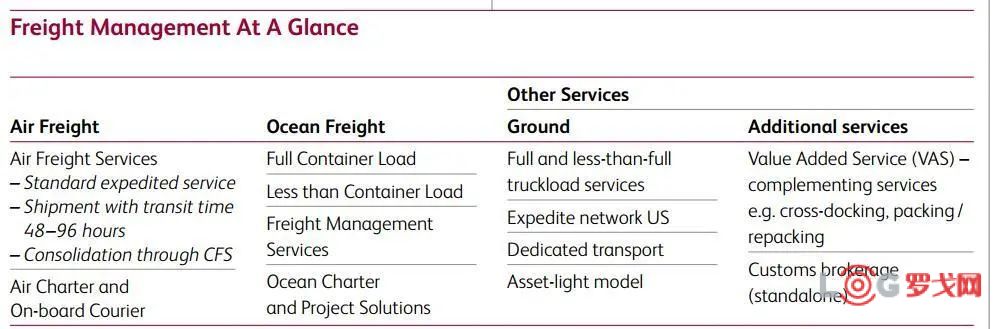

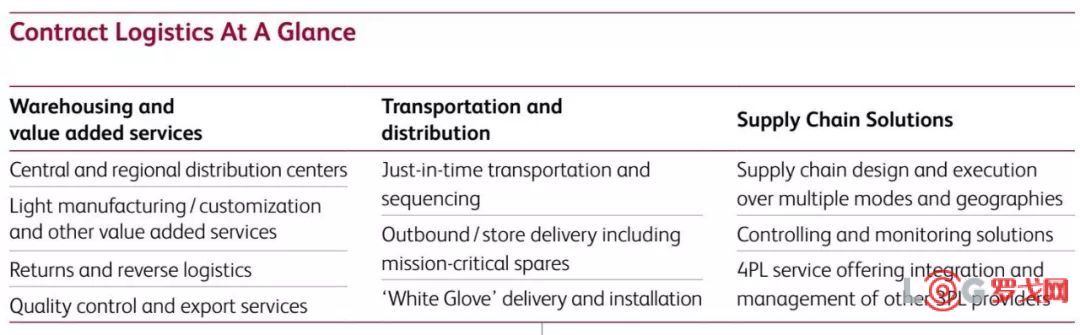

CEVA在全球范圍擁有綜合的物流及供應(yīng)鏈服務(wù)能力,其業(yè)務(wù)條線包含貨運管理和合同物流兩類。具體從事的業(yè)務(wù)包括:

空運、海運和陸路運輸;

合同物流與倉儲服務(wù);

跨境運輸;

項目物流;

端到端供應(yīng)鏈解決方案(第四方物流和領(lǐng)先的物流供應(yīng)商管理);

電商物流、供應(yīng)鏈服務(wù)及其他增值業(yè)務(wù)。

CEVA提供的物流服務(wù),在中國和其他亞洲國家、中東和拉丁美洲等高新興市場中都占有重要地位。

2018年,CEVA在合同物流和貨運管理分別占收入的52%和48%。在區(qū)域上,EMEA地區(qū)41%,美洲33%。亞太地區(qū)26%。行業(yè)方面,消費和零售占27%、汽車(25%)、工業(yè)和航空(24%)、科技(15%)、醫(yī)療(5%)和能源(3%)

上汽安吉智行

在大中華區(qū)(包括香港和臺灣),CEVA通過獨資企業(yè),以及合資企業(yè)安吉智行在貨運管理和合同物流方面,提供大量服務(wù)。

CEVA在中國有兩家公司:一家是CEVA的全資子公司CEVA中國,還有一家就是CEVA與隸屬于上汽集團的安吉物流合資成立的上汽安吉智行(ANJI-CEVA)。CEVA與上汽各占50%的股份。

上汽安吉智行于2002年成立,是國內(nèi)最大的合同物流企業(yè),也是國內(nèi)規(guī)模最大的汽車物流供應(yīng)商。除了提供入廠物流、售后物流、進出口物流外,還提供干線運輸服務(wù),網(wǎng)絡(luò)覆蓋至中國400多個城市。安吉智行的主要業(yè)務(wù)包括:

汽車零部件入廠物流

支持每年超過四百萬輛汽車的生產(chǎn),涉及包括通用和大眾等合資品牌以及其他國產(chǎn)自有品牌;

汽車零部件售后物流

包括向全國各地經(jīng)銷商和維修中心的倉儲和配送;

地面運輸網(wǎng)絡(luò)

覆蓋全國22個省200多個城市、6000多輛卡車;

空運和海運業(yè)務(wù)

部分汽車零部件往返中國大陸

倉儲和配送

聚焦工業(yè)、消費零售及高科技等行業(yè)

公司擁有19000多名員工,倉儲面積超過200萬平。2018年實現(xiàn)收入約14億美元,較2017年增長3億美元。其中CEVA將其合同物流業(yè)務(wù)交由合資公司操作。CEVA與達飛的聯(lián)姻也為安吉提供了不少業(yè)務(wù)機會。2018年8月,安吉智行收購華宇物流,進入零擔快運市場。

2017年,CEVA與安吉續(xù)簽了15年的合約,將合作期延長至2032年。 通過雙方此次合資延期,安吉智行的業(yè)務(wù)范圍將從汽車板塊拓展至覆蓋大中華區(qū)的非汽車合同物流,包括工業(yè)航天、科技、快消、零售和電商等領(lǐng)域。

目前,CEVA已把其國內(nèi)合同物流業(yè)務(wù)整合至安吉智行,使其能夠參與CEVA全球網(wǎng)絡(luò)的合同物流運作。安吉智行的物流業(yè)務(wù)范圍拓展至非汽車板塊,這將為在中國經(jīng)營的海內(nèi)外客戶帶來顯著優(yōu)勢。

數(shù)據(jù)來源

1、CMA CGM,2018年、2019年年報、財務(wù)報表

2、CEVA,2018年、2019年年報、財務(wù)報表

3、CMA CGM 官網(wǎng)

4、CEVA 官網(wǎng)

中郵無人機(北京)有限公司揭牌

2146 閱讀

智能倉儲企業(yè)“智世機器人”完成數(shù)千萬元A輪融資

1578 閱讀

聊聊2025年物流企業(yè)如何做營銷規(guī)劃

1534 閱讀這家老牌物流巨頭被整合重組,四千多名員工將何去何從?

1466 閱讀物流供應(yīng)鏈領(lǐng)域“吸金”不力,但能給投融資事件頒幾個獎

937 閱讀極兔速遞2024年第四季度包裹量增長32.5% 全球日均單量超8000萬件

958 閱讀京東緊急馳援西藏震區(qū),首批救援物資已由專車送出

962 閱讀2024LOG供應(yīng)鏈物流?突破創(chuàng)新獎候選案例——準時達國際供應(yīng)鏈管理有限公司

875 閱讀仿生學(xué):蜂巢帶給供應(yīng)鏈管理的啟示

843 閱讀人民日報“晚安短信計劃”關(guān)注電商西進:拼多多新農(nóng)人傳遞溫暖

877 閱讀