[羅戈導讀]3月初,眾郵快遞開始在廣東省招募合伙人。眾郵快遞主打3kg小件電商包裹,主要服務國內電商平臺、微商微店、專業市場及散戶。幾乎同時,一只“兔子”也撞開了中國快遞市場的大門。

[羅戈導讀]3月初,眾郵快遞開始在廣東省招募合伙人。眾郵快遞主打3kg小件電商包裹,主要服務國內電商平臺、微商微店、專業市場及散戶。幾乎同時,一只“兔子”也撞開了中國快遞市場的大門。

不速之客接連闖入中國快遞市場。

3月初,眾郵快遞開始在廣東省招募合伙人。眾郵快遞主打3kg小件電商包裹,主要服務國內電商平臺、微商微店、專業市場及散戶。幾乎同時,一只“兔子”也撞開了中國快遞市場的大門。

J&T Express是印尼快遞物流行業跑出的一匹黑馬,自2015年8月成立短短兩年時間就成為東南亞市場單量第二、印尼快遞行業單日票量第一的公司。今年3月,J&T以“極兔速遞”的名稱正式進軍中國市場,第一批省市已逐漸起網試運行,涵蓋江浙滬、山東、安徽、福建、廣東、廣西等省。

盡管眾郵和極兔自面世至今都行事低調,卻仍免不了引起源源不斷的話題討論,原因是他們與國內頭部電商公司之間的關系撲朔迷離。

關于眾郵快遞,行業的共識是“東家是京東”,將服務于“京喜”平臺,據驛站老鬼爆料,劉強東相當重視新業務,“眾郵快遞”的名字都由劉強東親自從眾多備選名稱里擇優欽定。至于極兔,行業試圖找出其與拼多多之間存有千絲萬縷聯系的證據。

上述疑問都未得到確定答案的時候,阿里又傳出了新的物流動作——3月的最后一天,路透社援引兩名知情人士稱,阿里集團計劃購買韻達控股至少10%的股份,這是阿里巴巴對大型快遞公司的第五筆投資。看起來,快遞行業按下了變局的加速鍵,電商間一場腥風血雨也即將到來了。

關于極兔與拼多多“不解之緣”的猜測來得更早些。

2019年9月,羅戈網·物流沙龍就猜測J&T即將殺入中國市場,或為拼多多提供物流解決通路;隨后快遞觀察家補充信息稱,J&T將以收購一家華南快遞企業的方式獲得中國快遞牌照,主要服務拼多多訂單。

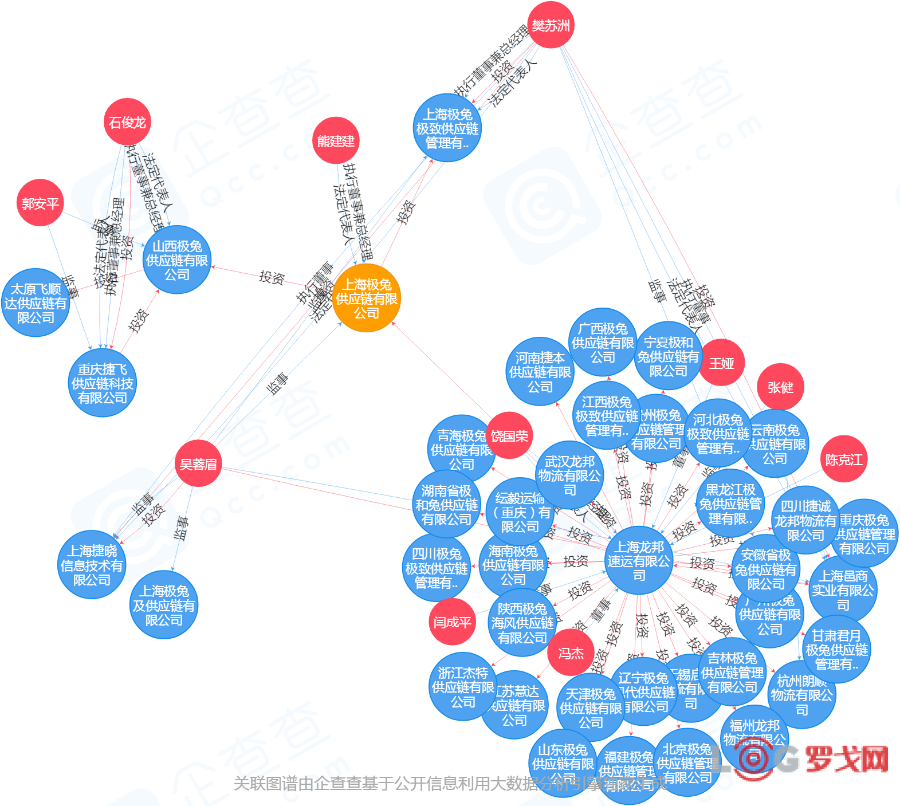

如今真相逐漸浮出水面。“極兔速遞”的運營主體為“上海極兔供應鏈有限公司”,成立于2019年9月12日,其控股股東為“上海龍邦速運有限公司”。36氪了解到,極兔正是通過收購龍邦,以借殼的方式快速解決了經營資質問題,不必再向郵政管理部門申請快遞業務經營許可證。企查查關系圖譜顯示,上海極兔供應鏈與龍邦速運投資成立了大量供應鏈公司,公司名均為整齊劃一的“XX省極兔供應鏈有限公司”。

一位極兔相關人士向36氪表示,極兔的經營模式以直營為主,代理為輔,城郊或邊緣地區會開放一二級代理,但全部歸總公司管理。極兔目前處在試運營階段,4月15日起全國正式起網,該人士提及,未來拼多多平臺的單量可能交由極兔來承接。

一個來自電商從業者未經證實的消息是,拼多多一個電商團隊正在參與極兔相關事務來整合云倉。另有物流行業分析人士告訴36氪,極兔近期挖了不少行業高管,主要來自通達系。公開渠道信息顯示,拼多多與極兔之間并不存在直接的股權關系,但二者關系匪淺仍有蛛絲馬跡可循。

J&T快遞業務已覆蓋印尼、越南、馬來西亞、泰國、菲律賓、柬埔寨、新加坡等7國,成為東南亞第一大電商快遞公司。而實際上,J&T創建之初是為了解決OPPO手機在東南亞地區的運輸問題,創始人李杰(Jet Lee)也是OPPO印尼創始人,J&T正是借助OPPO遍布印尼的關系網絡走上了發展的快車道。

圖片來自極兔速遞官網

到了中國亦是同樣的發展套路,36氪了解到,負責極兔各省區統籌工作的人,很大一部分來自原OPPO團隊。眾所周知,段永平有四大高徒,分別為OPPO創始人陳明永、VIVO創始人沈煒、步步高CEO金志江和拼多多創始人黃崢,段永平間接推動了OPPO和VIVO的成立,也是拼多多的天使投資人。有理由相信,J&T與拼多多存在極大關聯。

“極兔背后的投資人都是一個圈子的”,多位接近極兔人士向36氪描述,段永平、“OV系”都有投資極兔,而黃崢與他們關系緊密。

“選擇極兔的原因之一,是看中了它與拼多多之間的可能性,”一位北京地區的極兔代理商向36氪表示。

J&T作為電商快遞,在東南亞主要與Shopee、Tokopedia、Lazada、Bukalapak等電商企業合作,到了中國,沒有商流的極兔自然也要想辦法拿下電商訂單。根據此前快遞觀察家報道,極兔已經和拼多多、蘇寧易購、京東完成對接,蘑菇街等社交電商也在洽談中。但顯然,京東、蘇寧都自建了完備的物流體系,且京東眾郵、蘇寧天天快遞與極兔存在一定競爭關系。

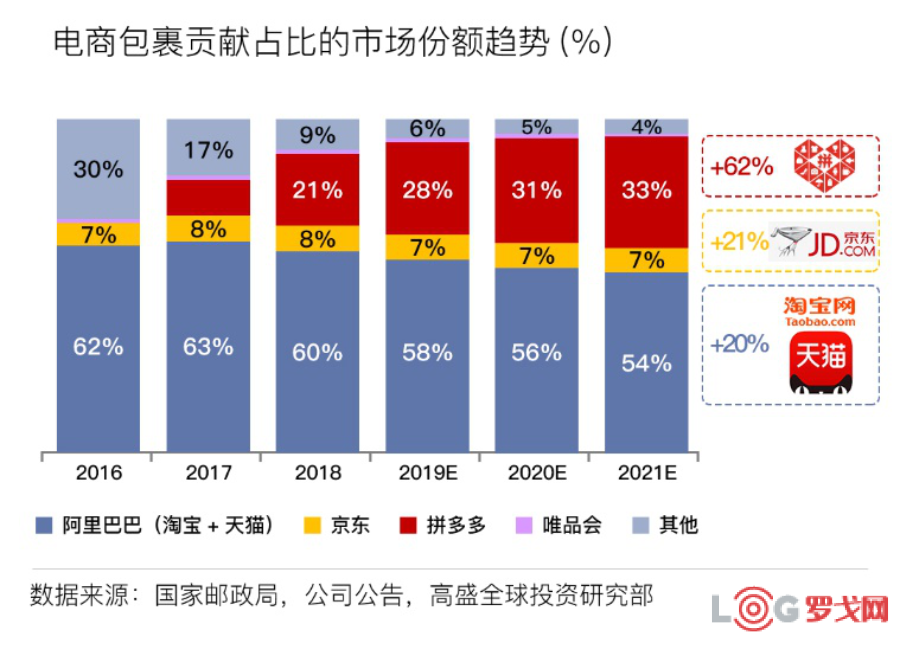

再看拼多多在年報中披露的數據,2019年來自拼多多的包裹數量占到整個電商市場近1/3,且比重不斷增大,京東則常年保持著7%-8%的份額,蘇寧則榜上無名。這意味著,即使已經達成了合作,極兔仍然很難從京東和蘇寧處獲取大量商家訂單。

極兔的代理商們正忙著尋找來自抖音、快手、頭條等平臺的電商合作伙伴,然而最吸引他們的還是拼多多,在他們眼里,拼多多未來會向極兔供應大量訂單。36氪從一位極兔網絡拓展部經理處了解到,拼多多未來可能向商家推薦極兔或將極兔作為默認快遞,使用極兔快遞的拼多多商家還可以享受到一些補貼政策,不過他強調,最重要的還是“看我們的服務能力”。

繪好的藍圖放在眼前,能否實現還是個問題。

一位物流行業人士向36氪分析,拼多多不會把訂單全部對給極兔,一方面極兔沒有足夠的承運能力,另一方面拼多多平臺全部為三方商家,用哪家快遞取決于市場競爭而非平臺自主決定。至于極兔的市場競爭力,36氪了解到,極兔目前到代理這一層的單票收件成本因地區而異,基本在3元左右,但行業里給到大客戶的價格在2.8元左右,低于成本價。

“先做好虧損兩年的準備”,一位極兔網點負責人告訴36氪,大客戶的單票利潤就幾毛幾分錢,有些時候甚至要貼錢,賺錢可能還得靠散單。不過從整體戰略層面來說,極兔并不打算和“通達百”們打價格戰,基本維持行業平均水平即可。

國內幾大電商平臺中,只有拼多多未染指物流重資產、沒有任何快遞企業的股權,拼多多也多次向外釋放“不做物流”的信號;但另一方面,拼多多平臺包裹數量迅速上升,進一步降低了通達系對淘系平臺依賴,拼多多逐漸手握籌碼。

看起來,拼多多很可能要殺入物流領域了。

拼多多已經做過一些嘗試。據“晚點LatePost”報道,拼多多、順豐都在阿里投資申通之前與申通有過洽談,并且出價更高,但阿里迅速殺入并拿下了申通;隨后,2019年Q2財報電話會,黃崢提及拼多多正在開發“新物流”技術平臺,將采用輕資產、開放的模式,專注于通過技術為商家和用戶提供解決方案,是很明顯的輕資產整合平臺模式。

根據拼多多最新數據,隨著全國疫情大幅緩解,全國整體經濟及電子商務行業從3月初開始復蘇明顯,自3月15日起,拼多多日均在途物流包裹數穩定在5000萬個以上,同比去年增幅超過60%——這一單量足以支撐起一家全國性快遞企業;而從國家郵政局和通達系等快遞行業綜合數據來看,拼多多與傳統頭部電商集團的總包裹數比率在63%左右;如今隨著“嫡系”快遞極兔的加入,拼多多在新物流技術平臺領域的布局有了更靈活的操作空間。

“如若成真,那么菜鳥將會受到打擊,百世可能危險;但對京東影響不大,本來阿里系的單子他就拿不到”,一位快遞行業人士表示。目前來看,極兔存有一定優勢,背后強大的資本加上拼多多等供應鏈端企業支持,還有OPPO密布全國的手機終端店來保證起網時的網絡覆蓋面,已經解決了相當一部分難題。

此前拼多多上線電子面單,與菜鳥之間已有過暗潮涌動。如今,集齊“四通”的阿里正計劃購買韻達至少10%股份,促成對大型快遞公司的第五筆投資,即將在物流領域擁有超強話語權,這也可能推動拼多多更快建立起自己的物流城池。

中郵無人機(北京)有限公司揭牌

2146 閱讀

智能倉儲企業“智世機器人”完成數千萬元A輪融資

1578 閱讀

聊聊2025年物流企業如何做營銷規劃

1527 閱讀這家老牌物流巨頭被整合重組,四千多名員工將何去何從?

1445 閱讀物流供應鏈領域“吸金”不力,但能給投融資事件頒幾個獎

937 閱讀極兔速遞2024年第四季度包裹量增長32.5% 全球日均單量超8000萬件

951 閱讀京東緊急馳援西藏震區,首批救援物資已由專車送出

955 閱讀2024LOG供應鏈物流?突破創新獎候選案例——準時達國際供應鏈管理有限公司

861 閱讀仿生學:蜂巢帶給供應鏈管理的啟示

843 閱讀人民日報“晚安短信計劃”關注電商西進:拼多多新農人傳遞溫暖

877 閱讀